导语

历史上有几次大的政策转向,短期均带来食品饮料股价较好表现:

①08-10年4万亿经济刺激计划推出,食品饮料指数上涨248%;

②14-15年系列流动性宽松政策释放,食品指数上涨46.9%;

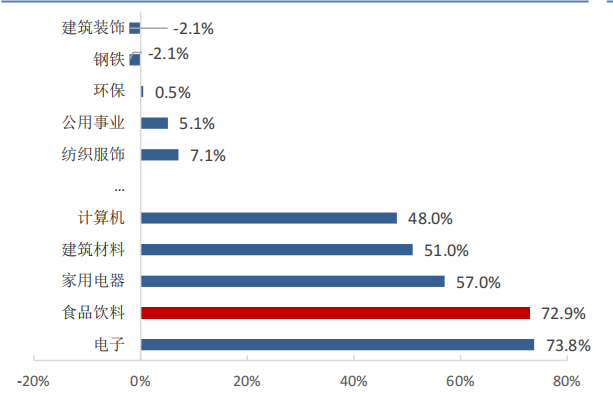

③19年中美贸易战倒逼出口转内需,食品饮料领先全行业上涨,2019年全年指数上涨72.9%。

事件驱动

最新的重磅会议指出,明年要坚持稳中求进、以进促稳,守正创新、先立后破,系统集成、协同配合,实施更加积极的财政政策和适度宽松的货币政策,充实完善政策工具箱,加强超常规逆周期调节,打好政策“组合拳”,提高宏观调控的前瞻性、针对性、有效性。要大力提振消费、提高投资效益,全方位扩大国内需求。

12月10日,受利好消息提振,大消费板块表现活跃,食品加工、零售、饮料、消费电子等板块涨幅均表现不错。本期风口掘金旨在通过复盘历次政策刺激下食品饮料板块的表现,进而挖掘板块内有望爆发的潜力个股。

行业透视

一、历次政策刺激后食品饮料等消费股表现复盘

历史上有几次大的政策转向,短期均带来食品饮料股价较好表现。

1、08-10年4万亿经济刺激计划推出,SW食品饮料指数上涨248%

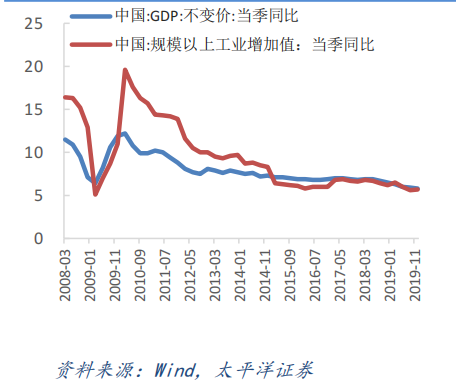

2008年受经济危机影响,食品饮料指数年初至11月低点深度下跌67%。2008年11月国务院常务会议上公布四万亿经济刺激计划,2008年11月单月新增贷款从1819亿上涨到4775亿,12月又快速增长至7645亿,11-12月分别同比增长446.34%和1476.29%。GDP、工业增加值、家电、汽车、房地产销售数据在2009年1月前基本实现V型反转。2010年GDP增速恢复至10.4%,申万食品饮料指数从08/11/7的底部1871上涨至2010/12/3的6512,涨幅248%,板块涨幅排名第7。PE从25.5X上涨至45.8X,涨幅79%。

2009年工业增加值、GDP增速呈现V型反转

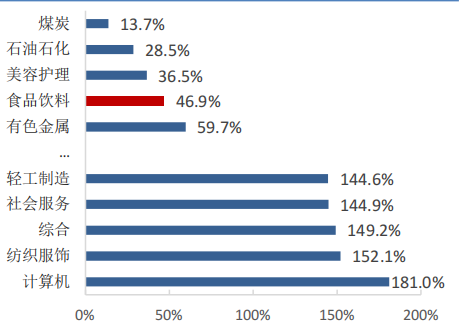

2、14-15年系列流动性宽松政策释放,食品饮料行情转好

2011年开始进入紧缩周期和欧债危机影响,2012年经济走弱,GDP增速降至7.5%以下。2014年经济走弱,GDP增速和PMI数据走弱,2012-2014年SW食品饮料区间自高点最大跌幅为35.1%,其中白酒下跌60.8%。

2014-2015年一级子行业涨跌幅前五排名

资料来源:Wind,太平洋证券

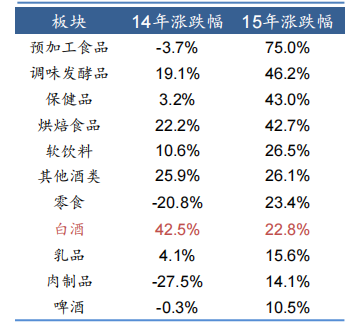

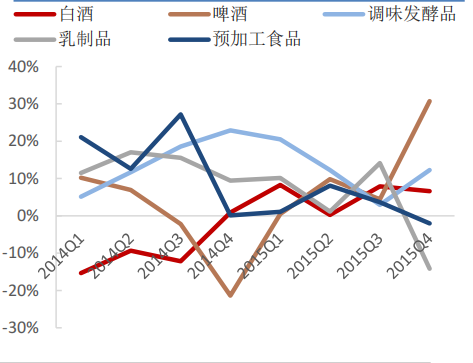

2014年至2015年系列流动性宽松政策释放,资金快速入场带动行情高涨,但白酒受到“三公消费”影响,白酒企业2014年前三季度收入均下滑,2014年白酒全年涨幅42.5%,但市场更多偏向“一带一路”战略相关方向板块,白酒排名市场倒数。2015年牛市加速器,白酒也逐步恢复,但业绩表现相对不如其他子板块,2015年全年白酒涨幅22.8%,排名食品饮料子行业倒数。

食品饮料子板块涨跌幅排名

资料来源:Wind,太平洋证券

由于白酒内部“三公消费”政策影响业绩恢复较慢,股价反映相对滞后,直到2016年CPI和GDP增速企稳,2016H2食品饮料基本面才开始出现实质性改善。

2014-2015年一级子行业涨跌幅

资料来源:Wind,太平洋证券

3、19年中美贸易战倒逼出口转内需,食品饮料领先全行业增长

2018年中美贸易战开启,我国GDP、PPI、PMI全面下降,股市信心大挫,2018年非白酒板块、白酒板块业绩与估值均持续走低。2019年颁布减税降费政策,全面大规模减少小微企业及个人所得税,全年新增减税1.93万亿元,消费者信心指数逐步回升,2019年开始股市再度反弹,食品饮料前期下跌至较底部位置,后续反弹势能更为强劲,股市全面反弹后食品饮料领先全行业上涨,2019年全年指数上涨72.9%。

2019年一级子行业涨跌幅前五排名

资料来源:Wind,太平洋证券(注:时间取自2019/1/1-2019/12/31)

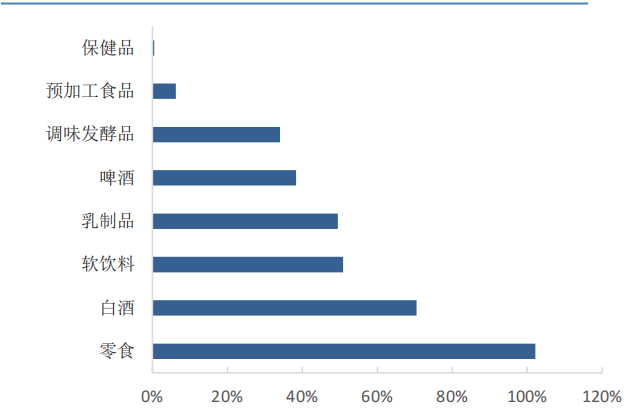

2019年食品饮料子行业涨跌幅排名

资料来源:Wind,太平洋证券(注:时间取自2019/1/1-2019/12/31)

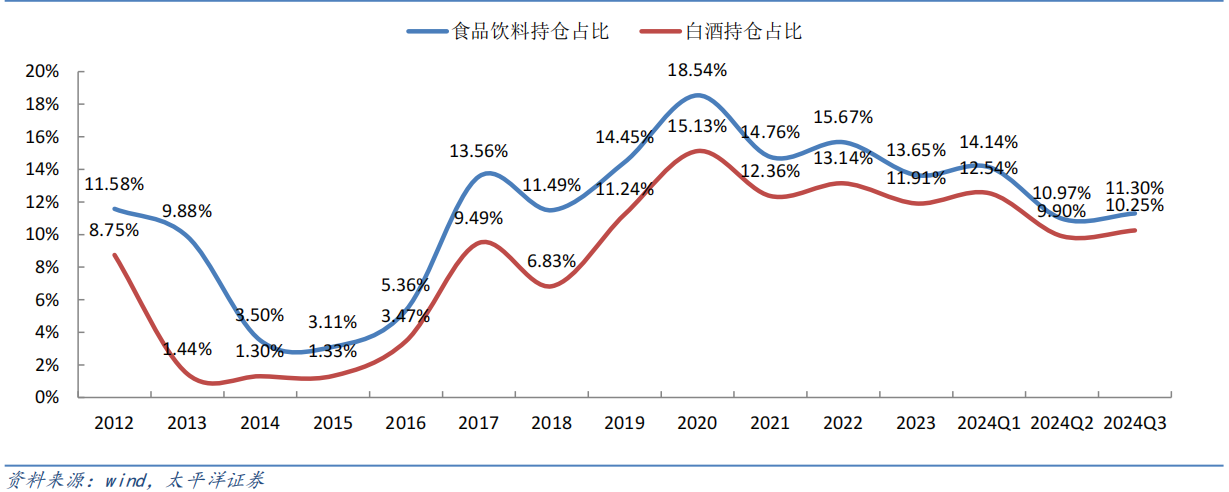

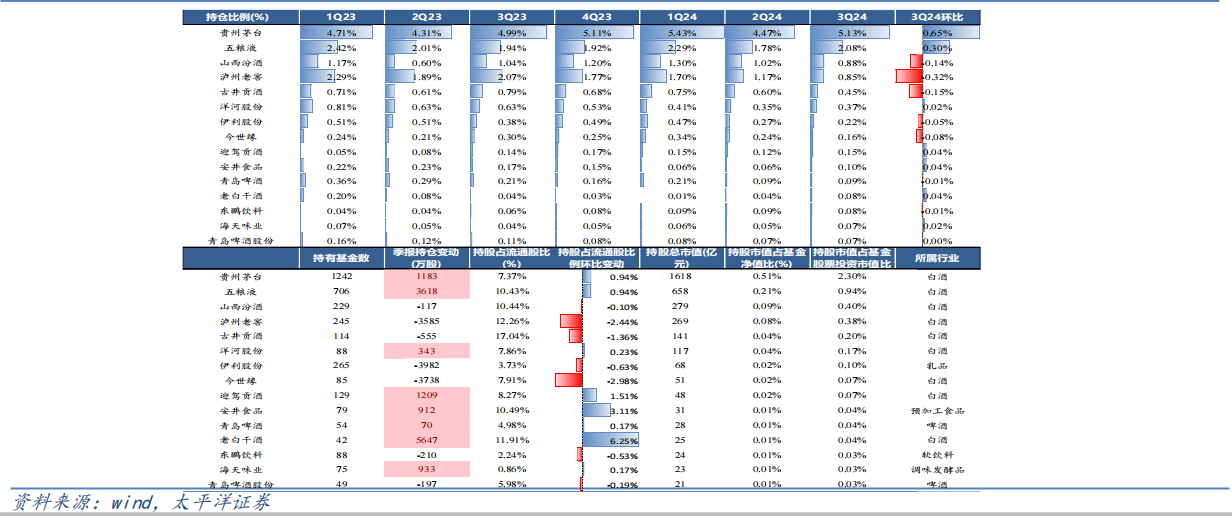

二、2024Q3食品饮料板块公募基金持仓情况

2024Q3食品饮料板块基金持仓市值占比自高点回落后平台震荡,持仓占比与2018年接近。

食品饮料板块自2020年见顶回落,目前基金持仓市值占比处于平台震荡,2024Q3占比11.30%,接近2018Q4的11.49%,其中白酒板块目前占比10.25%,超过2018年的6.83%,处于历史中枢位置。

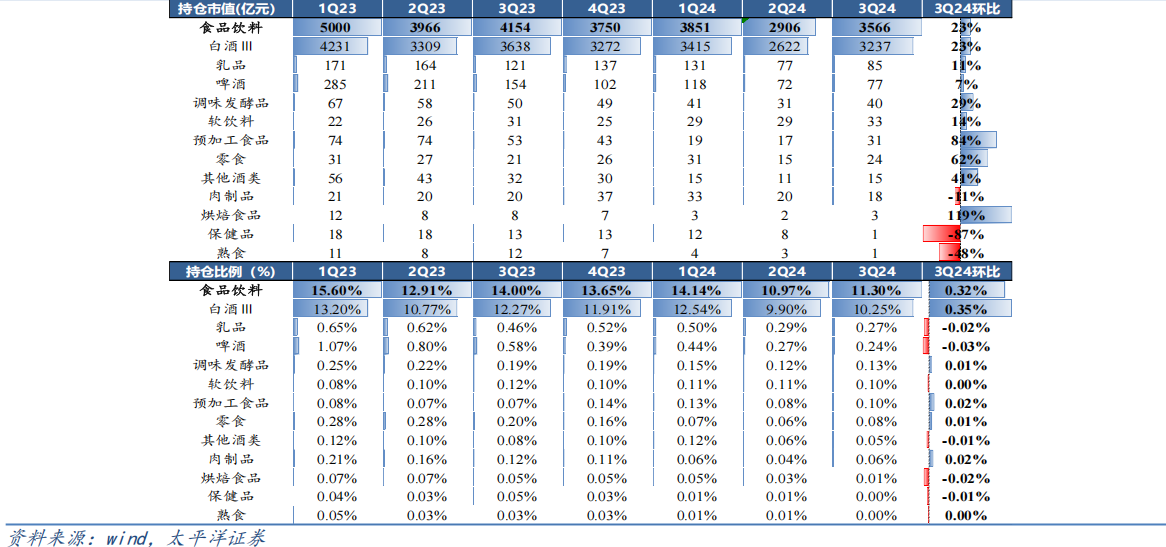

食品饮料子版块基金持仓市值情况

2024Q3食品饮料板块基金持仓市值环比提升,子版块中保健品、熟食、肉制品环比下降。其中2024Q3食品饮料板块基金持仓市值3566亿,环比提升23%,目前市值持仓比例11.30%,环比+0.32pct;子版块中保健品、熟食、肉制品基金持仓市值环比下降,分别环比下滑87%、48%、11%,其余子版块均环比上升。白酒、乳品、啤酒、调味发酵品、软饮料持仓比例环比分别变动+0.35、-0.02、-0.03、+0.01、-0.005pct。

食品饮料子版块基金持仓市值情况

2024Q3基金持仓市值前15个股中茅台、五粮液、洋河、迎驾、安井、青啤、老白干、海天获得加仓,老白干酒、安井、迎驾加仓比例较大。1)2024Q2基金持仓市值前15个股中贵州茅台、五粮液持仓比例环比上升较多,分别+0.65、+0.30pct,泸州老窖、古井贡酒、山西汾酒环比降幅最大,分别-0.32、-0.15、-0.14pct。2)茅台、五粮液、洋河、迎驾、安井、青啤、老白干、海天获得基金加仓,其中老白干、安井、迎驾加仓比例较大,持股占流通股比例环比变动+6.25%、3.11%、1.51%。

食品饮料子版块基金持仓市值情况

总而言之,政策刺激以及国内提振消费大方向下消费回暖值得期待,基本面改善仍需传导,方向确定时间和复苏斜率需要观察。刺激政策逐步落地,政府发放消费券以及加大家电家居等消费补贴力度带动消费,股市财富效应提升消费意愿。

投资策略

万联证券在研报中指出,今年政府工作报告明确指出从增加收入、优化供给、减少限制性措施等方面综合施策,激发消费潜能,预计未来随着经济的逐步恢复和扩大消费措施的出台,政策加码支持下国内需求逐步回暖,消费蓝筹有望迎来业绩边际改善与成长空间打开。可重点关注食品饮料板块,食品饮料作为消费必选品韧性十足,业绩稳健,随着消费需求回暖和投资者信心进一步恢复,食品饮料有望迎来估值修复行情,建议关注高端、次高端、地产白酒龙头、啤酒、乳制品、调味品、休闲零食等板块龙头。

太平洋证券在研报中表示食品饮料行业自2021年以来进入调整阶段,部分行业已历经深度调整供给端有所出清,龙头主动调整积极应对,动销库存和报表端已出现边际改善迹象。目前板块整体处于等待基本面改善的阶段,估值处于历史低位仍有可观修复空间,对于短期边际变化趋势明显的个股以及适应当下消费环境的赛道予以重点关注,后续若经济数据和消费持续改善,将迎来戴维斯双击机会。

个股梳理

1、李子园:甜牛奶乳饮料龙头

①公司深耕乳饮料领域近30年,穿越多轮行业周期,产品端以甜牛奶为核心大单品,同时通过布局乳味风味饮料、复合蛋白饮料;

②公司通过早餐及小餐饮渠道招商提高占有率,全国化扩张贡献增量,员工持股计划提振信心,长期增长动力足。

2、良品铺子:国内高端零食行业龙头

①公司发迹于华中腹地,10余年来通过门店开拓—电商放量—定位高端—试水量贩,持续夯实国内高端零食行业龙头地位。

②公司礼盒在IP合作、场景细分等方面经验丰富,24年年货礼盒销售额同比增长达25%。

3、甘源食品:口味型坚果领军品牌

①公司积极围绕豆类与坚果做产品创新,加速零食量贩渠道导入与海外销售,目前新品研发储备充足;

②公司持续优化渠道结构,推进量贩零食、会员店、直播电商等多渠道覆盖,拓展出口业务渗透海外市场。

风险提示

宏观经济复苏不及预期、行业竞争加剧、食品安全风险。

资料参考

20241204-太平洋-食品饮料行业年度投资策略报告:预期先行,静待修复。

20240805-万联证券-大消费行业2024Q2基金持仓分析:除家电环比增配,其余大消费板块均环比减配。

20241110-天风证券-李子园-605337-收入企稳回升,成本改善带动扣非表现亮眼。

20240904-华鑫证券-良品铺子-603719-公司事件点评报告:调整期利润承压,关注供应链优化。

免责声明

九方智投-投顾-杨建波-登记编号:A0740623090005;以上代表个人观点,仅供参考,不作为买卖依据,据此操作风险自担。投资有风险,入市需谨慎。