【摘要】

在国内疫情趋于缓和及国外经济体经济有所复苏等因素影响下,化工行业中传统大宗产品景气度呈现小幅上升。作为化工行业主体,2021年6月份的化学原料及化学制品制造业PPI当月同比上升20.30%,连续6个月为正。

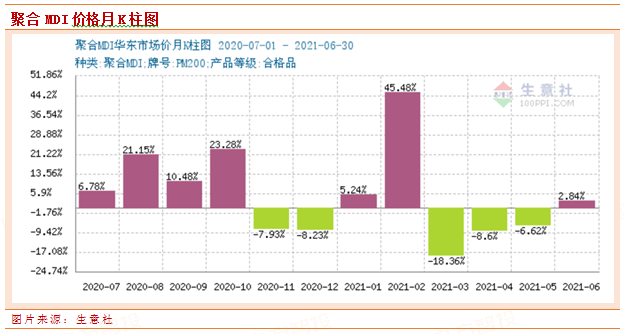

其中,MDI属于全球定价的品种,全球增量需求维持1.5倍GDP增速,即年增量需求约30万吨。供应端,有产能投放的主要是科思创和万华化学,产能投放区域均在亚太区,该区域市场的定价者和2022-2024年产能投放者均是万华化学,投放节奏相对可控,预计以聚合MDI为锚的价格会中长期维持在12000元/吨以上的水平。

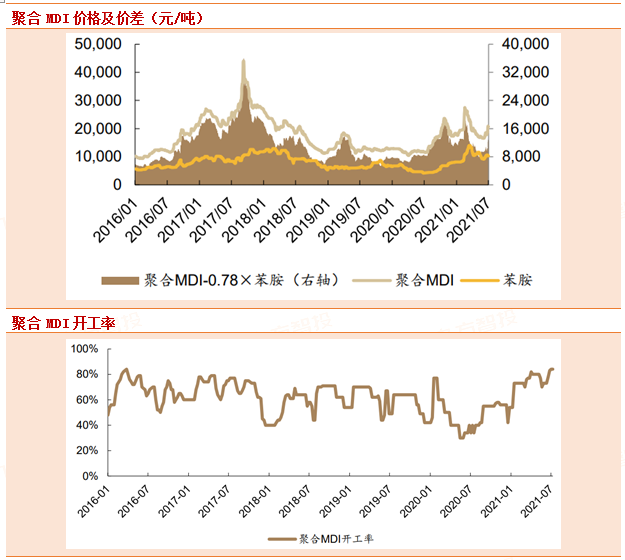

二季度由于海外化工装置受极端天气的影响,开工率整体承压,随着疫情逐步好转,需求有所释放,MDI等产品整体呈现供需偏紧的格局。

行业逻辑梳理

MDI需求在哪?

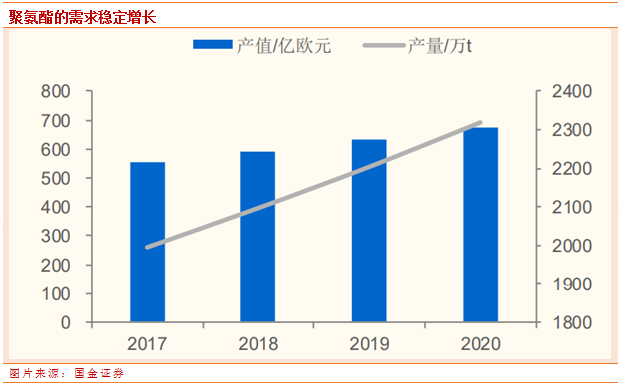

MDI是合成聚氨酯(简称PU)的重要原料,通常使用光气法合成,技术壁垒高,PU材料是在目前所有高分子材料中唯一一种在塑料、橡胶、泡沫、纤维、涂料、胶粘剂和功能高分子七大领域均有应有价值的合成高分子材料,具体应用形态包括墙体保温材料(硬泡)、沙发等的填充物(软泡)、氨纶(化纤)、塑胶跑道(弹性体)、粘合剂、涂料等,广泛应用于建筑、家具、家电、制鞋等领域。

中国MDI的消费结构与海外具有较大差异,北美和西欧消费50%主要集中于建筑领域,中国聚合MDI最大消费领域是冰箱和冷柜,合计占比约44%;中国纯MDI消费领域集中于鞋底、TPU、浆料、氨纶等,分别占比27%、24%、23%和19%。2020年冰箱出口量同比增长25.46%,尤其下半年冰箱出口量同比增速50%,带动MDI需求的增长。

从国内新的应用领域来看,MDI未来在无醛板和外墙保温材料中有重要应用,随着无醛意识的深入人心,我们认为MDI率先在刨花板普及,按5%的渗透率来算,每年带来约5.22万吨的MDI需求量,而整个人造板对应的MDI潜在替代需求达到上百万吨;若外墙保温材料逐步推广,按照5%渗透率来测算,建筑外墙保温领域每年带来MDI需求增长约6.55万吨。

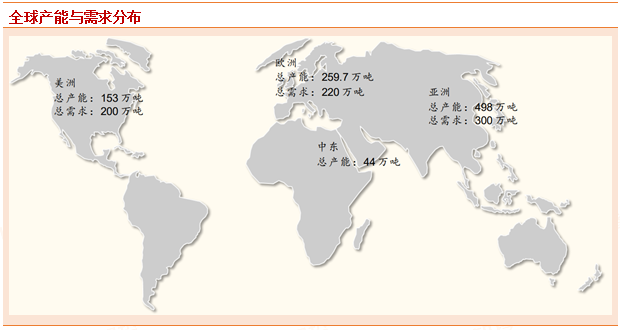

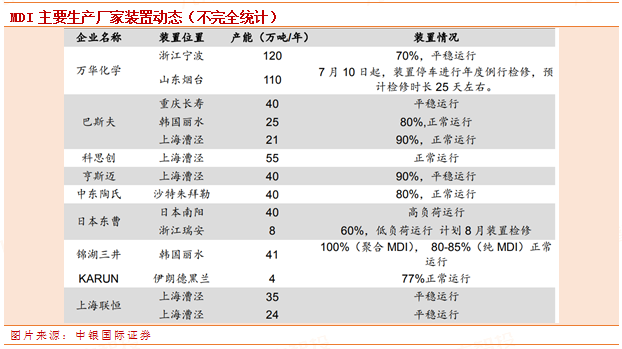

目前MDI产能集中于万华化学、科思创、巴斯夫、陶氏、亨斯迈等少数厂家手中,产能CR5为91%。全球范围内来看,亚、欧两洲产能占据全球产能的80%,欧洲MDI处于产销平衡状态;亚洲、中东地区MDI产能大于需求量,实现MDI的净出口;而美洲的MDI需求量大于产能,MDI部分依赖进口。

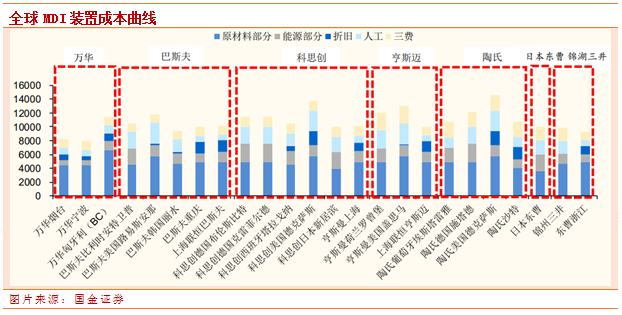

龙头企业万华化学现有产能264万吨,居全球首位,占据全球产能的27%,在成本方面形成规模优势;其次,多年来万华在技术研发方面持续投入,通过激励策略内化企业创新文化,依托技术优化及国产设备替换,公司形成了明显的低成本投建优势;通过一体化建设,配套完善MDI等聚氨酯产品的生产链条,通过产业链上下游延伸及循环经济布局,形成成本优势。

根据环评报告和各公司公告来拆分不同厂家MDI的成本,在当前原材料价格水平下,我们认为万华化学烟台工厂和宁波工厂MDI成本相较于国内其他厂家装置而言,单吨具有1000-2000元的成本优势。

由于德国、美国科思创停工检修+供应端检修计划维持导致进口货源偏紧,叠加北方工厂控制出货节奏提振市场,需求旺季到来价格具弹性,七月厂家聚合MDI和纯MDI挂牌价至19600元/吨和21800元/吨,MDI价格触底反弹,预计MDI近期价格继续上行。

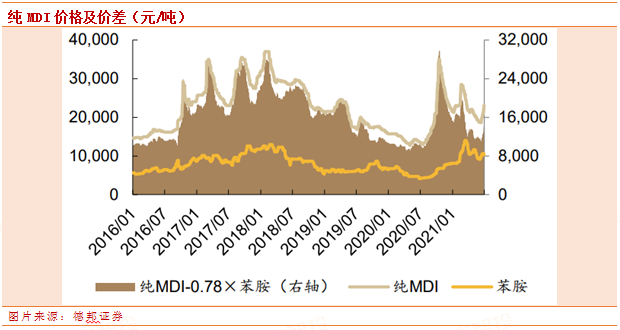

MDI定价基础

MDI属于全球定价的品种,全球增量需求维持1.5倍GDP增速,即年增量需求约30万吨。供应端,有产能投放的主要是科思创和万华化学,产能投放区域均在亚太区,该区域市场的定价者和2022-2024年产能投放者均是万华化学,投放节奏相对可控,预计以聚合MDI为锚的价格会中长期维持在12000元/吨以上的水平。

纯MDI:7月9日,华东地区纯MDI价格22750元/吨,周环比上涨7.06%。

供应方面,开工负荷与上周持平,万华烟台产能由60万吨/年扩至110万吨/年,目前实际释放产能80万吨,7月10日将开始为期25天附近的停车检修;万华化学宁波产能120吨/年装置近期开工负荷在9成附近。

需求端,下游开工稳定,氨纶企业开工维持8-9成左右,TPU开工6成左右,鞋底原液及浆料开工6成、终端疲软牵制下下游对高价跟单能力有限,以消耗前期库存为主,采购情绪冷淡。后市展望,需求端利好主要来自氨纶行业需求,当前氨纶处于高盈利、低库存的情形中,下游织造秋冬面料需求存在支撑,叠加供给端的停车检修导致的货源紧俏,预计纯MDI价格将维持上行走势。

聚合MDI:7月9日,华东地区聚合MDI价格20650元/吨,周环比上涨10.72%。

供应方面,开工负荷维持稳定。上海联恒产能为59万吨/年的装置开工负荷在8成附近;巴斯夫重庆产能为40万吨/年的装置开工负荷在5成附近;上海科思创产能为60万吨/年的装置开工负荷在9成附近。进入七月,上海巴斯夫和亨斯迈维持例行检修状态,日本东曹南阳13+7万吨MDI装置停车,陶氏美国装置因原料紧张停车,德国、美国科思创75万吨装置遭遇不可抗力事件停车,整体市场的开工产量受损,预计到港货源减少,国内货源紧张。本周国内聚合MDI强势大涨12.6%,聚合MDI报20500元/吨。

需求方面,下游整体采购积极性不高。冰箱冷柜行业大型工厂为国内厂家直供户,整体需求不佳,暂未有好转迹象;外墙/管道保温行业、中小冰箱厂、汽车行业、胶黏剂等按需小单采购为主。

龙头股详细拆解——万华化学

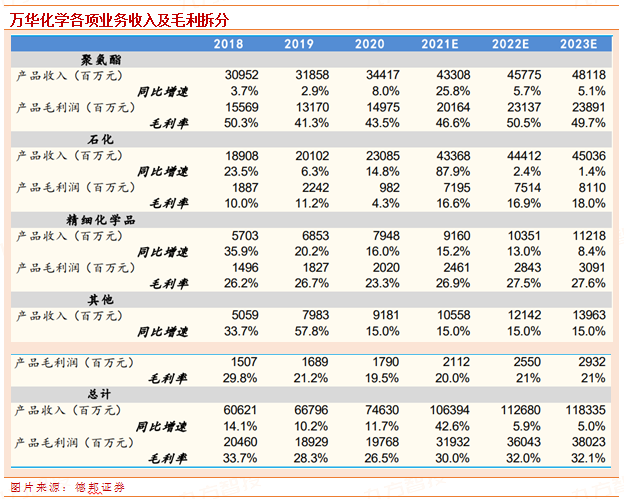

全球MDI龙头企业万华化学二季度业绩将再创历史新高显著超预期,二季度单季实现归母净利润67.8-69.8亿元,环比增长2.4%-5.4%;上半年预计实现归母净利润134-136亿元,同比增长372.7%-379.7%。具体来看:

聚氨酯业务:长期MDI需求稳定增长,近期MDI价格回暖后再度起航。目前万华化公司MDI总产能达260万吨,占全球总产能的约27%。未来1-3年内,公司拟于宁波、福建等基地分别扩产30、40万吨MDI产能。我们预计未来几年内,MDI行业将保持寡头垄断格局。未来,万华化学聚氨酯业务将继续以MDI、TDI为核心,重点提升聚醚、改性MDI两个支撑平台能力,持续保持单套规模大、建设成本低、一体化程度较高等核心竞争力。

石化业务:公司石化业务产销量增长显著,继续构建石化产业链集群。受益于百万吨级大乙烯项目全面投产,石化产品均价回暖等,预计2021年产销量增长显著。公司现已拥有乙烯、丙烯产能分别100、75万吨,未来将继续向下发展具有独特优势的改性PP、高吸水树脂SAP、新戊二醇NPG、聚醚多元醇、MIBK、异佛尔酮等更为精细、附加值更高的产品。

精细化学品、新材料业务为公司注入发展活力。万华作为国际先进的TPU供应商,产品广泛应用于鞋材、线缆、汽车、电子及医疗等应用领域;公司特种胺业务深耕环氧固化剂等领域,并逐步拓展到风电复合材料、美缝剂等新的应用领域;PC二期装置建成投产,已具备21万吨/年的PC供应能力,未来将进一步技改扩大产能;IP-IPN-IPDA-IPDI产业链已于2020年实现全面复产,产品组合更丰富;尼龙12等重点项目按节点顺利推进;2021年4月,万华化学柠檬醛及其衍生物一体化项目环境影响报告书已经报批前公示。

此外,公司在四川眉山规划建设的一期改性塑料项目已正式投产,二期6万吨PBAT生物降解聚酯、1万吨锂电池三元材料等项目已批在建(同时规划预留后期建设项目),有望于2021年年底投产,万华四川基地将在万华向化工新材料行业战略转型的过程中发挥重要作用。

万华化学作为化工行业领军企业,未来将继续围绕“石化—聚氨酯—化工新材料—精细化学品”产业布局,从以MDI为主的聚氨酯企业,转型为三大板块协同高效、融合发展的现代化企业;并从采购端、生产端、销售端等各个环节重新定义全球化布局,打造成为全球化工巨擎。

附表:万华化学各项业务收入及毛利拆分

参考资料:

20210712-华创证券-聚氨酯外企不可抗力,农资景气度持续向上

20210712-德邦证券-化工行业周报:万华Q2业绩再创新高,MDI价格持续回升

20210711-中泰证券-中泰化工周度观点:量价齐升业绩超预期,看好MDI景气向上

20210710-国信证券-万华化学(600309):单季盈利再创新高,看好三季度MDI行情

20210617-国金证券-万华化学(600309):解析MDI行业运行规律

本报告由九方智投投资顾问黄波(登记编号:A0740620120007)撰写