历史首次!截至9月8日收盘,两市合计成交9244亿元,其中创业板全日成交3375亿元,历史上首次超过沪市的3226亿元。

9月8日,沪指涨0.72%报3316.42点,深成指涨0.07%,创业板指涨0.36%。妖股天山生物午后再度涨停,为创业板小盘股聚拢了人气,低市值叠加低面值的小盘创业板个股整体大涨,股价在6元以下的创业板个股日内平均涨幅达到13.01%。

深交所发布公告称,9月8日“天山生物”触发异常波动标准,深交所依规再次对其要求停牌核查。同时,根据监控情况,“豫金刚石”“长方集团”交易与“天山生物”具有相似特征,均触发严重异常波动标准,深交所对两家公司要求停牌核查。深交所再次提醒投资者树立风险意识,秉持价值投资、长期投资理念,切忌炒小炒差,避免遭受不必要的投资损失,依法合规参与交易,共同维护市场秩序,促进市场健康稳定发展。

市场人士分析认为,低价股大幅跑赢市场,原因主要来自于三方面:一是在科技、消费等白马龙头筹码松动之后,部分市场资金热情扩散,开始关注单纯的“价格洼地”;二是创业板业绩指标领先全市场,具有相对的价值优势;三是注册制改革激发市场做多热情,在市场主线不明的情况下,部分散户资金先行攻击小市值低价股,从边缘角度先行寻求突破。

特停公告又现,3只创业板股票停牌核查

9月8日晚间,天山生物再度发布停牌公告,另外,近期涨幅较大的豫金刚石、长方集团也齐齐发布停牌核查公告。

当晚,深交所发布公告称,9月8日“天山生物”触发异常波动标准,深交所依规再次对其要求停牌核查。同时,根据监控情况,“豫金刚石”“长方集团”交易与“天山生物”具有相似特征,均触发严重异常波动标准,深交所对两家公司要求停牌核查。

深交所表示,监控中发现,部分投资者在交易“天山生物”等股票过程中存在异常行为,深交所对相关投资者从严采取监管措施,全面排查交易情况,第一时间将异常交易线索上报稽查部门。据分析,“天山生物”9月2日复牌后,股价大幅上涨,交易明显放量,短线资金接力炒作特征突出:

一是买入以个人投资者为主,买入金额占比超过97%。二是参与交易账户众多,户均交易金额小。9月8日户均交易4.1万元,参与交易户数5.52万户,是8月19日0.41万户的13.46倍。三是持股户数大幅增加,持股集中度明显下降。持股户数由8月19日1.38万户增长至9月7日的4.89万户,户均持股数量由2.32万股降至0.64万股,持股前100名流通股东(剔除前两大流通股东)持股比例由9.86%降至6.64%。

四是从买入居前账户交易习惯来看,平均持股时间短,多为1-3天,短线交易特征明显。

值得注意的是,这已经不是深交所第一次复盘天山生物的炒作数据了。之前深交所公布过天山生物的投资者结构,个人投资者是买入主力,占买入资金的97%;持股市值低于300万的中小投资是核心,占比约7成,目前来看,低价股的炒作也是中小投资者为主,其中风险不得不防。

天山生物在风险提示公告中坦言,公司股价近期涨幅较大,且2020年8月16日至今累计换手率为166.33%,公司当前的市盈率显著高于同行业的平均水平,公司基本面未发生重大变化,目前公司股价缺乏业绩支撑。

长方集团在公告中表示,公司于2020年9月1日、9月2日、9月3日、9月4日、9月7日、9月8日连续六个交易日收盘价格累计涨跌幅偏离值超过100%。根据深圳证券交易所的有关规定,公司股票自2020年9月9日开市起停牌核查,自披露核查公告后复牌。

豫金刚石也表示,公司股票自9月7日、9月8日连续2个交易日股票收盘价格涨幅偏离值累计超过30%,属于严重异常波动的情形,公司目前正在核查中,公司股票自2020年9月9日开市起停牌核查,自披露核查公告后复牌。

深交所披露,长方集团在9月1日至9月8日涨幅严重异常期间,获自然人买入36.85亿元,占比97.48%;其中,中小投资者累计买入23.32亿元,占比61.67%。机构投资者买入占比2.52%。

豫金刚石在8月24日至9月8日涨幅严重异常期间,获自然人买入44.9亿元,占比97.14%;其中,中小投资者累计买入32.3亿元,占比69.77%。机构投资者买入占比2.86%。

历史首次,创业板成交量超过主板

两市合计成交9244亿元,其中创业板全日成交3375亿元,历史上首次超过沪市的3226亿元。

事实上,从上证A股和创业板个股及市值对比发现,上证A股成分股有1714个,创业板成分股有852个;上证A股的流通市值达34.89万亿元,而创业板流通市值仅为6.80万亿元;但换手率成为二者之间最重要的差别,从8月24日以来的日均换手率看,上证A股的换手率只有1.28%,而创业板的换手率高达5.39%,随着创业板注册制的推进,上市公司数量与上证A股的差距也将逐步缩小,叠加高换手率,未来创业板成交金额超过上证A股或成为常态。

在个股上,虽然天山生物不断提示风险,但是大量的散户资金仍然蜂拥而入,9月8日午后,天山生物再度封板成功,如果从8月份的低点开始计算,天上生物短期内的涨幅已经超过500%。

天山生物的涨停,再次带动了创业板情绪,赚钱效应爆棚,逾60股涨超10%,24只个股涨停。

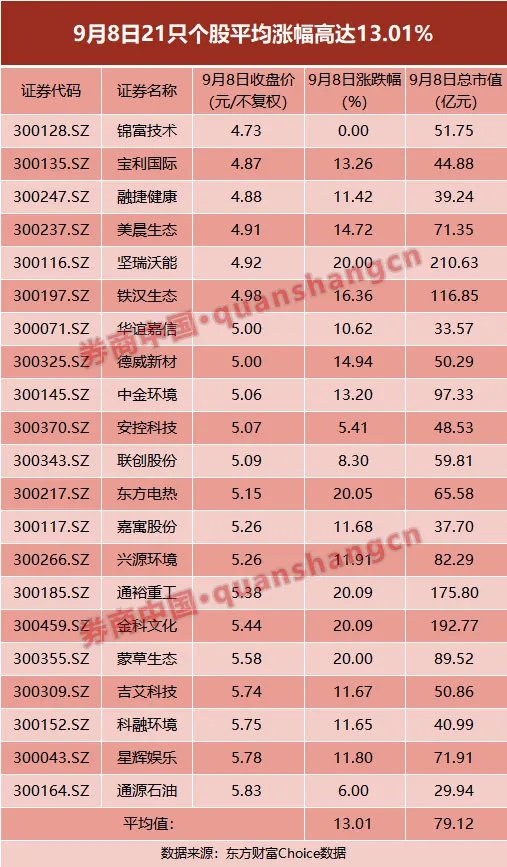

值得注意的是,低价股炒作仍然是主线。券商中国记者统计,除了千山退之外,目前创业板仍在正常交易的个股中已经消灭了4元股,6元以下个股仅有21只。而这些低价股日内都取得了较大的涨幅,21只个股平均涨幅高达13.01%。从市值上来看,21只个股的平均市值仅有79.12亿元。

市场人士分析认为,低价个股大幅跑赢市场,原因主要来自于三方面:一是在科技、消费等蓝筹、白马龙头筹码松动之后,部分市场资金热情扩散,开始关注单纯的“价格洼地”;二是创业板业绩指标领先全市场,具有相对的价值优势;三是注册制改革激发市场做多热情,在市场主线不明的情况下,部分散户资金先行攻击小市值低价股,从边缘角度先行寻求突破。

“在高位科技、消费股连续下跌后,市场热情还在,部分资金从‘价值洼地’向‘价格洼地’转移,”一家券商的首席策略分析师对券商中国记者分析,此类目标转移在A股中并不少见,以前牛市中常有消灭2元股等说法,当前创业板热情较高,所以出现了低价股的集中上涨。

业绩上看,创业板确实具有相对优势。渤海证券的研究指出,2季度全部A股市场剔除金融企业后的单季度营收增长11.9个百分点,净利单季度增速降幅收窄51.6个百分点。分板块来看,主板、中小板和创业板2季度净利增速分别回升49.6、42.8、80.2个百分点至3.1%、26.9%、43.5%,创业板业绩改善最为显著。

创业板注册制的改革显然也提升了市场的做多热情。

上海富钜投资首席投资官唐弢在接受记者采访时表示,创业板涨跌幅扩大放大了市场的赚钱效应,一些散户的炒作热情显著增加。

爱建证券也认为,资金更多的关注短期的创业板涨幅扩大后带来的博弈机会。创业板博弈在继续,吸引了更多的资金关注。创业板涨幅大的优势,利于资金博弈,但这种博弈也体现出市场心态的谨慎,在龙头白马大幅上涨之后,估值已相对较高,从投资角度来说已脱离安全区。而低价个股由于涨幅小绝对价位低成为资金博弈的选择,尤其创业板涨幅的扩大提供了空间。

有意思的是,在低价股炒作一段时间后,一些投资者也开始按图索骥,寄希望于寻找尚未大涨的低价股进行超前“埋伏”。一位投资者就对记者表示,正在总市值50亿元以下或者股价低于5元/股的个股名单里筛选机会。

不过,这样的投资显然风险也不低。“低市值高波的个股组合,是机会也是风险,追求高收益的投资者也需要注重其中蕴含的风险。”唐弢说。

炒小炒差难成主流,板块风格短期或切换

低价股的炒作同时,近期市场还出现明显的两个特点。一是科技、消费等个股表现疲软,9月8日创业板综指大涨1.2%,但是年内强势的创业蓝筹和创成长指数分别跌了0.25%和0.22%。二是周期股表现亮眼,大金融、煤炭等板块强势领涨。保险板块整体上涨3.18%,其中新华保险以7.75%领涨;券商信托板块整体上涨1.75%,华创阳安一度涨停,收盘涨幅达6.99%;银行板块整体上涨1.62%。煤炭板块大涨3.32%。

市场目前也存在两个风格转换的疑问。一是最近几年越来越占据优势的价值投资,会不会面临“炒小炒差”的风格复辟。二是消费、科技、医药为主导的风格会不会切换到基建、煤炭、金融等为代表的周期股。

“低价股炒作显然只是短期的。”前述券商研究首席对券商中国记者表示,目前科创板低价股受益于整个创业板的牛市氛围,但是随着低价股涨幅累积,性价比优势会越来越低,炒作自然会终止。

对于全市场而言,近两年监管环境对于财务造假等问题股的打击已经使得“炒小炒差”的根基不稳,同时公募基金等机构投资者话语权越来越强,价值投资会越来越成为主流。

那市场会不会出现周期股占优的风格切换呢?

“回到当前市场,8月以来,尽管顺周期板块没有显著的板块性行情,但以化工、航空、汽车、地产等代表的板块中,优质个股开始陆续走出,我们认为,风格切换已经在悄然进行中。”浙商证券分析师王杨是风格切换的支持者。

他表示,以1-2个季度的时间维度来看,“经济修复”线索或主要体现在个股阿尔法上。

原因在于,一方面,就宏观背景而言,PPI自5月低点以来持续回升,基于后续国内基建链和服务业的回升态势,以及国外复产复工对经济的带动,我们认为本轮经济复苏或是季度级别,对应风格切换也将是季度级别的切换;另一方面,就季度级别的风格切换节奏而言,早期以个股超额收益为主,后期才体现板块超额收益。因此,就下半年而言,“经济修复”线索下,逢低布局顺周期行业的优质个股为主,如化工、保险、地产、工程机械、建材等。

唐弢则认为,煤炭、金融等周期股会在一两个月内迎来补涨机会,但是中长期市场风格不会切换。

(文章来源:券商中国)