一年最高巨亏472亿!!!

“钾肥之王”*ST盐湖的一纸预亏公告在刚刚过去的这个周末再度刷新股民的认知!甚至有股民喊话:数跌停板吧。

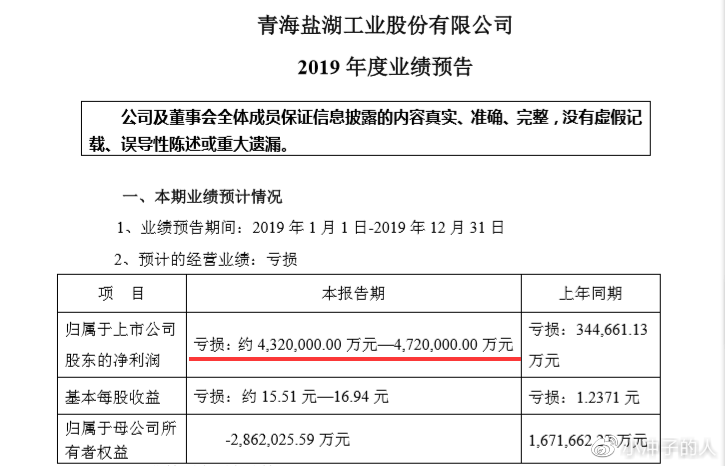

1月11日晚间,*ST盐湖披露2019年业绩预告,净亏损约432亿元-472亿元,每股收益为亏损15.51元-16.94元。同时,公司发布股票可能被暂停上市的第一次风险提示性公告。

如果400多亿的年度亏损坐实,*ST盐湖将超越乐视网、中国铝业等,创下A股公司有史以来最大年度亏损。

亏损472亿是什么概念?

据*ST盐湖公告,预计公司2019年全年亏损约为432亿元-472亿元。这么一笔巨大的亏损是什么概念?目前*ST盐湖总市值约239亿,相当于一下亏掉了2个总市值。

另据青海省2018年国民经济和社会发展统计公报,初步核算,全年全省实现生产总值2865.23亿元,按可比价格计算,比上年增长7.2%。这意味着*ST盐湖最大亏损将超过青海GDP的1/7。

此外,当年青海全省一般公共预算收入448.58亿元,比上年增长9.7%。这意味着,*ST盐湖最大亏损将超过该省一年的一般公共预算收入。

如果不出意外,*ST盐湖将成为A股新晋亏损王。

数据显示,2014年至2018年,A股亏损王分别为中国铝业、酒钢宏兴、石化油服、乐视网和天神娱乐,分别亏损170.49亿元、74.11亿元、161.15亿元、181.84亿和69.78亿元。

(注:1990年、1991年A股无年度亏损公司)

而且,这已经是*ST盐湖连续第三年亏损,2017年-2018年两年亏损额度达76亿元。也就是说,*ST盐湖三年亏损最高将达548亿元。

而据交易所规定,上市公司连续三年亏损,将暂停上市。

为何亏这么多?

其实,盐湖股份也曾风光过,当年巅峰期市值超过1900亿元,也有过单年盈利达25亿元的傲人纪录。

不过,与此同时,这家公司也讲了很长时间的盐湖故事,盐湖锂、盐湖镁等与新能源汽车相关的稀有金属一直撩拨着投资者的心。

那么,作为一家国企,曾经辉煌一时的资源巨头为何崩塌到此?出现如此巨大的亏损?

在此之前,中国铝业、石化油服等虽然出现巨亏,但有不少原因是周期的因素。

*ST盐湖这次数百亿巨亏,主要与公司在重整中处置不良亏损资产,导致巨额资产减值有关。公司初步预计对利润的影响金额约417.35亿元,此事项属非经常性损益。

2019年11月,*ST盐湖宣布剥离不良资产,拍卖旗下三家子公司的股权和相关债权,具体包括:盐湖镁业88.3%股权和349.5亿元应收债权,海纳化工97.748%股权和60.23亿元应收债权,以及化工分公司资产包。

“上述项目未能按预期实现达产盈利,反而侵蚀了公司依靠钾肥、锂资源形成的利润,导致公司陷入困境。”*ST盐湖称,为避免公司利润为亏损资产所侵蚀,影响公司长远发展,在有关债权人同意后,决定处置上述资产。

盐湖镁业、海纳化工巨亏

根据披露,2019年*ST盐湖的主业氯化钾,以及子公司蓝科锂业碳酸锂的生产保持稳定。

其中氯化钾产量较去年同期大幅增加,氯化钾产量563万吨,上年产量483万吨;报告期销量453万吨,上年销量468.8万吨,销售价格同比有所上升。碳酸锂产量1.13万吨,上年产量1.1万吨;销量1.13万吨与去年持平。

盐湖镁业和海纳化工仍然是亏损的部分。

数据显示,盐湖镁业2019年1至10月亏损约31亿元,海纳化工2019年1至10月亏损约8亿元。化工分公司因受天然气供给影响,2019年全年亏损约8.62亿元。

多次拍卖均流拍,国资接盘亏损资产

事实上,将盐湖镁业、海纳化工、化工分公司巨亏的部分剥离,也是*ST盐湖破产重整工作的重要内容。

但处置过程却波折不断。

在去年11月以来将近2个月的持续公开拍卖过程中,这一资产包进行了六次拍卖均流拍。

原本,上述处置的资产包账面价值超过574亿元,但评估值仅约254亿元。对此,*ST盐湖表示,主要是*ST盐湖处于重整状态,而专项评估机构采用清算价格法评估所致。在清算价格法下,评估机构会考虑资产快速变现所需要的价格折让等因素,评估值一般会低于账面价值。

而依据2019年11月初*ST盐湖第一次债权人会议表决通过的《青海盐湖工业股份有限公司重整案财产管理及变价方案》,拍卖以评估值的70%作为第一次拍卖的起拍价,流拍后可以降价拍卖,但每次降价幅度不超过30%,或通过协议转让等方式变价处置。11月中旬,第一次资产拍卖正式挂牌,起拍价约178亿元(评估值254亿元打七折),引来众多围观,但无人出价。

图片来源 / 阿里司法拍卖

*ST盐湖资产处置遇冷,与资产本身的条件有很大关系。根据*ST盐湖此前公告,化工项目存在天然气等原料供应不足,只能低负荷生产导致成本较高的问题;而金属镁等部分生产线仍存在技术瓶颈。这些因素导致2018年盐湖镁业和海纳化工分别巨亏47.2亿元和12.24亿元。

“承接方若想继续发展金属镁和化工板块资产,除需解决原料供应问题外,还需持续进行技术改造并补充流动资金。”有分析人士指出,这考验着承接方的经营实力和资源调度能力,有此意愿和能力的潜在承接方不多,这也导致该部分资产多次流拍的“尴尬”局面。

多次拍卖流产后,最新青海汇信将以30亿元获取上述资产。2019年12月底,*ST盐湖曾发布《资产处置进展》公告称,若没有其他主体愿意以超过30亿元拍下上述资产包,青海汇信愿意以30亿元获取拍卖资产。

天眼查资料显示,青海汇信成立于2019年12月中旬,注册资本26亿元,第一大股东为海西州国有资本投资运营(集团)有限公司,持股比例为42.31%,另外两大股东为青海省产业发展投资基金有限公司和格尔木投资控股有限公司,分别持股38.46%和19.23%。上述三大股东的背后是青海当地省、州、市的国资委或财政部门。

*ST盐湖表示,公司已进入破产重整程序,且管理人已根据《财产管理及变价方案》的规定,以重整程序中资产评估机构出具的专项评估报告所确认的评估价值为处置参考,依法启动了对盐湖股份资产包的公开处置工作。一旦协议转让完成,公司将存在大额资产处置损失,并对公司2019年年度业绩造成大额亏损。

七年前已现裂缝

其实,7年前*ST盐湖的裂缝就已经出现,2013年业绩较2012年大幅下滑。据WIND数据,2012年归属母公司的利润高达25亿元以上,但2013年降至10.5亿元。同时,当年的企业自由现金流降至-69亿元。

裂缝加大的一年则是2016年,虽然这一年也有盈利,但仅盈利3.4亿元。最为重要的是,当年的自由现金流降至-57亿多元,这其实是一个恐怖的信号。

此后的2017年果然出现巨大亏损。

2017年公司实现营业收入116.99亿元,较上年增加12.88%,实现归属于上市公司股东的净利润为-41.59亿元,较上年同期下降1318.77%;经营活动产生的现金流量净额15.18亿元,较上年同期下降25.16%。

2018年公司继续亏损,当年归属上市公司股东利润亏损近35亿元。

盐湖股份由盐湖钾肥吸收合并盐湖集团而来。2008年1月两家公司宣布了吸收合并方案,该股在金融风暴来临之前大幅飙涨至69元(前复权)以上。从那之后,盐湖股份有过几年高光时刻,2012年,归属母公司利润一度超过25亿元。与此同时,盐湖的魔力也在吸引着投资者,关于盐湖蕴藏着丰富的锂和镁的故事撩拨着市场的神经。

然而,这些资源究竟有多少是能够开采出来的,有多少是能够开采还能赚钱的,此前的市场似乎并未去考虑这些问题。从盐湖股份的公告来看,他们并非没有开发锂和镁资源,但似乎收获也并没有想象的那么大。

从盐湖股份的案例来看,至少可以得出两个教训:

一是经营现金流并不是最靠谱的标识地雷的指引;

二是对于故事,不能靠拍脑袋,容易赚的钱要么不靠谱,要么不持久。

*ST盐湖能否向死而生?

*ST盐湖位于青海省格尔木市,这里有座世界第二大的盐湖——察尔汗盐湖。察尔汗,在蒙古族语里意为“盐泽”,察尔汗盐湖也是我国最大的可溶性钾镁盐矿床,依托于得天独厚的资源,*ST盐湖一度有“钾肥之王”之称。

作为我国最大的钾肥生产商之一,背靠察尔汗盐湖的*ST盐湖凭借资源储量丰富、规模大、品质高、生产成本低等优势,稳坐国内龙头。2018年,公司主业产品氯化钾营收74.5亿元,毛利率高达71.94%。

自1997年上市以来,*ST盐湖曾连续10多年实现业绩增长。2012年,*ST盐湖归属母公司股东净利润超过25亿元。然而,近年来受到综合化工项目、海纳PVC一体项目、盐湖镁业项目等拖累,近三年*ST盐湖连续出现巨亏。

剥离上述不良资产后,*ST盐湖的“老本行”钾肥业务相对优良。2018年*ST盐湖氯化钾产品的毛利润高达53.6亿元,而在2019年业绩预告中,*ST盐湖称,公司氯化钾产品的销量和售价均同比有所上升。

重整草案即将表决

“只有甩掉包袱才能轻装上阵。”有市场人士认为。

而在*ST盐湖看来,处置亏损资产是维持公司持续经营及盈利能力、保障全体利益相关方切身权益的根本途径。“(处置亏损资产)不仅是公司涅槃重生的必要之举,更是维护广大债权人和股东利益的重要举措。”*ST盐湖形容称。

二级市场对此次重整似乎较为看好。自2019年8月*ST盐湖被债权人申请重整以来,公司股价从5.5元/股一路上涨,截至1月10日,公司收盘价8.58元/股,累计涨幅约54%。

目前,*ST盐湖的重整草案已经落地。

该方案指出,以盐湖股份公司现有总股本278,609.06万股为基数,按每10股转增9.5股的比例实施资本公积金转增股本,共计转增264,678.61万股股票。转增后,盐湖股份公司总股本将由278,609.06万股增加至543,287.67万股。上述转增所得股票不向原股东分配,将向债权人分配以抵偿债务以及由管理人进行处置。

其中:约257,603.43万股转增股票用于向债权人抵偿债务;剩余约7,075.18万股转增股票由拟处置资产的承接方有条件有偿受让,受让对价优先用于支付重整费用和清偿部分债务。

根据披露,截至2020年1月8日下午6时,共有1111家债权人向管理人申报债权,申报金额约为人民币485.88亿元。截至同日,管理人已初步审查确定的债权金额约为人民币450.17亿元。

此外,对于控股子公司来说,截至2020年1月8日下午6时,共有866家债权人向盐湖镁业管理人申报债权,申报金额约为人民币470.83亿元;共有628家债权人向海纳化工管理人申报债权,申报金额约为人民币106.43亿元。

最新进展显示,1月17日,盐湖股份重整案第二次债权人会议即将召开,会议的主要议题为补充核查《青海盐湖工业股份有限公司重整案第二次债权人会议债权表》,分组表决《青海盐湖工业股份有限公司重整计划(草案)》。

或将暂停上市

在2019年预亏后,*ST盐湖面临的重要危机还有被暂停上市。

在此之前,*ST盐湖2017年度、2018年度连续两个会计年度经审计的净利润均为负值,公司股票已于2019年4月30日起被实施退市风险警示。

若公司2019年年度经审计的净利润仍为负值,根据相关规定,自公司披露年度报告之日起,深圳证券交易所将对公司股票及其衍生品种实施停牌,并在停牌后十五个交易日内作出是否暂停公司股票上市的决定。

雷暴季节就在眼前,这份A股避雷攻略请收好

每年1月底,一大批A股公司大概率会迎来一场周期性雷暴天气。

在*ST盐湖之前,已有多家公司爆雷。

华东科技:计提资产减值56.56亿元

中集集团:计提资产减值40亿-55亿元

汤臣倍健:计提商誉及资产减值超16亿元

慈星股份:计提商誉及存货减值7亿元

东华软件:计提商誉减值3亿-4亿元

……

是不是有种熟悉的味道?去年1月份的上市公司爆雷潮,数量之多、金额之大、理由之奇,让所有股民印象深刻。

市场担心,今年年初存在绩差等隐患的A股公司可能再次出现大规模爆雷。

根据交易所规则,1月31日是创业板公司和其他板块业绩巨大波动公司发布年报预告的截止日;而3月1日起实施的新《证券法》,将显著加大对违法行为的处罚力度,也可能引发问题公司提前自曝家丑。

考虑到今年春节提前,所以这些公司的业绩预告将在未来10个交易日集中发布。而1月30日(也就是大年初六)晚上,可能是一个疯狂爆雷之夜。

数据来源 / wind

商誉减值:说大就大说小就小,神奇不?

商誉减值,是2018年年报最大的雷,典型代表是天神娱乐。

2018年年报中,有51家公司亏损超过20亿元,57家公司商誉减值超过10亿元。亏损之王——天神娱乐,全年亏损71.51亿元,商誉减值一把计提了40.9亿元。

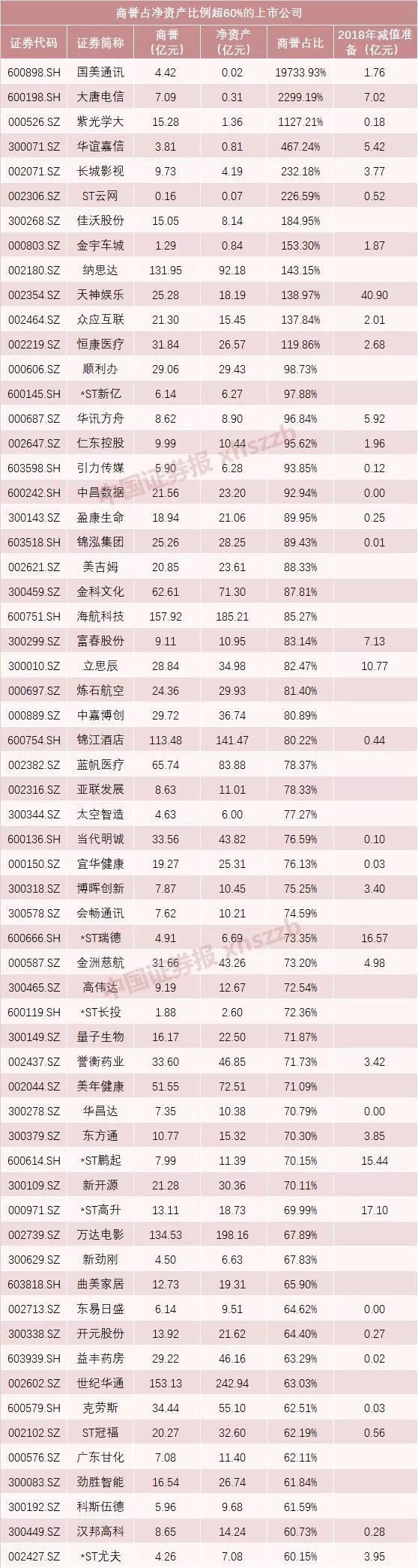

即将出炉的2019年年报,商誉减值风险仍然值得重视。

数据显示,截至2019年三季度末,A股共有2138家上市公司存在商誉,商誉总额为1.39万亿元。其中,有15家公司的商誉规模超过100亿元。

对上市公司来说,商誉规模占净资产比重过高,更为危险。

截至2019年三季度末,商誉规模占净资产比例超过60%的上市公司,共有61家。需要注意的是,其中有36家公司已经在2018年年报计提过商誉减值。计提后的商誉规模仍然较高,不排除2019年年报再次计提减值的风险。

数据来源:wind

(注:以上数据只是财务征兆,仅供参考)

天风证券研报指出:2018年度是商誉爆雷风险最大的一年,2019年度会边际改善但风险不能忽视,2020年度会显著改善。

应规避两类出现风险概率较高的公司:一是有较多业绩承诺到期的标的,尤其是承诺金额占上市公司净利润比重较大的案例;二是目前商誉规模占净资产比重较高的标的。

资产减值:存货和账款,说没就没了

存货和应收账款等资产减值的风险,同样不容忽视。

在这方面,2018年年报的典型代表,是獐子岛和雏鹰农牧。“扇贝跑路”的故事已经不新鲜了,獐子岛现在宣布“要卖海”;没钱买饲料饿死“二师兄”,雏鹰农牧也成了一道奇观,现在已经退市。

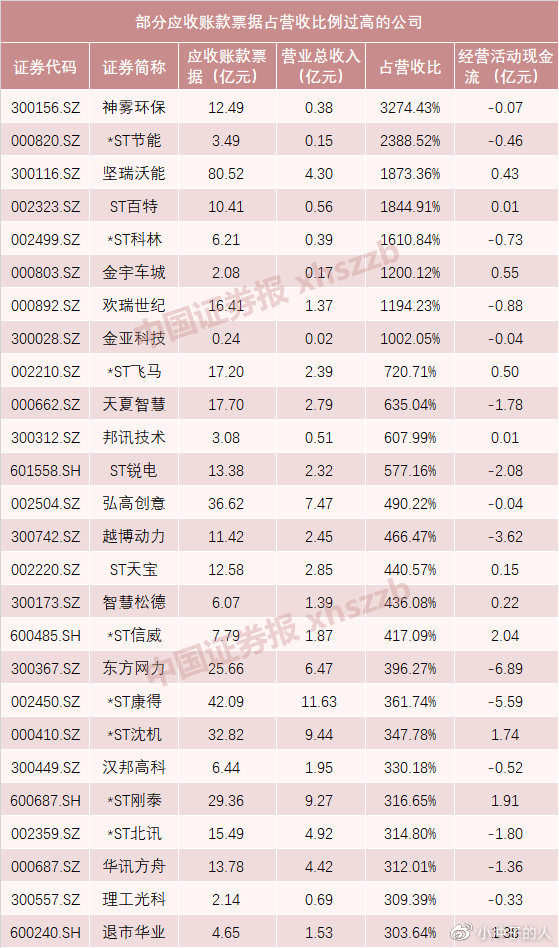

应收账款方面,截至2019年三季度末,应收账款与票据占营业收入比例超过50%的上市公司多达1328家,超过100%的上市公司达到447家。

其中,神雾环保、*ST节能、坚瑞沃能、ST百特、*ST科林、金宇车城、欢瑞世纪、金亚科技等8家公司的占比超过了10倍。

企业应收账款不断增加,一方面导致流动资金短缺,迫使企业不得不举债经营,另一方面也成为某些公司进行财务粉饰甚至造假的重要手段。

数据来源:wind

(注:以上数据只是财务征兆,仅供参考)

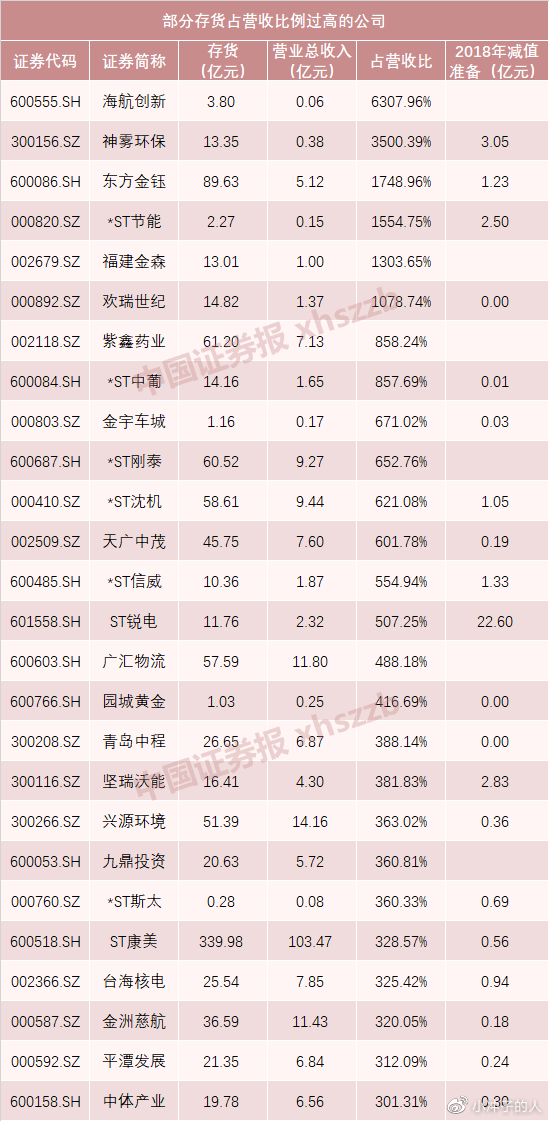

存货方面,截至2019年三季度末,3593家公司存在存货,合计13万亿元,相当于合计营收29.67万亿元的43.82%,远超1.54万亿元的合计盈利。剔除地产、建筑类公司后,有224家公司存货为营收的100%以上。

海航创新、神雾环保、东方金钰、*ST节能、福建金森、欢瑞世纪等6家公司的占比超过了10倍。这意味着,按照现在的销售情况,这些企业即便不再生产,也需要10年时间来消化存货。

数据来源:wind

(注:以上数据只是财务征兆,仅供参考)

11家公司亮起退市红灯

如果说有什么比爆雷更恐怖的,那就是退市了。

即将出炉的2019年年报,将导致又一批上市公司面临退市危机。

根据交易所的退市规则:若上市公司最近3年连续亏损,将被暂停上市。暂停上市后首个年度出现净利润亏损的,交易所有权决定终止股票上市交易。

wind数据显示,此前连续两年亏损且2019年年报预告续亏的个股,目前共有11只,包括7只*ST股票和4只创业板股票。这意味着,它们存在显著的退市风险。

数据来源:wind (截至1月11日)

对于尚未发布年报预告或年报预告不确定的公司,需要警惕那些前三季亏损的*ST股票,以及此前两年连续亏损且前三季亏损的创业板股票。

数据来源:wind (截至1月11日)