ST股股价在4月初和4月末表现可谓大相径庭。

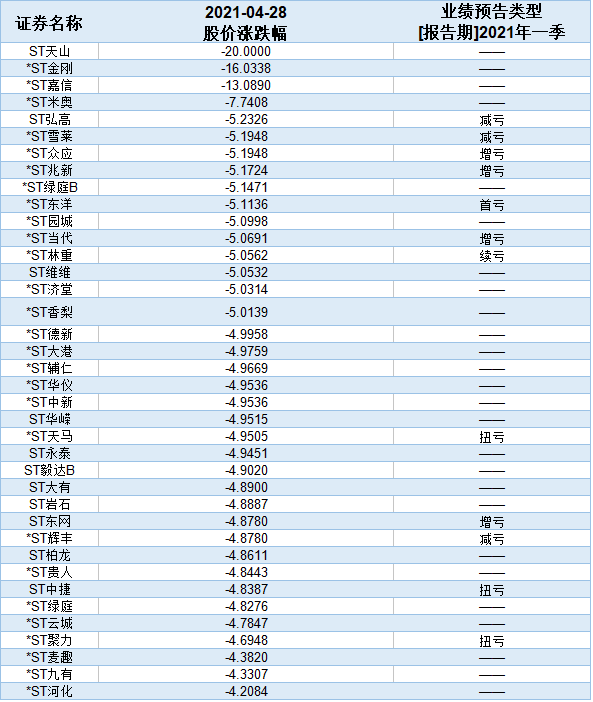

Choice数据显示,市场统计的210只ST股中,4月28日当天有99只ST股股价下跌。

而在4月初及4月中旬,ST股的表现可谓“突飞猛进”。

据Choice数据,近30个交易日内,A股风险警示板块内的210只个股,有近150只个股股价创下近30个交易日的新高。

在ST股股价涨跌幅限制为5%的情况下,市场甚至炒出了“百元ST股”。4月16日,ST舍得(600702.SH)股价报108.06元,成为A股首只ST“百元股”。

此外,今年1月12日以来,截至4月中旬,*ST众泰收获34个涨停,股价较年初上涨202.22%,成为剔除次新股后今年的“第一牛股”。

月初还是“小甜甜”,月末却变成“牛夫人”,ST股究竟怎么了?

ST股票回归基本面

中山证券首席经济学家、研究所所长李湛对第一财经记者表示,ST个股股价出现两极分化局面的核心原因还是在于不同个股的基本面有显著差异。

ST舍得成为A股首只“ST百元股”其本身基本面不差,且在公司治理问题有效解决后,公司生产经营逐步回归正轨。

当然,在这个过程中,不排除有炒作的资金参与推高股价。而对于其他市场表现较差的ST股,多为基本面较差、退市风险大的一些公司,这类公司并不具备投资价值,且风险极大,在未看到基本面明显好转之前,预计这类公司市场表现仍会较弱,甚至如果未来业绩持续变差,最终还会退市。

巨丰投顾投资顾问总监郭一鸣对记者表达了相同的看法:“很多ST个股此前的大幅上涨,更多的可能是最后的疯狂或者重组的预期,也有去年年报业绩回升的提振。但当时间越来越接近一季报和年报公布的结束期,这些公司或将“原形毕露”,多数会因为业绩不佳而遭到资金的抛售,这也是为何临近4月底,ST板块上演跌停潮的直接原因。”

第一财经记者注意到,随着4月份年报集中披露,多只ST个股正在集中披露风险。

其中ST天山因最近三个会计年度扣除非经常性损益后净利润均为负值,且最近一年(2020年)审计报告带有“持续经营能力存在不确定性”的表述而实施退市警告。

ST天山于2021年4月27日发布2020年度审计报告,公司2018年、2019年、2020年最近三个会计年度公司经审计净利润分别约为-19.46亿元、-6079.1万元、421.19万元,经审计扣除非经常性损益后净利润分别约为-18.47亿元、-1亿元、-1879.41万元,触及“最近三个会计年度扣除非经常性损益前后净利润孰低者为负值”条件。

*ST西域4月27日发布公告称,因公司2020年度扣除非经常性损益前后净利润孰低者约为-4684.66万元,专项扣除后的营业收入约为5049.81万元,触及《深圳证券交易所创业板股票上市规则》(2020年12月修订)第10.3.1条第一款第一项“最近一个会计年度经审计的净利润(扣除非经常性损益前后孰低)为负值且营业收入低于1亿元”的退市风险警示情形。*ST西域股票2021年4月27日停牌一天,自2021年4月28日复牌后被实施“退市风险警示”(*ST)。

*ST西域随后在公告里解释称,2020年公司营业收入及净利润大幅下滑系受到新冠疫情冲击的影响,随着疫情稳定,旅游行业得到正常恢复,公司持续经营能力不存在重大风险。

此外,*ST宝德、ST乐凯、*ST米奥、ST南化、*ST香梨、*ST德新等公司皆因“最近一个会计年度经审计的净利润为负值且营业收入低于1亿元”而被实施退市风险警示。

李湛表示,虽然一些ST个股在2021年一季度业绩预告为续亏,前些天股价却连收报涨停,其中可能是市场炒作资金推动的缘故,并不能有效反映这些公司的基本面有改善。从当前市场情况来看,ST个股价开始逐步回归基本面,基本面的变化趋势以及是否存在超市场预期的业绩情况,将成为ST个股未来价格走势的重要决定性因素之一。

观察历史数据可以发现,从2016年起,每年二季度基本都是ST板块的“黑暗时代”:2016年4月15日至6月24日,ST个股平均跌幅17.90%;2017年4月13日至6月2日,ST个股平均跌幅20.34%;2018年4月11日至6月22日,ST个股平均跌幅32.38%;2019年4月18日至6月20日,ST个股平均跌幅39.72%;2020年4月10日至5月22日,ST个股平均跌幅14.53%。由此可见,当前ST板块的调整仅仅只是个开始,还远未结束。

退市新规显威

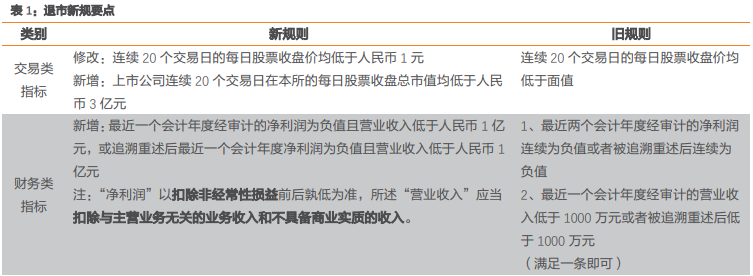

从实际效果来看,2020年12月31日正式落地的沪深交易所退市新规,正在加快资本市场优胜劣汰的步伐。

退市新规将原“面值退市”的交易类指标修改为“1元退市”,同时新增“连续20个交易日收盘总市值均低于人民币3亿元”的市值指标。

此外,财务类退市指标中还新增了“扣非前后净利润孰低者为负值且营业收入低于1亿元”的组合型退市指标,取消单一净利润为负值和营业收入低于1000万的指标,从盈利能力、营收规模等方面对上市公司持续经营能力进行多维度考察,压缩已丧失持续经营能力、依靠非经常性损益规避退市的操作空间,推动僵尸空壳企业出清。

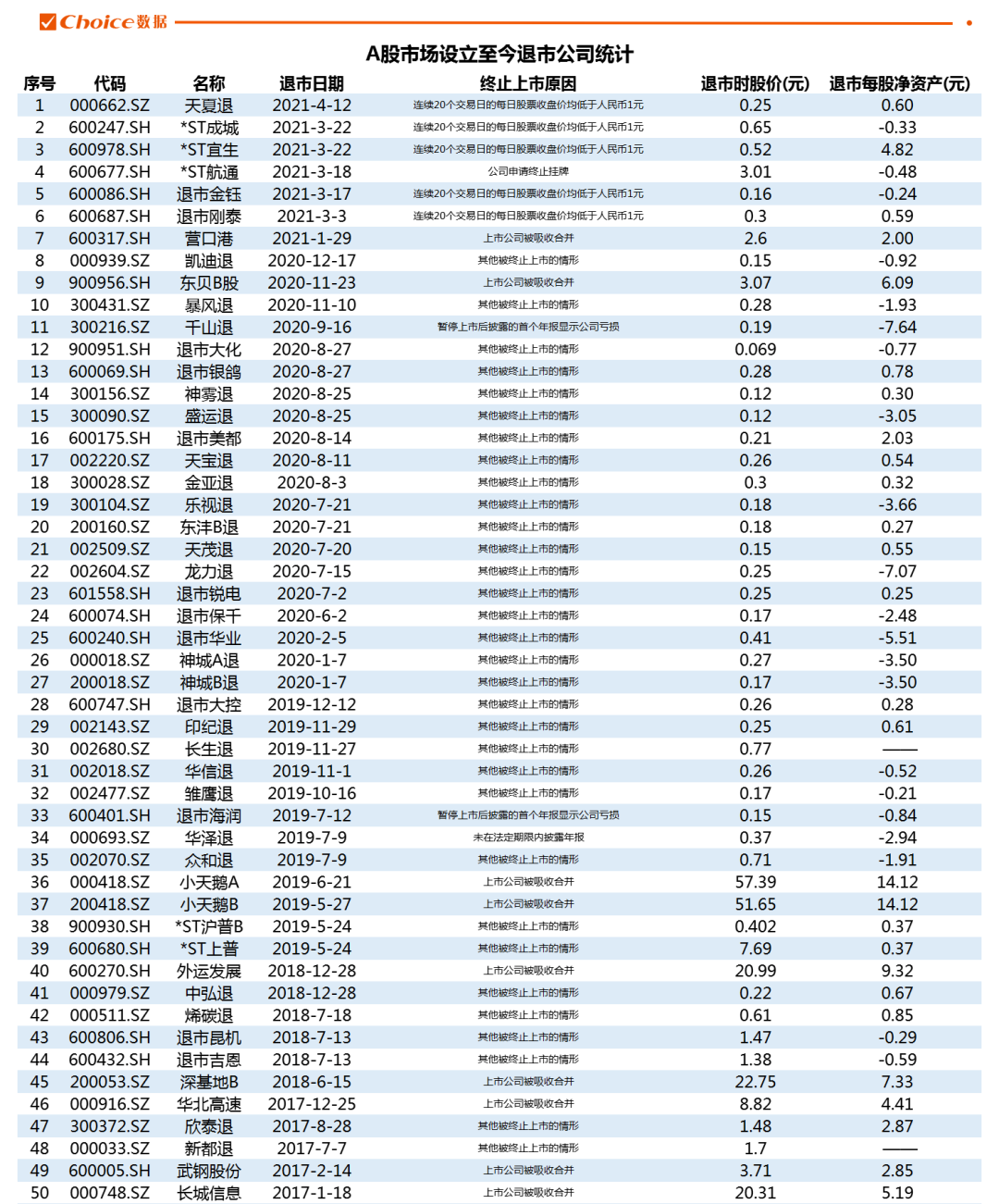

新规颁布后,2021年前4个月A股就有7家公司遭监管勒令退市。而2020年同期只有3家公司遭遇退市;2019年、2018和2017年,这个数字分别为0、0、2。

武汉科技大学金融证券研究所所长董登新预测:“2021年退市个股将会超过30家,这应该是今年的一个基本目标。我们的市场已经告别了赌壳炒壳的时代,投资者应该变得越来越理性,越来越有风险意识。”