大家好!今天,策略哥来给大家拆解一只“高基数下客流平稳微降,盈利改善逐步验证”——眉山A的基本面逻辑与技术面逻辑,以便给大家提供一种个股的分析思路,感兴趣的朋友可以自行进行深度挖掘与跟踪。

图表1:公司主营业务构成

资料来源:同花顺iFinD

一、基本面投资逻辑

1)2024年第三季度公司归母净利润同比下降3.7%,与业绩前瞻一致

峨眉山A第三季度收入2.98亿元/-9.87%,归母净利润1.11亿元/-3.70%,扣非净利润1.11亿元/-3.30%,与我们此前业绩前瞻基本一致(1.1亿元)。去年高基数上,自然景区龙头公司业绩平稳微降,成本费用率控制良好下业绩好于收入表现。前三季度,公司实现收入8.06亿元/-1.97%,实现归母净利润2.44亿元/-6.61%,扣非归母净利润2.43亿元/-6.00%。

图表2:公司2019-2023年各季度营业收入表现(左)公司2019-2023年各季度利润表现(右)

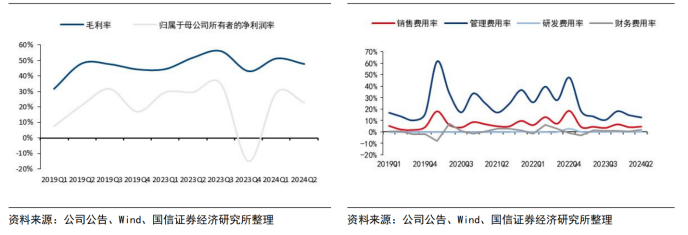

图表3:公司毛利率、净利率变化情况(左)公司期间费用率变化情况(右)

2)收入端,头部景区客流高基数下韧性较强,Q3峨眉山景区进山客流同比下滑5.8%。

Q3峨眉山景区进山客流146万人次,高基数下同比下降5.8%,7月阶段受制于阴雨天气但此后客流重拾平稳增长趋势,其中预计门票、索道等表现与客流趋势相近,而酒店等二消业务则有所拖累。前三季度景区进山客流370万人次/-2.5%,总体上头部自然景区客流具有韧性,同时公司积极把握消费趋势,比如《黑神话:悟空》游戏爆火后,公司在线上全渠道通过直播、公众号推文等方式推广灵猴IP、西游记取景地等吸引年轻客群。

3)利润端,国企考核强化背景下公司积极管控成本,Q3归母净利率同比提升2pct

Q3毛利率同比提升3pct,预计系公司成本控制良好以及去年演艺项目减值后折摊减少综合影响,而高毛利主业占比提升也有结构化助力。此外公司销售/管理/财务费率同比分别-1/+2/+0.5pct,部分有刚性费用影响,而联营公司投资收益占收入比重+1.3pct与费用率变化基本抵消。

4)金顶索道预计2026年上半年投入运营,演艺项目多管齐下推进盈利改善。

展望后续,公司一看景区内部索道与配套交通扩容:公司拟投资3.5亿元改造升级金顶索道,未来运力有望扩容50%,目前该项目已完成图纸设计进入预算编制阶段,预计于2026年上半年前投入运营,届时配合山上山下交通改善包括停车场扩容、川零公路逐步打通、后山项目报批推进等有望提振景区客流。二看盈利能力改善:国企考核提升下,公司重视盈利能力改善。其中演艺项目于2019年开业,受消费环境影响转化率有待提升,公司去年底已一次性计提减值1.56亿元目标轻装上阵,后续将从线上营销和丰富产品组合等综合发力,并通过强化成本管控和减轻利息费用等改善盈利能力。

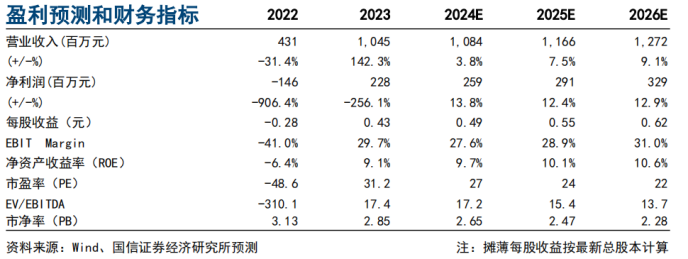

5)盈利预测及评级

国信证券维持公司2024-2026年归母净利润2.59/2,91/3.29亿元,对应动态PE为27/24/22x。自然景区客流韧性突出,后续峨眉山内部交通扩容、线上营销等对客流提振作用值得期待,同时国企考核强化下公司盈利能力提升逐步验证,短期假期安排优化预期提振情绪,维持“优于大市”评级。

图表4:公司业绩预测

二、技术面信号

股价连续5年逆势上升(优于大市),公司是老牌旅游景区、热点景区;具有国企改革概念,积极拓展文化IP,线上营销推广,助力业务稳健增长,当下筹码愈发集中,且股东中有多家社保基金、险资以及公募机构的身影,市值80亿左右易炒作,深受游资和主力的喜爱;近期走势比较抗跌,震荡上行且放量数倍的成交额,各周期均线呈多头排列向上,股价站稳在各均线之上,技术面上金叉信号(5日MACD和10日MACD)已显现,再配和旅游旺季临近和消费提振行动,股价有望进一步加速。

风险提示:

消费降级,国企改革不及预期,新项目打造不及预期等。

参考资料:

20241027-国信证券-峨眉山A-高基数下客流平稳微降,盈利改善逐步验证

【免责声明】本文观点由九方智投顾钱栋编辑整理(登记编号:A0740624100008)。以上内容仅供您参考和学习使用,不作为买卖依据,据此操作风险自负!投资有风险,入市需谨慎。