导语

①区域龙头Q1净利润1.03亿元同比+58.90%,扣非净利润1.03亿元同比+81.72%,利润端实现高弹性增长。

②成本下降红利释放叠加旺季来临,双重驱动提振公司业绩,行业景气拐点升级回归。

事件驱

根据抖音数据,年初以来青啤/华润/重啤/燕京/百润销售额分别为58.21/3.70/20.33/1.89/33.10百万元,分别同比增长89.89%/3.63%/-2.88%/2.24%/13.47%。啤酒板块中青啤1-4月线上的数据表现亮眼,尤其是单4月份销售额环比增长318.37%。

伴随着天气的转热,啤酒逐步进入旺季,先知先觉的资金已经开始布局,啤酒板块有望迎来一波机会。

行业透视

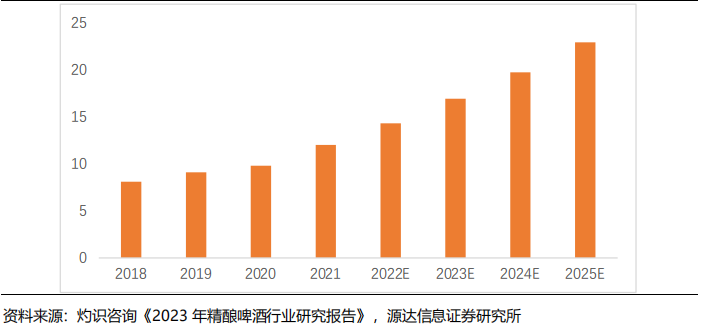

一、高端化发展成趋势,24年公司成本下降确定性强

啤酒是以麦芽、水为主要原料,加啤酒花,经酵母发酵酿制而成的、含有二氧化碳并可形成泡沫的发酵酒。我国啤酒总产量于2013年达峰,行业从增量竞争转换到存量竞争,行业公司为保持营收规模持续增长,在龙头企业的带领下开始往中高端啤酒市场发力,据灼识咨询预测,到2025年,我国精酿啤酒消费量可达到22.9亿升。

2018-2025 年中国精酿啤酒消费量及预期(亿升)

啤酒产业链上游包括大麦、小麦、啤酒花和包装材料等;中游以酿酒厂商为主,通过不同工艺,酿造出生啤、黑啤、白啤等啤酒;下游消费场景多元化,包括酒馆、电商、餐厅和超市等。

啤酒产业链

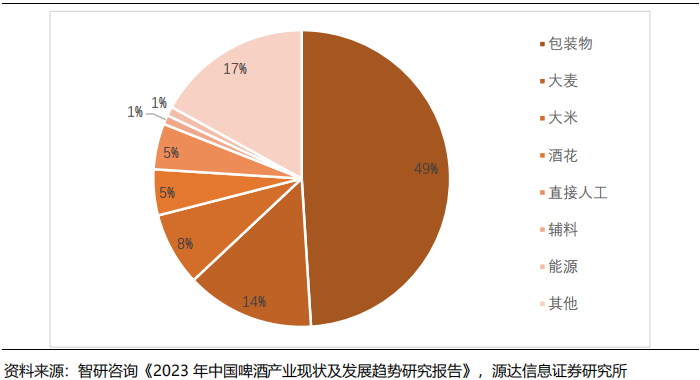

包装物占啤酒生产成本的比例接近50%,其次是大麦,占啤酒总生产成本的14%。我国大麦无法满足日益扩大的国内需求,需要依靠进口来填补国内缺口。

啤酒生产成本构成

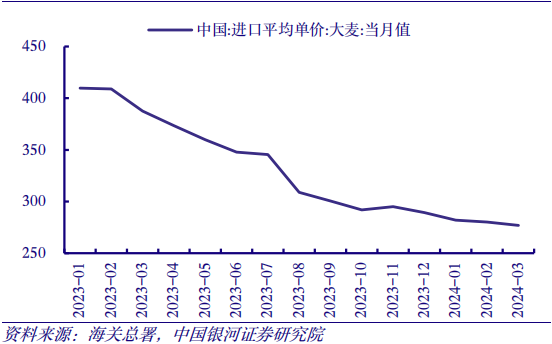

2023年,欧美大麦产量提升,全球大麦供给量增加。同年8月,中国商务部发布公告宣布终止对澳大利亚大麦历时三年多的“双反”,中国啤酒企业可以选择向运输成本更低的澳大利亚进口大麦,我国大麦进口价格下行。中国啤酒企业一般与供应商签订协议提前锁定下一年度的大麦价格,同时易拉罐与纸箱价格也在下降,因此整个啤酒行业2024年原材料成本端压力将显著小于2023年。

大麦价格(美元/吨)

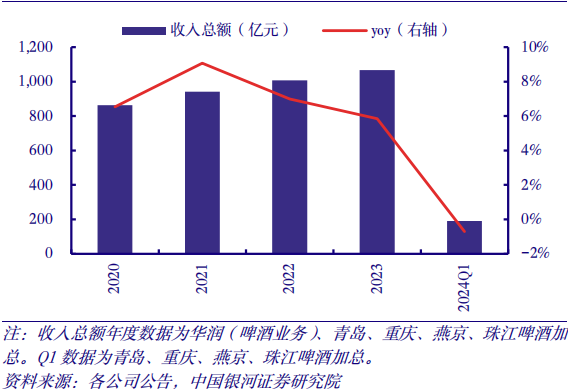

二、啤酒行业上市公司收入、利润均呈现上升趋势

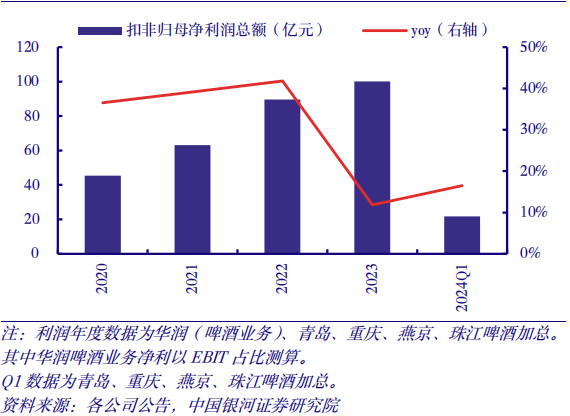

从时间序列来看,2020-2024年Q1啤酒行业上市公司整体收入、利润均呈上升趋势其中,16-23年复合增长率分别为7.3%、30.5%。利润增速显著高于收入增速,反映了行业高端化进程持续推进下,上市公司盈利能力持续提升。

具体看 2023-2024Q1:

1)收入端2023年增长稳健,24Q1整体放缓。2023及2024Q1上市公司收入分别同比+6%/0.7%。2023年尽管受旺季消费不及预期影响,但受益于上市公司高端化升级趋势的作用,吨价提升带动全年收入实现稳健增长。2024年Q1收入增速略放缓,主要受去年同期高基数影响。

啤酒上市公司收入变动情况

2)利润端2023年增速略放缓,24Q1弹性增加。2023及 2024Q1上市公司扣非归母净利分别同比+13%/17%。2023年大麦价格高位导致酒企成本承压,行业竞争加剧导致公司市场、品牌等费用投入亦有所增加。2024年Q1伴随大麦价格回落,公司毛利率显著提升(1Q24青岛/重庆/燕京/珠江啤酒毛利率分别+2.1/+2.7/+0.4/+1.3pct),利润端改善较显著。

啤酒上市公司净利变动情况

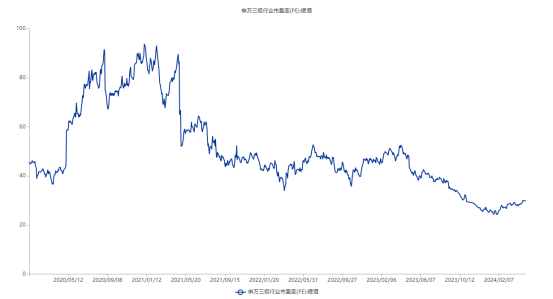

三、行业估值处于历史低位!消费旺季或驱动行业复苏

2023年消费弱复苏,啤酒行业市盈率回调至历史低位,截至2024年5月13日,申万啤酒行业市盈率为29.72x。随着餐饮、夜店、旅游等啤酒现饮消费场景的进一步复苏,叠加行业成本回落的背景,2024年啤酒公司业绩向好确定性较强。

申万三级行业市盈率(PE):啤酒

数据来源:choice

2024年Q1,上市公司销量增速普遍放缓,主要受2023Q1同期高基数影响。唯重庆啤酒2023年由于大单品调整,基数相对较低,2024Q1伴随疆外乌苏渠道逐步调整到位,实现动销增长,推动整体销量平稳增长,发展节奏与行业略有差异。但从市场动销角度来看,24Q1春节旺季消费需求并未减弱,动销表现良好,且现饮渠道逐步修复。展望即将到来的夏季消费旺季,在较低基数下,预计24Q2开始啤酒销量同比增速将会改善。

投资策略

华金证券在研报中指出,近年来假期功能越来越偏向旅游而非家庭团聚,白酒消费场景有所减少,从经销商五一假期反馈来看,白酒表现相对平稳,茅台酒销量和价格表现整体与去年持平,然而啤酒行业增长却较为显著,终端消费需求表现旺盛,其中备受年轻人喜爱的精酿啤酒在夜场和小聚中明显增加。从近期披露的一季报数据来看,多家啤酒企业成本压力明显回落,预计全年成本红利将持续兑现,伴随着后续全国啤酒市场开启夏季旺季行情,叠加体育赛事催化,各啤酒企业业绩有望持续提振。

银河证券在研报中表示,展望2024年,市场需求未见减弱前提下,伴随高基数影响逐渐减弱,预计旺季啤酒销量有望增长。一方面,2024 年上市公司成本端边际改善确定性高,预期带来较大的利润弹性,建议关注澳麦价格下降背景下,成本端受益较显著的公司。另一方面,各公司高端化进程及新品开发节奏亦是行业竞争中取胜的关键。

个股关注

一、燕京啤酒:区域啤酒龙头

①2024年一季度归母净利润1.03亿元,同比+58.90%,扣非归母净利润1.03亿元,同比+81.72%,利润端实现高弹性增长。

②核心单品U8保持高增长势能,有望继续拉动公司产品结构升级及吨价提升。

二、重庆啤酒:嘉士伯集团在中国的运营平台

①2024年一季度归母净利润4.52亿元,同比+16.8%,实现扣非归母净利润4.46亿元,同比+16.9%,利润端超市场预期。

②高档啤酒保持快速增长及其他品牌的逐步发力未未来的销量和收入增长注入了新动力。

三、青岛啤酒:啤酒行业龙头

①2024年一季度归母净利润15.97亿元,同比增长10.06%,实现扣非净利润15.13亿元,同比增长12.11%,成本回落红利释放。

②实施青岛啤酒主品牌+崂山啤酒全国性第二品牌战略,加速青岛啤酒主品牌“1+1+1+2+N”产品组合发展,优化产品结构,促进青岛经典、青岛白啤等快速增长。

color: rgb(51, 51, 51); font-size: 16px; background-color: rgb(255, 255, 255); text-decoration-thickness: initial; line-height: 2em;" align="justify">剖析热点事件,挖掘风口机会,【风口掘金】栏目将会继续深挖行业题材,寻找超预期机会。广大读者可以点击关注栏目,及时的接收到栏目最新机会提示。关注途径如下:

打开九方智投APP>>进入首页>>研选龙头>>风口掘金>>点击关注。

风险提示

行业竞争加剧的风险;消费需求不及预期的风险。

资料参考

20240513-中国银河-啤酒板块2023A&24Q1业绩总结:看好成本下降和销量同比改善。

20240512-华金证券-食品饮料行业周报:五一旅游延续复苏,建议关注啤酒机会。

20240111-源达信息-啤酒专题研究系列二:啤酒行业估值处于历史底部,大麦成本下降有望驱动利润提升。

免责声明

九方智投-投顾-何龙涛-登记编号:A0740622100005;以上代表个人观点,仅供参考,不作为买卖依据,据此操作风险自担。投资有风险,入市需谨慎。