【摘要】

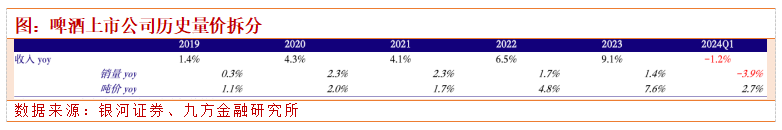

2020年-2024Q1啤酒行业上市公司整体收入、利润均实现增长,其中利润增速显著高于收入增速,反映了行业高端化进程的持续。2023年吨价提升拉动收入稳健增长,成本高位导致利润端增速放缓。24Q1伴随成本下行利润端弹性增加,而收入端高基数影响预计在旺季到来时将有所减弱。

展望2024年,市场需求未见减弱前提下,伴随高基数影响逐渐减弱,预计旺季啤酒销量有望增长。一方面,2024年上市公司成本端边际改善确定性高,预期带来较大的利润弹性,建议关注澳麦价格下降背景下,成本端受益较显著的公司。另一方面,各公司高端化进程及新品开发节奏亦是行业竞争中取胜的关键。

利润端2023年增速略放缓,24Q1弹性增加。2023及2024Q1上市公司扣非归母净利分别同比+13%/17%。2023年大麦价格高位导致酒企成本承压,行业竞争加剧导致公司市场、品牌等费用投入亦有所增加。2024年Q1伴随大麦价格回落,公司毛利率显著提升(1Q24青岛/重庆/燕京/珠江啤酒毛利率分别+2.1/+2.7/+0.4/+1.3pct),利润端改善较显著。

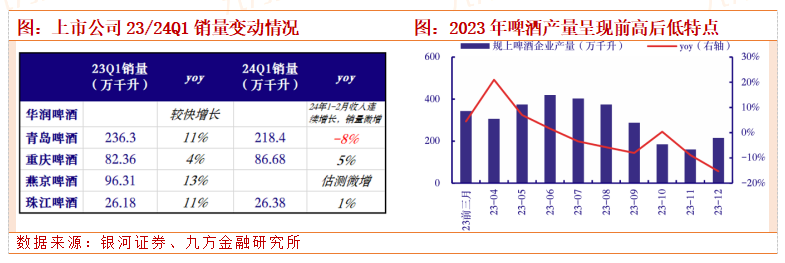

量:2023年销量增速呈现前高后低特点。上半年受益于疫情政策放开带来的消费反弹以及淄博烧烤热、旅游恢复性增长的催化因素,产量实现较快增长(2023年规上啤酒企业共实现产量3555.5万千升,同比-0.4%)。其中2023年前三月、四月、五月产量分别同比+20.5%/18.2%/5.0%。但在6-8月旺季市场消费需求不及预期,叠加2022年高基数等因素,经销商前期囤货无法及时消化造成渠道库存累计,产量开始下滑,单Q4产量同比-9.6%。

2024年Q1,上市公司销量增速普遍放缓,主要受2023Q1同期高基数影响。唯重庆啤酒2023年由于大单品调整,基数相对较低,2024Q1伴随疆外乌苏渠道逐步调整到位,实现动销增长,推动整体销量平稳增长,发展节奏与行业略有差异。但从市场动销角度来看,24Q1春节旺季消费需求并未减弱,动销表现良好,且现饮渠道逐步修复。展望即将到来的夏季消费旺季,在较低基数下,预计24Q2开始啤酒销量同比增速将会改善。

价:23年稳健增长,24Q1增速略放缓。受益于高端化进程持续和成本上涨下部分核心单品调价,2023/2024Q1上市公司吨价整体同比+7.6%、2.7%,其中2023年华润/青岛/重庆/燕京/珠江吨价分别同比+9.4%/6.3%/0.6%/3.0%/4.1%,2024Q1青岛/重庆/珠江吨价分别同比+2.6%/1.8%/6.2%,整体维持了稳健增长。伴随上市公司积极布局纯生、精酿等高端新品,并持续推动产品矩阵内部结构化升级,预计高端化带动的吨价增长依旧是稳定趋势。

成本端:吨成本下降。2023年下半年-2024年大麦价格明显回落,包材价格整体稳中有降。具体看,2023年大麦价格下降较为显著,易拉罐与纸箱价格下降,玻瓶价格持平。2024年鉴于上市公司提前对大麦等原材料的锁价动作,决定了2024年成本端压力将显著小于2023年。预计全年包材价格整体稳中略降。

具体来看,青岛啤酒和重庆啤酒受益程度更显著,预计吨成本下降将贡献更高的利润弹性:

1)华润啤酒:历史澳麦采购占比1/3左右,2023年受澳麦价格上涨影响,大麦成本双位数增长。公司现已完成全年大麦采购锁价工作,预计2024H2成本端改善有望进一步兑现。

2)青岛啤酒:公司2023年初完成了对全年大麦的采购锁价工作,故受前期大麦价格上涨影响较大,全年大麦成本上涨超20%。公司现已完成对2024年大麦锁价工作,预计全年大麦成本将高单位数下降,其中Q2成本端将较Q1进一步改善。大麦价格下降对公司成本端的积极作用较明显,24Q1吨成本同比-1pct,拉动毛利率同比+2.1pct。

3)重庆啤酒:公司采购进口大麦中澳麦比重较高,在70%左右,2023年受进口大麦价格上涨影响,原料成本增速达10%。2024年预计全年大麦成本同比-7%,拉动公司吨成本改善。从24Q1来看,公司吨成本已显著下行(同比-3.3pct),拉动毛利率同比+2.8pct。

4)燕京啤酒近三年未采购澳麦,珠江啤酒采购方式为直接采购麦芽,预计成本端受澳麦价格下降的影响较小。

费用端:销售费用率方面,2023年上市公司销售费用率整体较2022年有所上升,主要系疫后营销费用、广告宣传等恢复性投入,同时伴随高端化进程加速,对消费者的培育投入增加。2024Q1青岛/重庆/燕京/珠江啤酒销售费用分别同比-1.0/+0.2/-0.6/+1.3pct。管理费用方面,上市公司费用率水平整体维持稳定,公司皆致力于降本增效,提高运营效率。

利润端:24Q1盈利能力整体稳健。2023年公司普遍面对较大成本压力,且旺季销量承压,但受益于产品结构上移、产品提价带来的吨价提升等,上市公司盈利能力整体表现较为稳健,华润啤酒、青岛啤酒、燕京啤酒净利率显著上升,重庆啤酒受单品调整影响净利率基本与去年持平。2024Q1伴随原料成本回落,上市公司净利率水平均有所提升,24Q1青岛/重庆/燕京/珠江归母净利率分别同比+2.2/0.9/1.0/2.5pct。

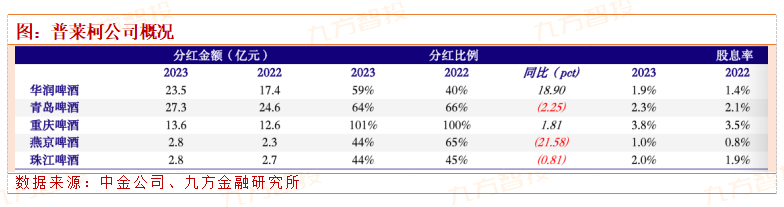

分红率来看,各家2023年股息率上升。2023年华润/青岛/重庆/燕京/珠江股息率分别为2.0%/2.4%/4.0%/1.0%/1.9%,较2022年均有所上升,其中华润啤酒2023年派发特别股息0.3元/每股,派息率自40%上升至59%。长期来看未来各公司股息率均将继续呈上升趋势,整体上各公司盈利能力稳健,能较好地维护股东权益。

青岛啤酒:成本边际改善,利润弹性显著增加。2023年由于公司年初完成了全年大麦采购工作,故成本端受大麦价格上涨影响较大。2024Q1受益于原料价格下降带来的吨成本改善,盈利能力显著改善。伴随公司产品结构持续提升,预计全年将有更好的利润弹性。

重庆啤酒:产品调整接近尾声,产品组合成长性高。伴随核心单品乌苏疆外渠道调整接近尾声,2024Q1乌苏销售已实现正增,疆外动销良好,公司持续性加强疆外渠道建设,并推出乌苏白啤等构建更丰富的产品组合。在成本改善下、高档酒增速亦环比提高推动下,公司一季度利润取得较快增长。全年看公司产品组合成长性较高,高端化、全国化进程稳步推进。

燕京啤酒:大单品增长稳健,盈利能力提升。2023年核心大单品燕京U8销量同比增长超36%至53万吨,24Q1亦维持高速增长势能。预计2024年U8品牌势能向上,将延续高增,带动公司业绩稳定增长。

研究报告:

20240513-国泰君安证券-景气拐点升级回归,利润率或再创新高——啤酒行业2024年展望

投资顾问:吴清淳(登记编号:A0740622030004),本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。