【摘要】

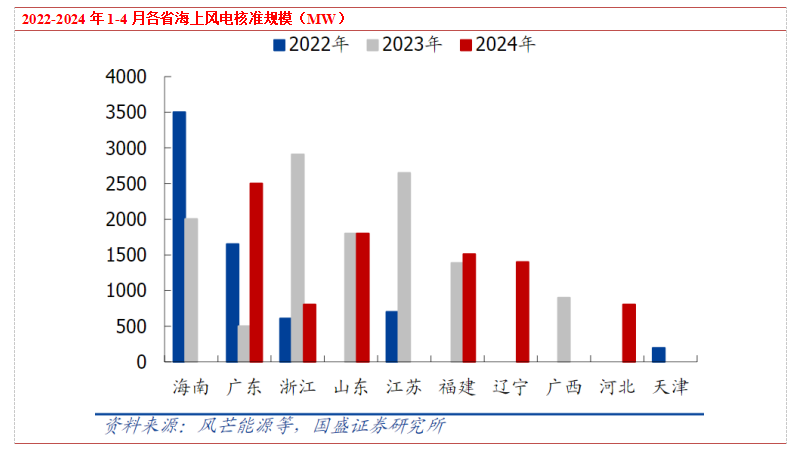

海域使用管控加强是导致海上风电近两年持续低于预期的主因。2023年,伴随政策导向调整后的新海风场址开始进入公开视野,这批海风项目的平均离岸距离指标已经出现较大提升。

2024年以来,江苏项目、广东青洲五七、帆石一二等历史遗留项目进展不断,广东红海湾与三山岛、浙江象山、上海深远海等一大批新场址启动开发,海上风电行业的景气度明显提升。

2023年Q3以来,行业的限制性因素影响逐渐解除,沿海各省海上风电项目推进取得一定突破,预期2024年海风实现10GW+并网,15-20GW招标,据不完全统计,现处于开工&招标状态海风项目总计约17.9GW,其中开工10.59GW、已经招标项目达7.31GW,海风高景气发展。

分项目来看,江苏三大项目有望Q2末逐步开工,且后续有望迎来第二轮海风竞争配置;广东预期青洲567、帆石12均有望年内开工;山东市场稳步建设,福建、海南、广西、辽宁、河北建设需求有望在2024年起量。

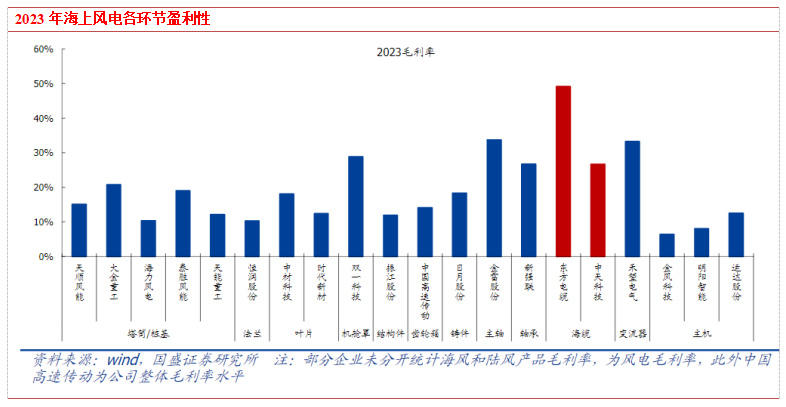

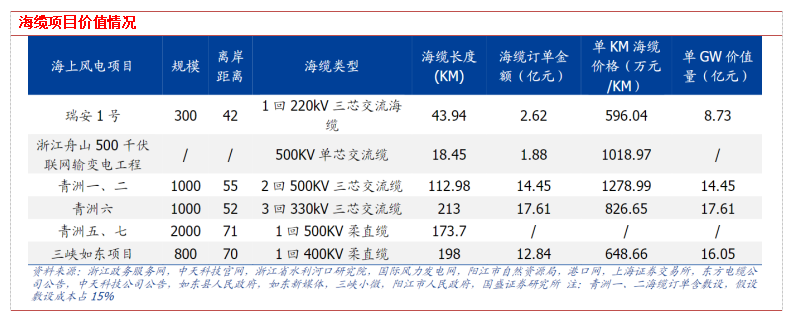

海上风电产业链中,海缆环节盈利能力最强,毛利率可达40%-50%,其他关键零部件如主轴、轴承、变流器等毛利率在25%-35%之间,海缆盈利性远超其他板块。据不完全统计,总计达29.1GW海上风电平价项目已初步明确使用高压/柔直送出缆。

海外方面增量主要集中在欧洲,2023年欧洲完成300亿欧元新增海上风电项目投资,刷新近年来历史新高记录,2023年维斯塔斯、西门子歌美飒分别实现海上风电新增订单同比+382.0%、+193.7%,均创近年海风新增订单新高。

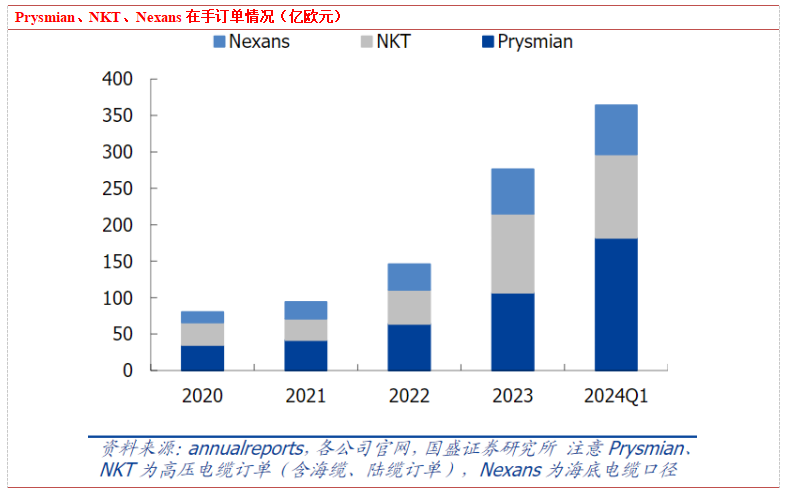

此外海外三大海缆巨头2024Q1在手订单高增,其中Prysmian、Nexans海缆在手订单规模分别为131、67亿元,较2023年底增长58%、10%。

以NKT的在手订单为例,其高压电缆订单(包含陆缆及海缆)主要分为电力互联(50%)、海风(45%)及油气田(5%)三大领域,电力互联海缆、海风海缆为公司股价新高贡献颇多。

海缆是海上输电的“血管”,朝着高电压、柔直发展。海缆按照作用及所处风电场位置,海缆可分为阵列缆和送出缆。阵列缆主要用于汇集风电机组发出的电能,传输到海上升压站,譬如“毛细血管”,目前主流电压等级为35kV,正在向66kV发展。送出缆用于将升压后电能输送至陆地集控中心,譬如“大动脉”,目前应用最多主流电压等级为220kV,正在向330kV和500kV/柔直发展。

海外海缆企业订单高增,或将带来供给偏紧,欧洲订单有望向国内外溢。海缆的出海逻辑也不断受到头部公司订单落地的强化,本文主要梳理国内海缆行业的现状及相关分析要点。

我国海缆市场竞争格局分析

国内海缆行业CR3高达87%,且均为技术领先企业。头部企业份额差距不大,整体看,欧洲市场份额较为集中。

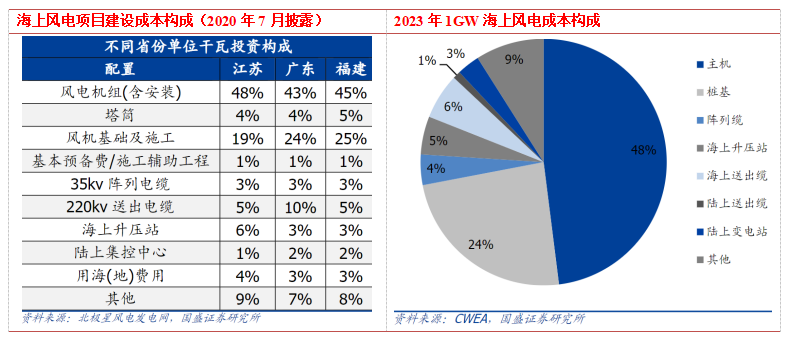

海缆占国内风电场投资成本的10%

我国海上风电项目投资成本地域性差异较大,主要由于每个海域的海床、地址、水文条件不同。闽粤地区部分嵌岩海床的施工成本较高。常规海上风电项目投资成本按照实体模块可以拆分成风电机组设备(含塔筒)、基础及施工、场内海缆、送出海缆、海上升压站、陆上集控中心、用海用地费用、辅助及其他(不含利息)。据GWEA数据,1GW海上风电主机成本占比约48%、桩基约24%、海缆总计约10%,随着离岸距离的上升,风机成本占比下降,基础及施工成本、海缆成本占比上升。

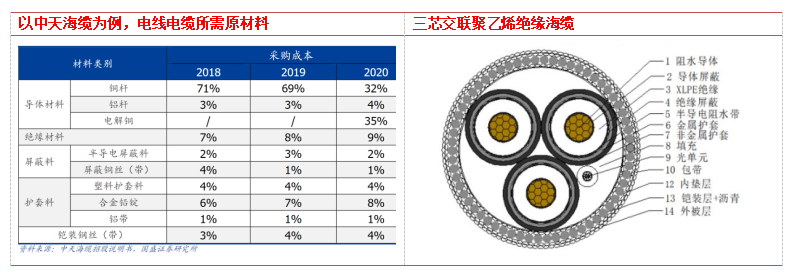

行业定价主要以“开口合同+锁铜策略”的方式来稳定海缆盈利性,平滑原材料价格波动对龙头企业的利润影响,因此头部企业更具备定价权。

以东方电缆为例,对主要原材料铜备有库存,如果风险敞口期铜价上涨,销售价格也会相应上调(开口合同)。此外,东方电缆所有海缆合同及重大陆缆合同的订单在中标时会采用“远期点价”“套期保值”等锁铜策略规避由于铜价大幅变动带来的风险。

海缆与陆缆相比有更高的机械性能和存储运输要求,生产技术难度更高,因此研发生产周期更长。生产的技术要求更高,且电压等级升高,海缆的横截面积加大、采用三芯设计,海缆技术难度在升级,目前500KV三芯海缆仅东方电缆实现交付。

行业壁垒高,龙头企业护城河宽广

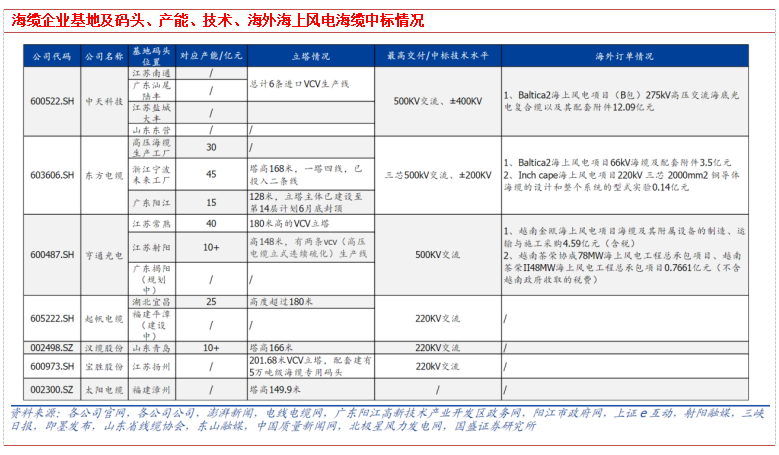

1)技术:长期敷设海水下,阻水性能、绝缘性能要求高,对技术要求非常严格,未来深远海的行业发展趋势更加考验海缆技术的升级迭代的能力,具有更高电压、柔直技术储备的企业更加竞争力。目前能生产高压/柔直海缆的企业仅东方电缆、中天科技、亨通光电,若后续高压/柔直海缆需求爆发,可预见供需偏紧的局面。

高技术也带来了相应的高溢价,高压交流海缆及柔直海缆在价格及毛利率均超常规送出海缆。

对比海缆盈利性,高压/柔直海缆盈利水平普遍高于220KV海缆,据中天海缆招股书披露,江苏如东柔直海缆毛利率高达73.9%,据东方电缆2023年半年报数据,受益粤电阳江青洲一二项目500KV三芯送出缆交付,东方电缆2023H1海缆毛利率高达51.1%,目前能生产330KV/500KV交流海缆及柔直海缆且有业绩背书的企业,仅东方电缆、中天科技、亨通光电,由于海缆需要2-3年质量验证等审查,因此中期维度下行业的竞争格局相对稳定,高盈利有望延续。

2)资质:海缆单次事故后维修成本较高,业主更注重海缆资质验证及历史业绩背书,具有丰富海缆交付经验的企业的拿单能力更强。同时海外订单需要海外验证资格认证,只有通过资格认证才有机会参与欧洲海缆项目招投标。

目前只有中天科技、东方电缆、亨通光电、汉缆股份、宝胜股份,仅这五家企业具备220kV及以上送出海缆的供货能力,而在这五家中又只有东方电缆、中天科技和亨通光电这三家具有批量交付330kV以上送出海缆的供货能力,并拥有柔直、高电压海缆交付及中标经验。

3)码头资源:为降低海缆的故障率,海缆追求连续的生产,减少海缆接口数,使得单公里海缆重量超过40吨,生产设备、厂房等须依码头建设,方便海缆直接通过传输带运输至运输船转盘储存外送。

小结

在新的发展趋势下,海风项目平均离岸距离的大幅提升,对于海缆产品也提出了新的要求,500kV、柔性直流海缆需求将有大幅提升,重视未来海缆市场的巨大变化。

立足行业趋势来看,具备海外海缆中标经验的国内龙头东方电缆、中天科技、亨通光电,以及起帆电缆、太阳电缆、宝胜股份、汉缆股份等国内企业有望迎来业绩高增期。

参考研报:

20240523-国盛证券-海缆:高压+柔直升级,国内+海外双击

20240522-国海证券-风电设备行业深度研究:海风观察系列报告之四-海上风电深远海政策调整落地,海缆产品需求升级启动

投资顾问:于鑫(登记编号:A0740622030003),本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。