1月19日,易方达基金、广发基金等头部基金公司相继发布旗下基金的2023年四季报,张坤等基金经理重仓股出炉,多个知名基金经理管理的产品在2023年四季度并未进行大的调仓,重仓股与2023年三季度相比变化并不算大。

张坤在季报中表示,全球很多国家的优质企业仍然维持着相比普通公司更高的估值溢价,但国内优质企业的估值溢价已收敛到很低水平,此时投资优质企业已经不再需要“企盼伟大的结果”,只是“相信普通的结果”即可。

张坤:调整消费和医药等行业配置结构

1月19日,易方达基金披露旗下产品的2023年四季报,张坤管理的产品总体来说持仓变化不大,以他管理规模最大的易方达蓝筹精选为例,该基金在2023年四季度股票仓位基本稳定,调整了消费和医药等行业的配置结构。

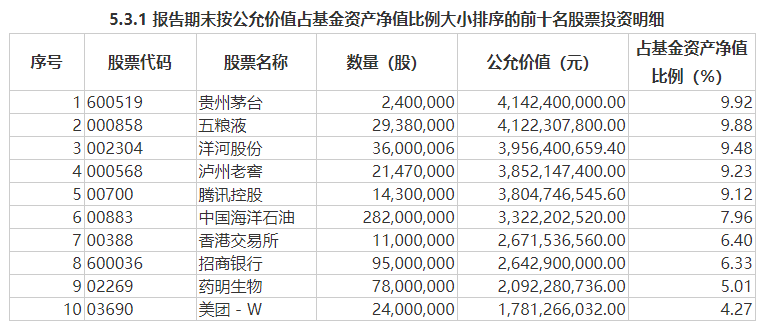

具体来看,该基金的前十大重仓股分别是贵州茅台、五粮液、洋河股份、泸州老窖、腾讯控股、中国海洋石油、香港交易所、招商银行、药明生物、美团-W。与2023年三季度末的持仓相比,前十大重仓股没有变化,股票仓位从三季度末的94.17%降至四季度末的93.71%。

易方达蓝筹精选前十大重仓股来源:基金公告

张坤在季报中表示,经过2023年四季度的下跌后,组合中部分优质公司的股东回报(分红+回购注销)水平已经接近或超过了一些传统意义上的高分红公司,这在一定程度上暗含着市场或许不再认可这些公司的长期成长性,甚至预期一些公司会成为“价值陷阱”。

张坤表示,目前市场对这些优质公司的定价就类似一个“可转债”,投资者在获得票息回报的同时获得了成长性期权。另外,从自由现金流回报角度来审视,组合整体的自由现金流回报(自由现金流/市值)也几乎处于历史最高水平。

张坤表示,全球很多国家的优质企业仍然维持着相比普通公司更高的估值溢价,但国内优质企业的估值溢价已收敛到很低水平,甚至对一些公司来说已经完全消失,投资者从过去相信优质企业中长期高确定性的增长到几乎不再相信,甚至对一些公司的定价反映出“价值陷阱”的预期。“此时投资优质企业已经不再需要‘企盼伟大的结果’,只是‘相信普通的结果’即可。”张坤说。

值得一提的是,张坤管理的4只基金截至2023年四季度末,总规模为654.74亿元,在2023年三季度末,他管理的4只基金总规模为763.54亿元,规模下降超百亿元。

萧楠:顶住压力做出逆向投资

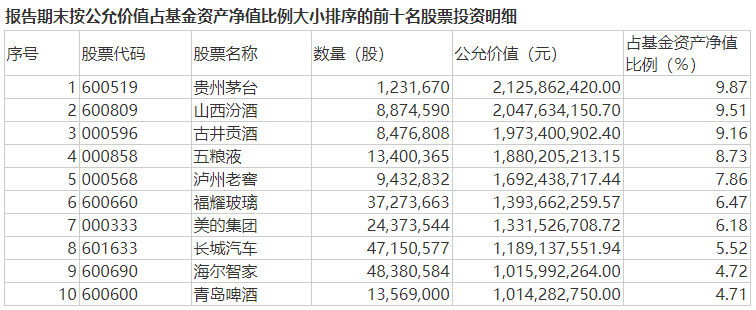

萧楠管理的易方达消费行业前十大重仓股2023年四季度与三季度相比整体变化不大。该基金主要是在白酒、汽车两个板块中做配置优化,用一些盈利确定性较强的品种代替利润增长趋势减弱的品种。增加了一些和黄金消费挂钩的个股的配置,减持了和地产相关性强的家居类个股的配置。

易方达消费行业前十大重仓股来源:基金公告

萧楠在易方达高质量严选三年持有季报中表示,当前市场的预期、情绪都达到了一个过于悲观的位置,以至于有投资者把周期品当做避险品种来交易,长期看来这并不是好的决策。“我们承认当前市场悲观预期的合理性,但我们也应当对经济运行的复杂性有清醒的认知。一方面我们基于当前宏观和微观数据的表现,选择不去在组合中体现‘强判断’,另一方面,我们也坚信经济的周期性、市场的复杂性,以至于我们必须要顶住压力,做出逆向投资。”

易方达高质量严选三年持有在2023年四季度大幅度调整了持仓,在避险交易踊跃的阶段减持了煤炭、有色等板块,以及港股的互联网板块,在悲观情绪中加大对顺周期品类的配置,增持工程机械等行业,同时增持了半导体、船运等产业周期和经济周期错位的品种,对冲顺周期品类的风险暴露。

傅友兴:关注高股息资产等领域机会

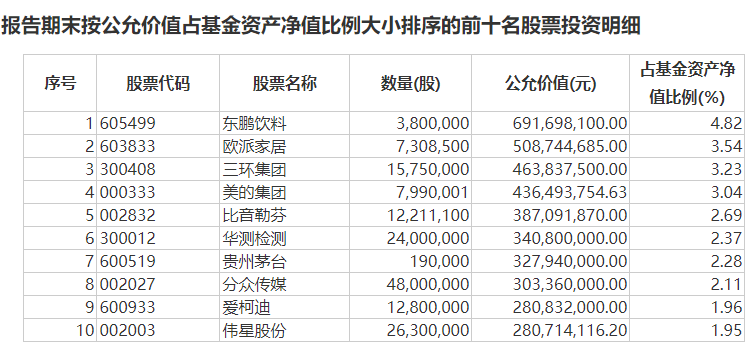

傅友兴管理的广发稳健增长截至2023年四季度末的前十大重仓股与2023年三季度末的前十大重仓股相比,分众传媒和伟星股份进入前十大重仓股,岱美股份和迈瑞医疗退出前十大重仓股。

广发稳健增长前十大重仓股来源:基金公告

“投资不简单。”傅友兴在季报中说,“A股市场投资的难点和挑战一方面在于市场波动较大,市场估值出现阶段性、系统性高估;另一方面在于行业表现分化巨大,中长期看部分行业能提供较高的年化回报,而部分行业中长期能提供的回报相当有限。投资于A股市场,要在中长期获得合理的投资回报,既需要规避系统风险的冲击,又需要结合产业结构的变化,重点把握其中的结构或行业性投资机会。”

他表示,市场经历持续的调整后,从估值角度看,目前处于相对低位。后续随着经济的企稳,股市有望逐步回暖,市场的结构性机会将逐步增多。将重点投资于以下几个方向:经营现金流良好、具备高分红意愿和能力的高股息资产,自身竞争优势明显、受益于内循环且有望持续提升市场份额的内需类公司,以及具备产业全球竞争力、可通过国际化扩张实现持续增长的企业。

林英睿:重仓航空股

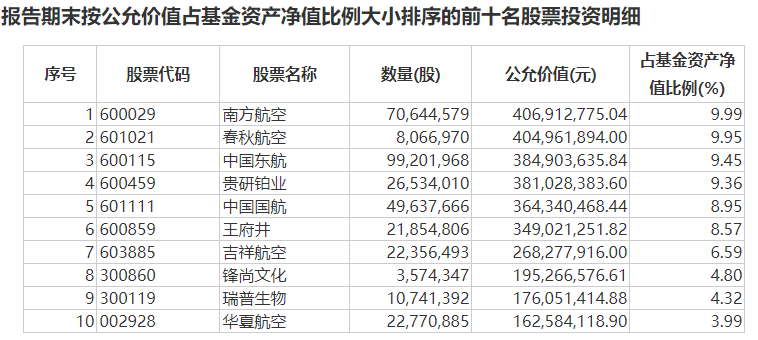

林英睿管理的广发睿毅领先截至2023年四季度末的前十大重仓股中,有6只航空股,与2023年三季度末的前十大重仓股相比,华夏航空进入前十大重仓股,江苏银行退出前十大重仓股。

广发睿毅领先前十大重仓股来源:基金公告

林英睿介绍,在市场表达极端情绪的时候,他选择观察实际数据,保持了仓位和结构的稳定。在经济处于低位震荡区域,市场参与者倾向于大幅提升中长期的不确定性定价权重,在收益端和风险端集中地去定价“确定的确定”和“确定的不确定”,体现在对短期确定性交易行为模式的追逐,对中短期确定的分红收益率的追逐,对远期确定的AI趋势的追逐;以及对中短期不确定的经济周期向上时点的规避,对中长期不确定的外部国际环境的规避。

他认为这一交易模式已经到了非常极致的水平,在接下来的时段里可能出现反转交易,市场会逐渐去关注“不确定的确定”:包括但不限于交易经济必将企稳向上,部分行业和公司一定会在供需格局的客观限制下向好等。近十年以来,中证红利指数的股息率相对沪深300的收益率已达到了最低的5%左右。以红利为代表的风格类别已进入昂贵区域,而景气风格进入高赔率区域。看好未来两年的市场表现,期待着收获的到来。