导语

①国家大基金三期成立,注册资本3440亿;

②中信证券:大基金三期启航着眼长效目标解决卡脖子问题。

事件驱动

国家大基金三期成立,注册资本3440亿。

近日,国家集成电路产业投资基金三期股份有限公司成立,法定代表人为张新,注册资本3440亿人民币,经营范围为私募股权投资基金管理、创业投资基金管理服务,以私募基金从事股权投资、投资管理、资产管理等活动,企业管理咨询。股东信息显示,该公司由财政部、国开金融有限责任公司、上海国盛(集团)有限公司、中国工商银行股份有限公司、中国建设银行股份有限公司、中国农业银行股份有限公司、中国银行股份有限公司等19位股东共同持股。

中信证券:大基金三期启航着眼长效目标解决卡脖子问题。

中信证券研报指出,国家集成电路产业投资基金(大基金)三期正式成立,从本次出资情况来看侧重金融支持实体以及壮大耐心资本的导向,在委托管理模式和投资期限方面都可能较一期二期出现一些调整优化,采取长期目标导向有助于避免短视,有助于长期产业发展。预计三期投向中,半导体制造仍为最大,并有望进一步加大支持设备、材料、零部件、EDA、IP等卡脖子领域,建议持续关注相关领域龙头企业。

行业透视

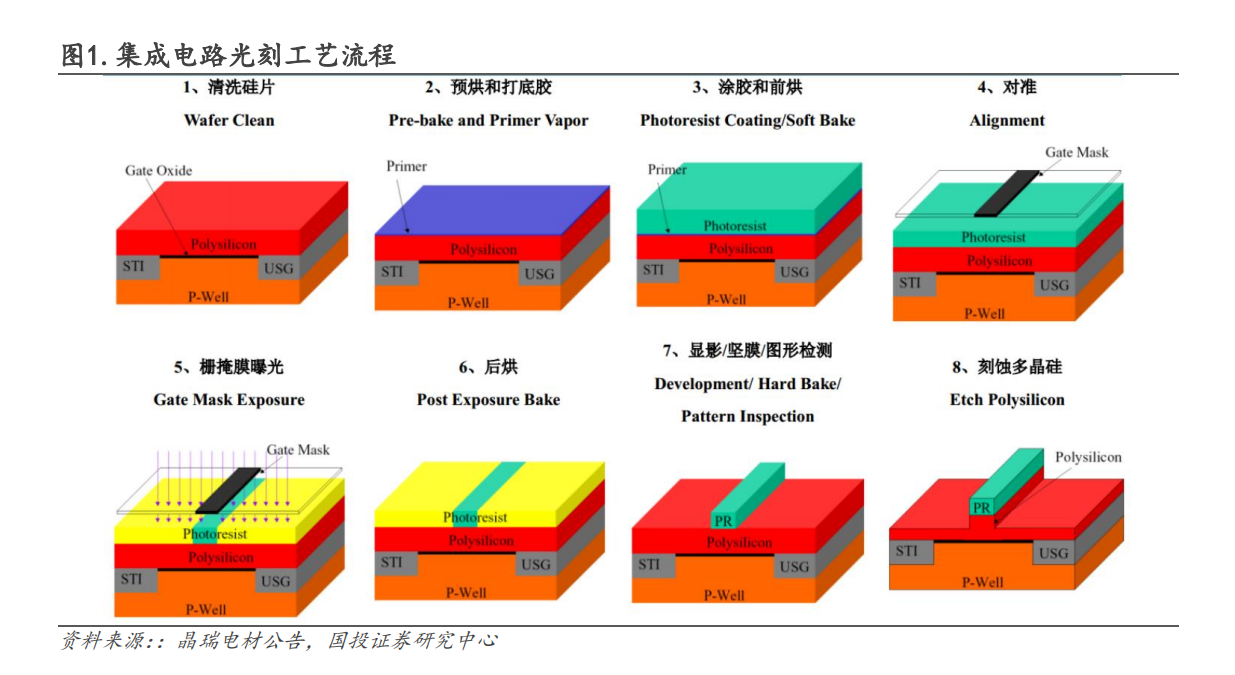

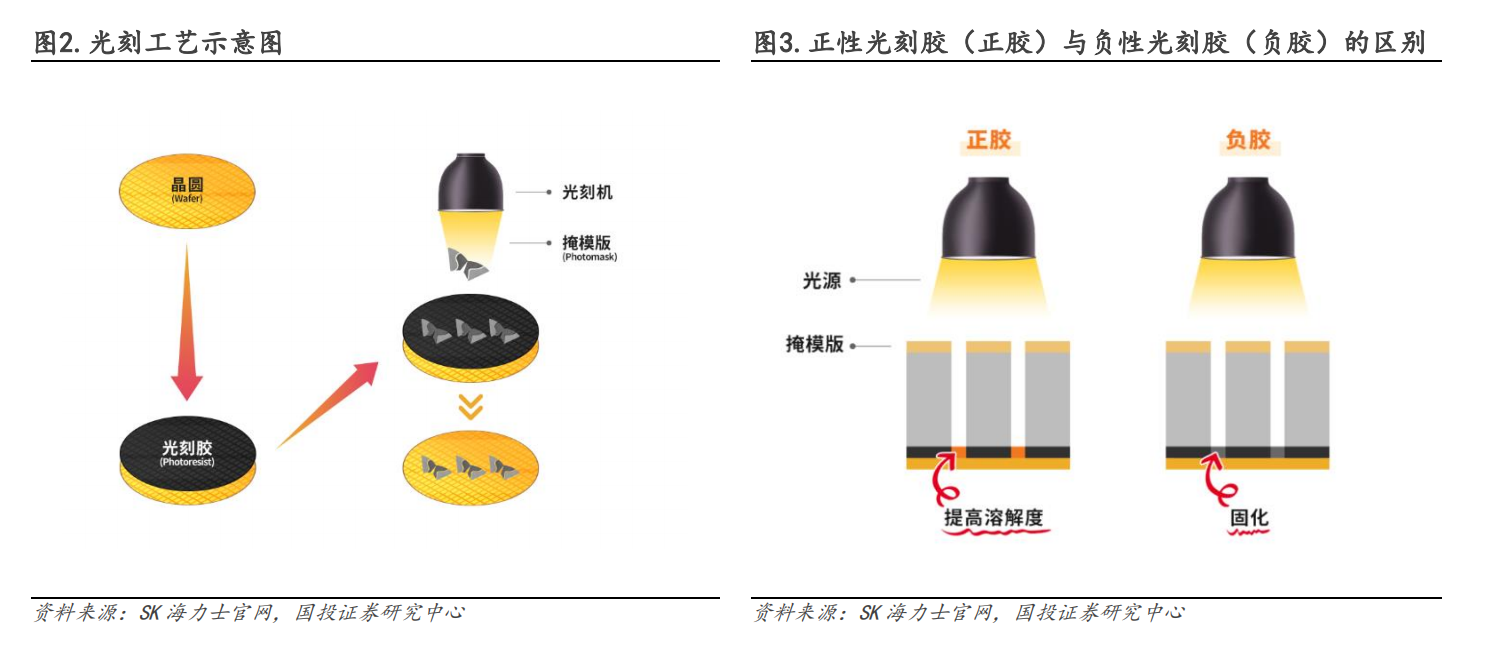

光刻胶是光刻工艺的关键材料。

光刻胶按下游应用领域可分为PCB、LCD/OLED面板和半导体光刻胶,与光刻胶配套试剂一起在光刻工艺中作为耗材。

其中半导体光刻胶壁垒最高,市场增速高于整体光刻胶市场增速。

(来源:国投证券)

根据SEMI数据,2022年全球半导体光刻胶市场规模为26.4亿美元,同比增长6.82%;大陆半导体光刻胶市场规模为5.93亿美元,同比增长20.47%,增速远高于全球半导体光刻胶市场。

(来源:国投证券)

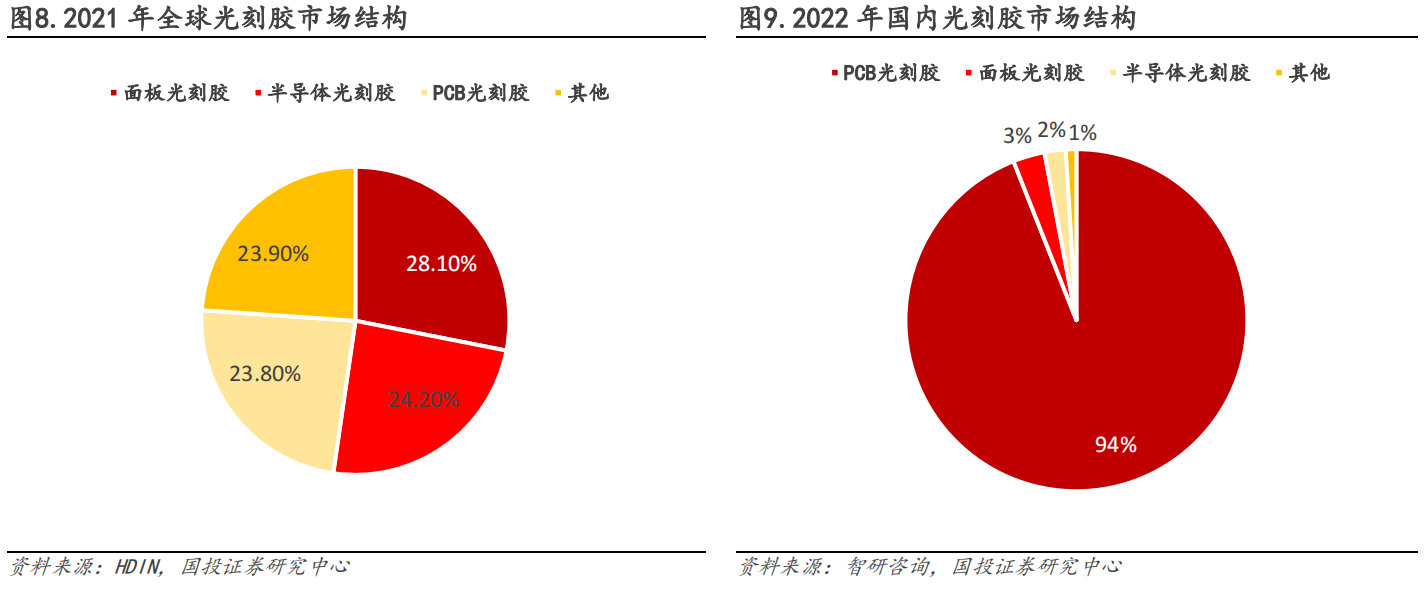

全球市场前三大应用占比合计超75%,国内市场中PCB光刻胶仍占主流。全球光刻胶市场的面板胶、半导体胶、PCB市场份额较为均衡,根据HDIN的数据,2021年占比分别为28.10%、24.20%、23.80%。

(来源:国投证券)

我国光刻胶行业起步较晚,2022年国内光刻胶市场PCB光刻胶占比达94%,面板光刻胶占比3%、半导体光刻胶占比2%。面板光刻胶、半导体光刻胶等部分高端产品仍需依靠进口,自给率较低,发展相对不均衡。

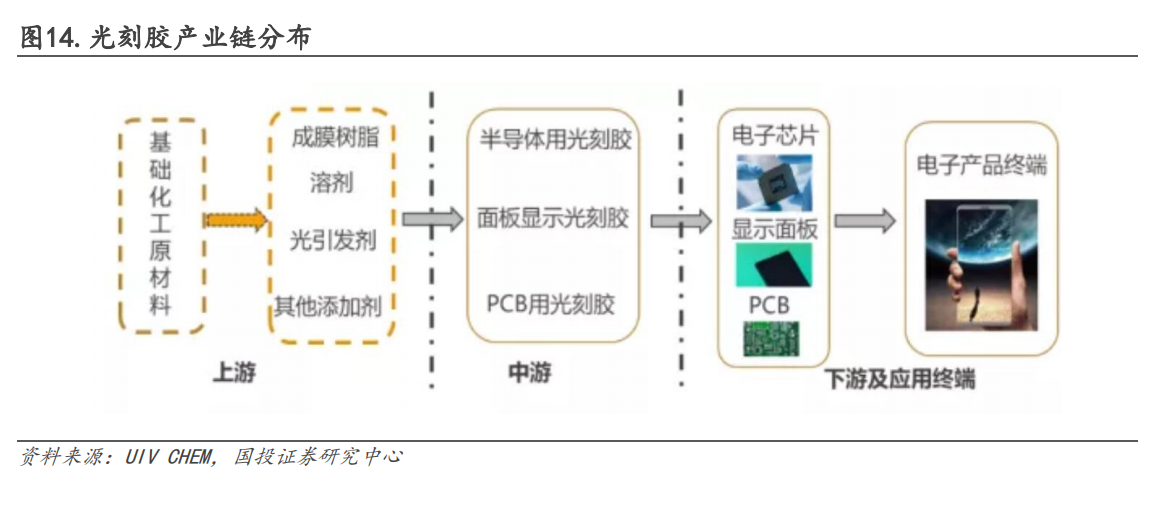

光刻胶产业链壁垒高,多环节亟待突破。

从产业链上中下游角度来看半导体光刻胶的核心壁垒:

(来源:国投证券)

①供给:树脂、单体、光引发剂等原料壁垒高,依赖进口国产化率低,进口难度大。高端光刻胶对树脂性能要求高,且需一一对应;单体合成技术难度大,稳定性、纯度要求高,价格贵;感光剂影响光刻胶性能,高端产品价格高。

②制造:光刻胶的配方技术复杂、研发投入大,对产品的稳定性和洁净度要求高;光刻胶厂商的研发投入高,光刻机设备昂贵、进口限制高。

③需求:光刻胶品类多,客户端导入及验证周期长。

晶圆厂扩产+制程节点升级,驱动国内市场扩增。

①晶圆厂扩产及稼动率提升,景气周期带动光刻胶耗材用量增加。

②制程升级以及先进制程占比提升,带动光刻胶单位用量及单位面积价值量增加。基于晶圆厂的未来扩产规划,从需求端对国内半导体光刻胶市场规模进行敏感性测算:中性假设下,预计2025年国内年半导体光刻胶市场规模为8.84亿美元,2022-2025CAGR为14.23%。

海外厂商垄断市场,国产化需求迫切。

全球半导体光刻胶市场主要由日系及美韩厂商垄断,2021年CR5市占率近80%。

(来源:国投证券)

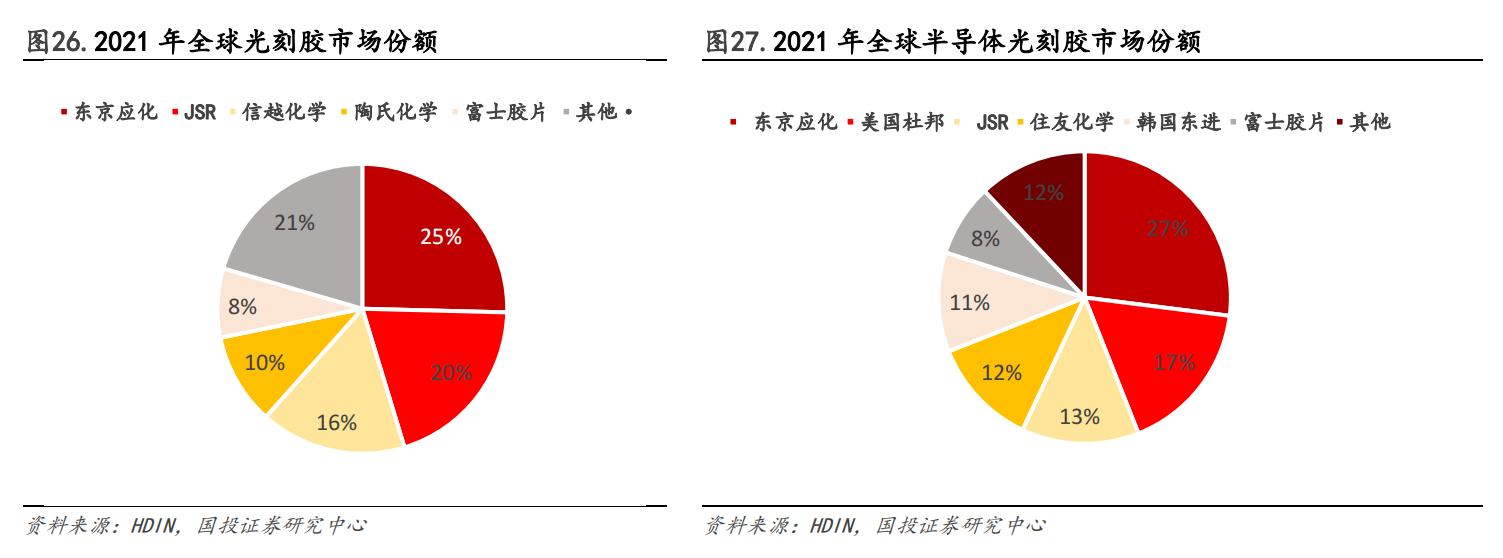

全球光刻胶市场集中度高,日美韩等海外厂商垄断。2021年全球光刻胶市场份额前五名依次为东京应化、JSR、信越化学、陶氏化学、富士胶片,合计占比79.5%。

半导体光刻胶技术壁垒较高,目前全球半导体光刻胶市场由日美韩厂商主导,东京应化、JSR、住友化学、富士胶片,四大日本企业分别占据27%、13%、12%、8%市场份额,美国杜邦、韩国东进占据17%、11%的市场份额。

我国半导体光刻胶自给率低,KrF不足5%,ArF不足1%,高端半导体光刻胶国产化需求迫切,“卡脖子”亟待突破。

国产厂商积极布局。

根据公告,目前彤程新材ArF胶已具备量产能力,晶瑞电材、上海新阳、鼎龙股份、南大光电均有ArF胶产品在验证中;彤程新材、晶瑞电材、上海新阳已有KrF胶形成销售;华懋科技投资徐州博康,拥有光刻胶全产业链能力。

随着中高端产品的研发进展快速推进、新产品导入上量,半导体光刻胶国产替代突围在即。

投资建议

国投证券认为,半导体光刻胶壁垒高、国产化率低,作为半导体关键材料,自主可控需求迫切。

国内厂商积极布局光刻胶及其上游材料供应链,中高端“卡脖子”产品有望加速突破。

建议关注国产光刻胶相关标的:彤程新材、鼎龙股份、晶瑞电材、华懋科技、上海新阳、南大光电、艾森股份、飞凯材料、雅克科技;

光刻胶配套试剂及上游材料相关标的:强力新材、久日新材、圣泉集团、瑞联新材、万润股份、格林达等。

个股精选

彤程新材

2024年第一季度公司实现营收7.82亿元,同比+17.57%;实现归母净利润1.44亿元,同比+74.29%。2023年半导体光刻胶营收增长14.13%,显示面板光刻胶同比增长22.8%。业绩同比大增,半导体光刻胶业务逆势增长;保持较快研发进度,多款光刻胶将持续放量。

上海新阳

半导体业务2024Q1实现营收2.06亿元,同比+30.07%,实现扣除非经常性损益的净利润2627万,同比+34.79%;主要系公司半导体材料产品布局日趋完善,市场开发力度不断加强。

聚焦“光电色彩”及新材料产业板块,不断推进光刻胶颜料分散液、超高纯电子纳米材料、高频覆铜板专用树脂等产品的国产化进程。光刻胶颜料分散液(主要应用在显示领域),目前产能仍在建。攻克SMA树脂产业化中试技术,部分产品已获得客户验证认可。

资料参考

20240110-国投证券-高端国产替代系列:光刻胶:半导体制造核心材料,国产替代突围在即

20240422-开源证券-上海新阳-300236-公司信息更新报告:2024Q1收入稳步增长,半导体业务营收创新高

20240223-天风证券-世名科技-300522-深耕色彩新材料,光刻胶及碳氢树脂支撑未来高增长

20240526-太平洋-彤程新材-603650-24Q1业绩同比大增,多款光刻胶有望持续放量

免责声明

九方智投-投顾-何龙涛-登记编号:A0740622100005;以上代表个人观点,仅供参考,不作为买卖依据,据此操作风险自担。投资有风险,入市需谨慎