摘要:公司五元猪出肉率远高于同行

看点一、国内外资源整合,种+管理助力成本行业领先。

看点二、轻资产+一体化产能扩张,未来出栏高增可期。

看点三、资金充足撑起产能扩张,资本结构稳健。

今天和大家讲解一只猪肉龙头-巨星农牧。

正文

看点一、国内外资源整合,种+管理助力成本行业领先。

养殖成本重回领先位置,成本把控持续向好。

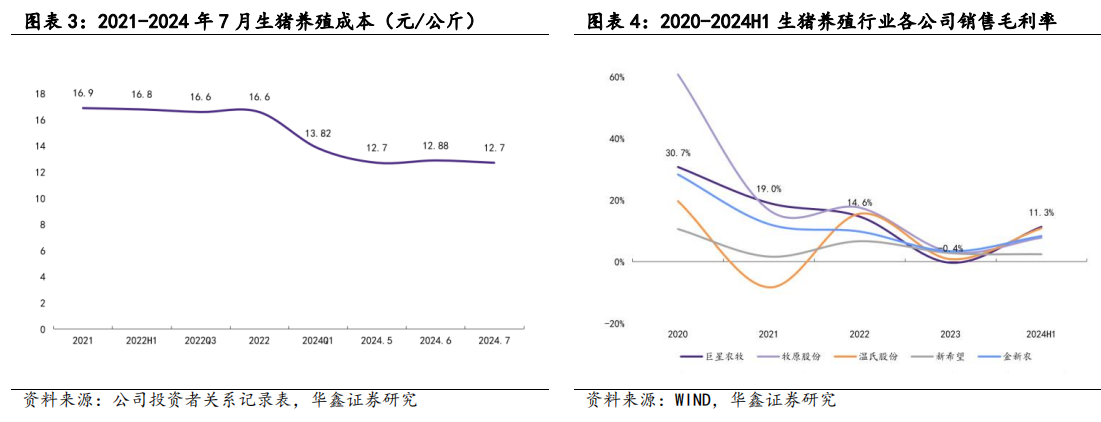

伴随德昌项目按计划提高产能利用率,公司养殖成本重新回到行业领先位置。养殖成本从2024Q1的13.82元/公斤下降为2024年7月的12.7元/公斤,领跑同行业竞争者。在成本优势的加持下,巨星农牧的销售毛利率水平同样处于行业上游水平。

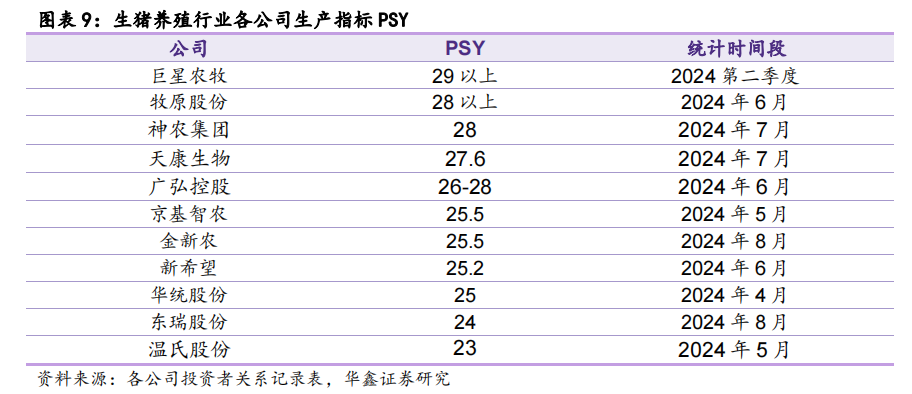

整合的资源一是引入优质国外生猪养殖体系,其中包括优质的PIC种猪和先进的Pipestone养殖管理流程,最终实现高PSY和高肉料比的生产成果;二是国内公司团队的生猪养殖生产管理经验丰富,并且公司通过薪酬导向、业绩承诺等方式充分调动员工积极性,最终实现在生产管理流程中注重成本把控的同时,持续进行增效优化。

2017年,巨星农牧与PIC中国签署《封闭扩繁总协议》,协议初始时长达7年6个月。

PIC种猪属于五元配套杂交系,商品代含有大白、长白、杜洛克、皮特兰等血统。相较于其它加系、美系、台系等种猪,PIC种猪优势在于产仔率高,根据PIC中国2023年客户母猪繁殖数据,PIC客户前10%的母猪窝均总产仔数是14.5头,PSY达到31.8,远高于中国行业平均水平。

巨星农牧2024Q2季度整体PSY已提升至29以上,料肉比降至2.6以内,显著高于行业平均水平。

。

。

看点二、轻资产+一体化产能扩张,未来出栏高增可期。

紧密型“公司+农户”模式具体指公司负责生猪、肉鸡育种和扩繁,农户负责育肥。该模式下,公司不需要使用大量资金投资于厂房和固定设施,减少公司资金压力,助力实现快速扩张的目的,迅速提升公司行业竞争力。2023年,巨星农牧签约合作农户数达491户,相较2022年底增加78户,迅速扩张公司养殖产能。目前阶段,轻资产模式养殖规模占比较大,截至2024年7月,“公司+农户”模式生产规模占公司养殖规模的80%以上,支撑起阶段的业绩增长。

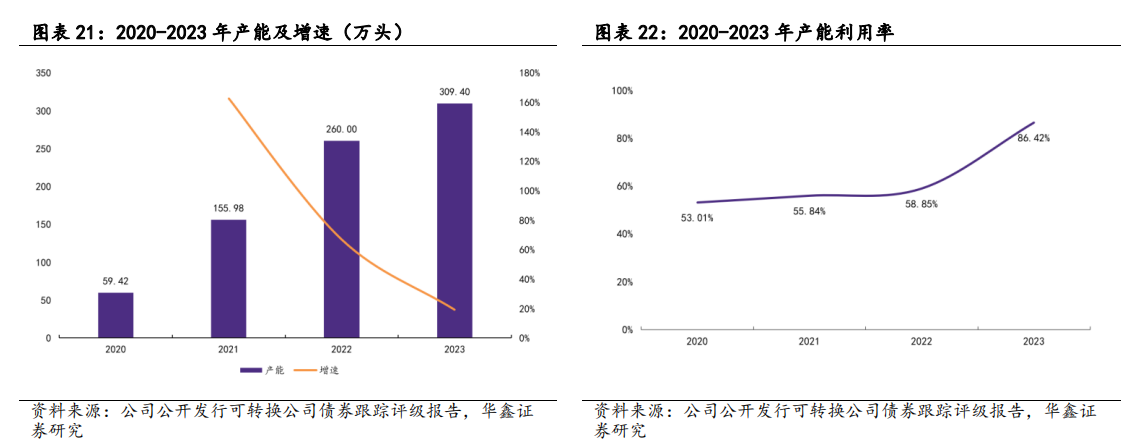

产能持续扩张的同时产能利用率加速提升,2020-2023年产能利用率分别为53.0%/55.8%/58.9%/86.4%。预计2024年年底伴随德昌一体化项目逼近满产,同时公司轻资产“公司+农户”模式持续扩张,预估2024年年底能繁母猪存栏数将达18万头,支撑起2025年出栏量的高增长,持续拓宽公司业绩增长空间,提升行业竞争力。

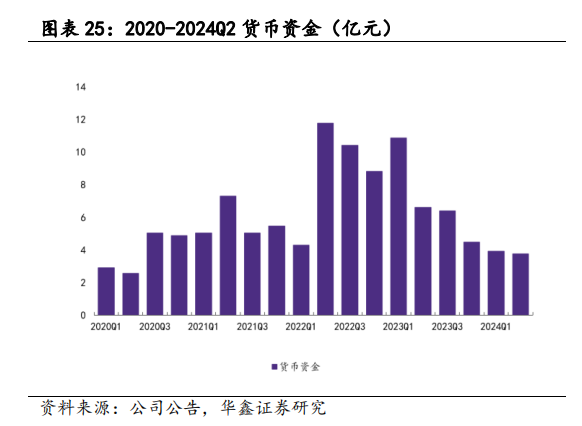

看点三、资金充足撑起产能扩张,资本结构稳健。

2023定增募集资金拟用于生猪养殖产能建设项目4.26亿元、养殖技术研发项目0.29亿元、数字智能化建设项目1.70亿元以及补充流动资金。公司资金充足,产能持续扩张支撑公司出栏量增长目标。

风险提示:

生猪养殖行业疫病风险;自然灾害和极端天气风险;产业政策变化风险;宏观经济波动风险;饲料及原料市场行情波动风险;猪价上涨不及预期;产能扩张不及预期风险;定增进展低于预期风险;行业周期性强公司业绩波动较大风险。

参考资料:

20241001-华鑫证券-巨星农牧-603477-成本+资金双优势引领,未来出栏高增可期

免责声明:【九方智投-投顾-毕威功-登记编号:A0740623110008;以上代表个人观点,仅供参考,不作为买卖依据,据此操作风险自担。投资有风险,入市需谨慎】