导语

①重磅政策的出炉和股市的大涨,有利于居民资产端修复,并利好顺周期的消费行业需求回暖;

②国内服务消费处于成长向成熟的迭代增长期,未来仍有较大的投资潜力,5条投资主线值得重点关注。

事件驱动

9月24日,国务院新闻办公室举行新闻发布会,会上公布了一系列重磅政策,有利于提振股市和楼市,增强居民的消费能力,利好顺周期的消费行业。

2024年8月3日,国务院出台《促进服务消费高质量发展意见》,明确了服务消费作为消费扩容升级重要抓手的定位——服务消费构成未来消费市场重要增量来源渐成社会共识。

行业透视

一、伴随城市化开启,服务消费行业迈入新发展阶段

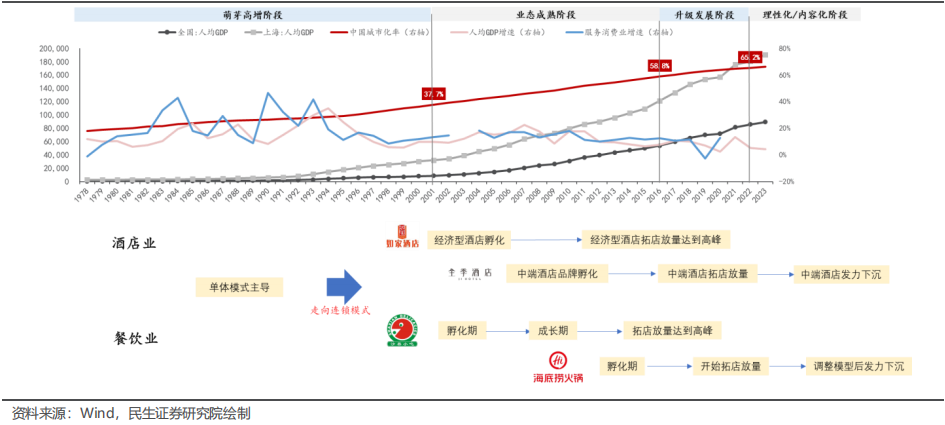

改革开放以来,伴随着人均可支配收入的提高和城市化的推进,衣/食在居民消费中的占比不断下降,服务消费在居民消费中的权重不断增长。具体来看,我国服务消费业经历了四个不同的发展阶段。

1978年-2000年萌芽高增阶段:1978年改革开放以来,非公有制经济放开,城市化进程加速,,服务消费开始快速增长,整体增速高于GDP增速。

2001年-2015年业态成熟阶段:基础服务消费业态走向普及,在此基础上,连锁业态的商业模型开始从孵化到成熟,并开启了第一轮扩张。

2016年-2022年升级发展阶段:基础连锁服务消费业态在经历了上一个阶段的发展后模式得以成熟,并开始发力下沉市场,开店速度快速放量。

2023年后:理性化/内容化时期:2020年发生的公共卫生事件叠加经济周期的波动使得居民收入预期增速下降、消费升级放缓。从一二线城市开始,服务消费出现理性化/内容化的发展趋势。

国内服务消费发展的四个阶段(人均 GDP 单位为元/年)

二、GDP贡献规模在10万亿级,服务消费行业疫后快速修复

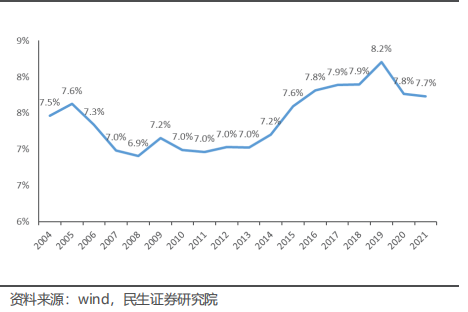

服务消费业系GDP贡献规模在10万亿级的大行业,在GDP中占比在8%左右:具体来看,2008年前,主要消费服务业部门GDP增速总体比较接近,2008年后住宿餐饮业增速明显下滑,教育/文娱行业GDP增速开始领先,尤其是教育行业的发力增长支撑了服务消费业占GDP比重由7%提升至8%水平;相比之下,住宿餐饮业伴随着城市基础设施建设完善/整体增速趋于平缓,在GDP中占比维持在2%左右的水平。

消费服务业整体在GDP中占比

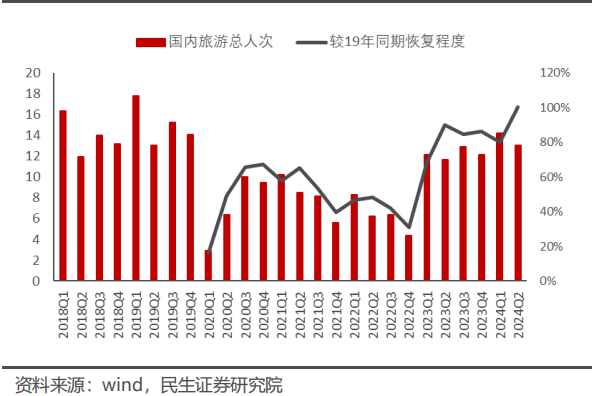

疫后服务消费业开启了快速恢复进程,但除休闲旅游/餐饮外,总体仍未恢复至2020年发生的公共卫生事件前水平。2023年随着场景修复,我国服务消费整体快速复苏,尤其是以餐饮酒店为代表的基础服务,整体规模快速超过2020年发生的公共卫生事件前同期。然而整体来看,2023年全国居民服务型消费占比45.21%,低于2019年45.86%的水平。2023年城乡居民服务型消费占比分别为47.5%和39.42%,低于2019年48.17%和39.69%的水平。此外,21年中国(海南)改革发展研究院在其发布的《中国消费》报告中预测,2025年服务型消费占比有望提升至50%以上;从当前的情况来看,消费结构升级实际进展要滞后于这一预期。

国内旅游总人次情况(单位:亿人次)

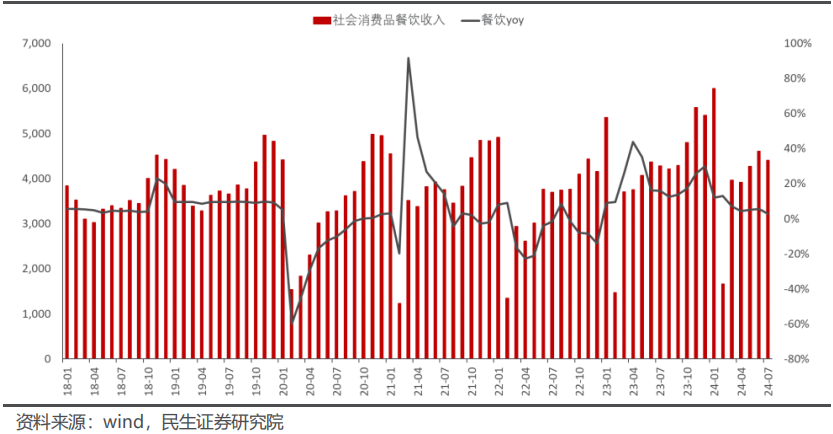

当前就业压力/收入预期波动,影响着当期服务型消费的增速表现。进入2024年,随着宏观经济增速预期和居民收入增长预期波动,消费一定程度上受到抑制,消费者信心指数自24年5月后明显下探,当前社零增速总体也开始放缓。与此同时,相当部分服务消费产品价格开始承压,普遍出现了较去年同比下滑的局面。

23年以来餐饮社零月度收入(单位:亿元)增速明显下降

整体来看,服务消费总体有所承压,旅游需求持续走高的局面反映了服务消费潜在的结构变化。旅游作为代表性的改善型服务消费,在整体服务消费表现相对承压的背景下逆势增长,充分说明了服务消费的结构转变。闲暇生活成为消费者关注的重心,更高质量的精神、文化追求产品稀缺;而过往的基础服务产品价格缺乏支撑,未来从产品形态上,需要走向更精准、更细分,通过差异化定位真正实现溢价。

三、消费变迁、动能转换下,行业估值回落到低位

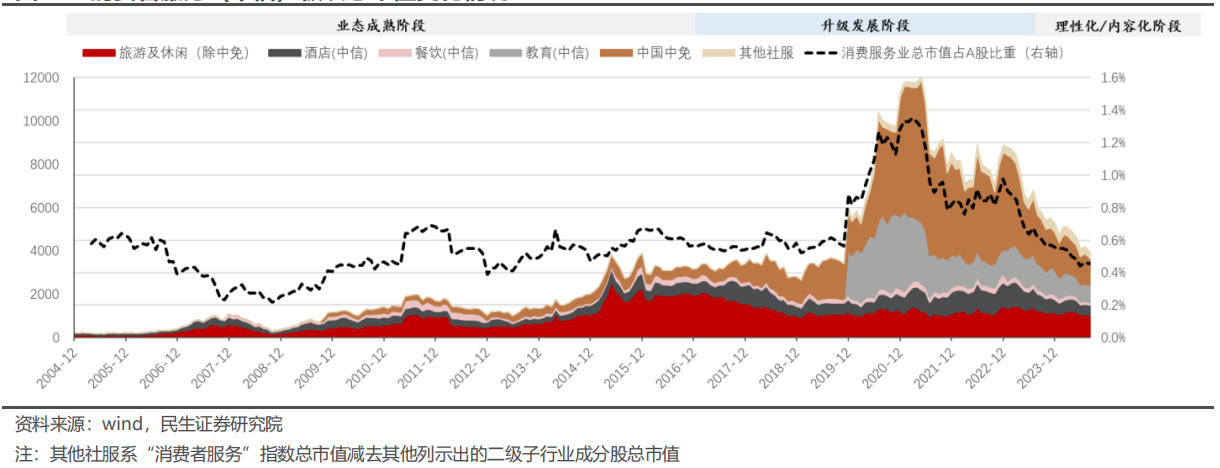

服务消费板块总市值背后反映了上市公司数量及整体估值波动的影响。2000年前,上市的服务消费企业主要是底层资产依托国有景区、酒店的文旅类企业,如华天酒店、张家界、西安旅游、锦江酒店、黄山旅游、峨眉山、中青旅等,2000年后,酒店企业数量以稳定为主,景区公司数量则持续上升;2009/2010 年权重股中国中免/宋城演艺上市;2011-2015 年教育类公司持续上市,为消费者服务板块注入新鲜血液。

消费者服务(中信)板块总市值变化情况

估值水平亦对消费者服务板块市值影响较大:2006-2007 年、2009-2019 年、2014-2015 年、2020-2021 年消费者服务估值与大盘估值、食品饮料板块估值总体同向变化,但呈现出更强的估值弹性。

消费者服务总体估值较高(PE-TTM)

此外,权重个股对板块总市值波动影响较大:2019-2020年板块总市值快速提升主要受到中国中免、中公教育两大公司驱动,亦反映了服务消费进入升级发展期,中产家庭开始通过免税大量购买升级属性的消费品(如大牌美妆产品)、教育需求提升/连锁模式成型的时代背景。

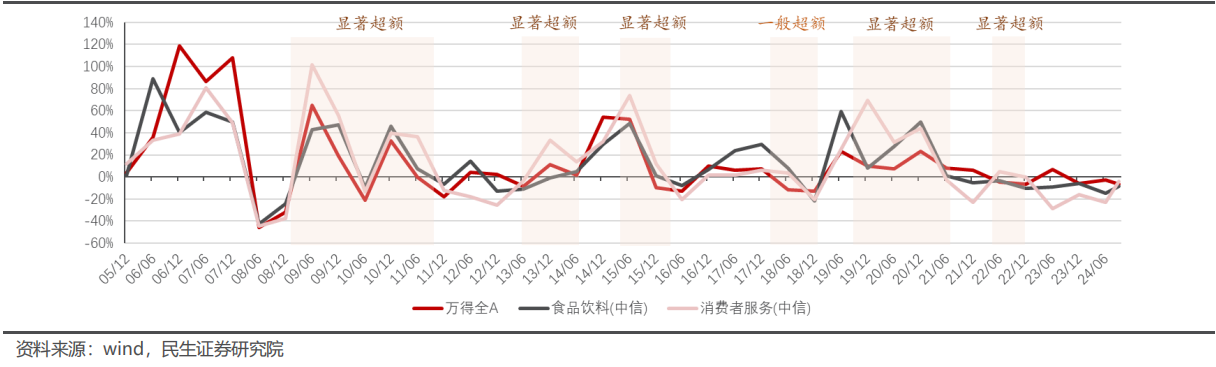

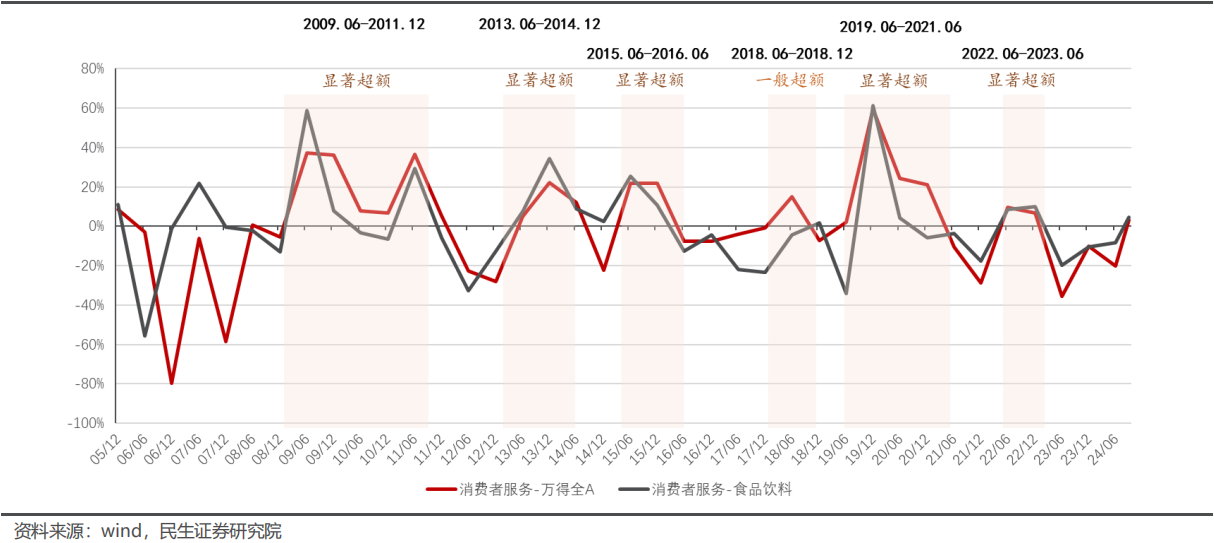

估值弹性构成板块超额的主要来源,2020-2022年大牛市发生在服务消费的“升级发展“阶段,背后是消费升级叠加疫后复苏逻辑以及利好消费的整体估值环境。将2006-2024年间以每半年为一个区间计算消费者服务、万得全A以及食品饮料板块的涨跌幅,并计算消费者服务板块相对其他二者的超额情况,如相对A股整体及食品饮料均具备超额记为“显著超额”,如只相对A股整体有超额则记为“一般超额”。

消费者服务板块区间回报率

具体来看,2006年至今,有5个时间段消费者服务板块具备“显著超额”,1个时间段具备“一般超额”,具备超额的时间段总计约7年,在过去20年中大致接近三分之一的时间具备超额回报。结合估值与超额回报情况来看,消费者服务板块与大盘走势较为一致,在大盘表现积极的高点附近估值具备更高的弹性,反映了其作为长期成长路径清晰、空间较大的成长型消费业态的特点。

消费者服务板块超额情况

有典型逆势超额的阶段主要是 2019.12-2021.06、2022.06-2023.06,该阶段的特点除了利好消费类资产的整体估值环境外,主要的原因在于消费者服务作为 2020年发生的公共卫生事件冲击最为严重的行业:一方面疫后复苏经营面反弹的弹性大;另一方面,上市龙头公司抗风险能力强,在行业受到2020年发生的公共卫生事件冲击时,反而具备较强的逆势扩大份额的成长逻辑,2019.12-2021.06这一阶段也是过去20年消费者服务板块超额最明显的阶段。

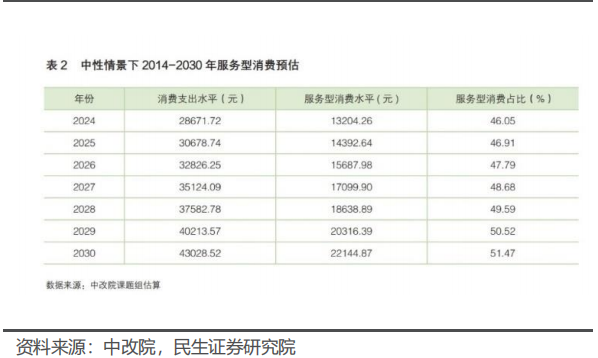

根据发达国家发展经验,人均GDP达到10000美元以上后,服务消费开始进入发展的快车道,构成整体消费重要的增量来源。中国当前服务业态仍处于发展的早期阶段,未来服务消费将具备丰富的发掘空间。从人均GDP来看,我国与美国的70年代/日本的80年代接近。从国际经验上看,当人均GDP达到1.5万美元时,服务型消费将成为主导型消费;当前我国人均GDP已超过1万美元。同时,国内区域差异较大,使得不同区域呈现出不同的服务发展特征,具备广阔的发展纵深。

中改院预测我国服务消费未来占比

投资策略

万联证券在研报中表示,降存量房贷利率可以降低居民负债端压力,增强居民消费能力;提振楼市有利于居民资产端修复,并利好顺周期的消费行业需求回暖;票回购增持再贷款工具的实施,有利于股息率相对较高的消费细分板块估值修复。根据9月24日的会议政策,建议重点关注:①顺周期的白酒、家居等行业龙头;②股息率较高的纺服、轻工、食饮等行业中的优质标的。

民生证券在研报中指出,目前国内服务消费当前仍处于成长向成熟的迭代增长期,未来仍有较大的投资潜力,其中包括基础服务消费进一步下沉和普及以及改善性服务消费的诞生。以下5条投资主线值得重点关注:

①服务消费的分发平台市场格局稳定、壁垒深厚,并将稳定受益于服务消费景气度,将具备长期的确定性价值;

②教育行业需求端韧性较强,当前景气度较高,长期具备多样化的发展空间,前景向好;

③IP内容的沉淀将为以旅游为代表的内容型消费业真正插上翅膀,也是当下服务消费重要的主题性行情要素;

④餐饮、酒店等基础服务业态仍有下沉及出海的纵深空间,重点关注组织效率的同时,需把握景气及产品生命周期,并关注未来进一步的轻资产化空间;

⑤未来的潜力赛道取决于新需求的涌现:闲暇时间延长构成服务消费发展的整体条件,具备新兴消费特征的年轻和银发群体以及下沉市场客群将塑造新的业态形式,养老、体育、康养、美护服务、演艺等业态有望迎来新发展。

个股关注

1、中国中免:中国免税店龙头

①目前中免会员人数已经突破3500万人,公司合作的全球知名品牌超过1400个,在大连、青岛、上海、深圳、三亚、香港、北京和海口设立了覆盖全国的8大海关监管物流中心;

②24年8月市内免税政策落地,自10月1日起执行,公司有望率先受益于政策落地带来的消费市场扩容。

2、宋城演艺:中国旅游演艺市场龙头

①以“主题公园+文化演艺”模式不断扩张,定位独特形成优秀项目模型,运营迭代保持领先,随着旅游演艺行业重回轨道,公司有望快速恢复盈利能力;

②公司现有多个项目仍在筹备/待开业阶段,品牌影响力及营收增长潜力大,珠海千古情项目有望切入休闲度假赛道,打造新成长曲线。

3、长白山:东北地区景区类首家上市公司

①拥有优质冰雪及温泉旅游资源,公司的主要产品及服务有旅游客运、温泉开发、酒店管理、旅行社、景区管理;

②高铁开通叠加机场扩建有望贡献客流增量,同时公司持续拓展冰雪项目以及推进温泉部落二期项目,有望贡献业绩增量。

风险提示

政策实施效果不及预期风险,宏观经济复苏不及预期风险,消费复苏不及预期风险。

资料参考

20240925-万联证券-消费行业快评报告:政策多管齐下,有望提振居民消费。

20240929-民生证券-服务消费专题研究之一:服务消费的时代交响:不畏浮云遮望眼,迭代发展进行时。

免责声明

九方智投-投顾-杨建波-登记编号:A0740623090005;以上代表个人观点,仅供参考,不作为买卖依据,据此操作风险自担。投资有风险,入市需谨慎。