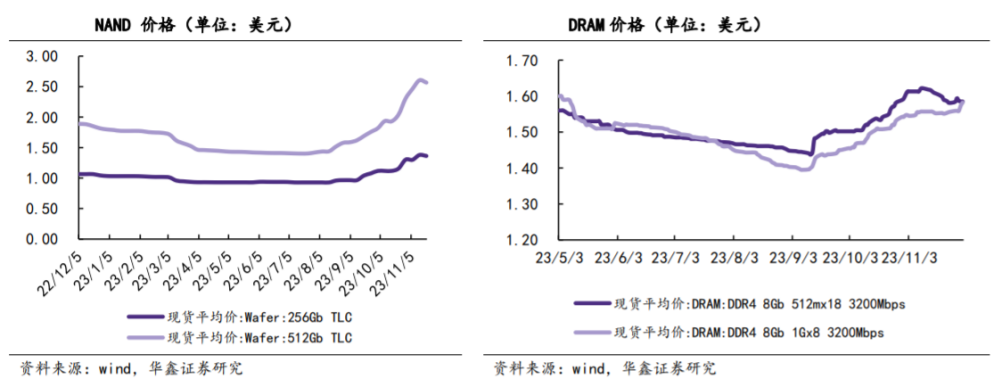

事件:摩根士丹利最新报告指出,PC与智能手机制造商正积极建立存储芯片库存,明年Q1存储芯片的价格有望大幅上涨。

集邦咨询上调2024年一季度存储价格环比涨幅。根据摩根士丹利援引的集邦咨询预期数据,明年Q1,DRAM及NAND价格环比增幅均有望达到18%-23%——相较此前该机构预期(DRAM价格环比增长8%-13%、NAND5%-10%),最新的预计增幅翻倍不止,上调了10-13个百分点。

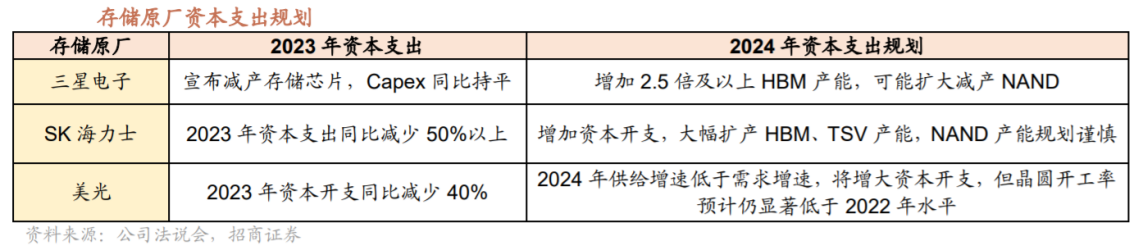

AI服务器存储伴随CPU和GPU升级而迭代,对存储容量和价值量均有数倍拉动。传存储价格持续反弹,美光和SK海力士增加2024年存储资本支出。

2024年下游客户行为已发生转变:

手机与PCODM/OEM厂商开启补库存。到2024年,来自中国智能手机OEM厂的订单量将大幅增加。智能手机OEM厂商已开始补货,目前库存仅恢复到正常水平(移动DRAM为4-6周、NAND为6-7周)。与此同时,PCODM/OEM厂商也在着手建立库存。

2024年全球笔记本市场有望恢复至健康供需循环,AIPC带动存储需求增量。根据TrendForce最新估计,2023年全球笔记本出货量将达1.67亿台,同比减少10.2%,且随着库存压力缓解,预期2024年全球市场恢复至健康的供需循环。主要的增长动能将来自终端商务市场缓步释出的换机需求、部分细分市场如Chromebook以及电竞PC的持续扩张,并更新预估2024年全球笔记本出货量将可达1.72亿台,同比增长3.2%。

AI服务器用到的主要存储器包括CPU内存、GPU显存和硬盘NAND等,存储器容量和价值量均较普通服务器有数倍提升。

供需差距下,已有部分存储产品出现缺货。

本轮周期上游存储厂商大幅减产之后,产量仍远远低于需求,因此需求上涨带动存储价格上涨。上游存储原厂减产后,整体供货资源顺序出现动态调整,优先供货自家品牌产品,对外NAND销售比例下降。供应链称,目前已有部分产品缺货,客户敲定第一波预订单后,想再增加拉货却已买不到。

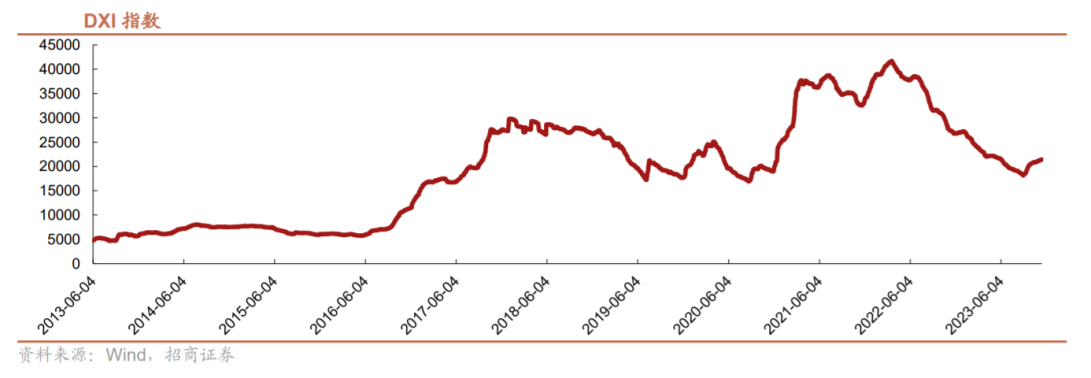

DRAM:DDR4价格领涨,R-DIMM需求强劲。

根据DRAMexchange,上周(1205-1211)DRAM18个品类现货价格环比涨跌幅为-1.5%~+2.8%,平均涨跌幅为+0.5%,前值为+0.8%。上周18个料号有11个上涨,7个料号下跌。从结构上看,DDR5料号价格涨势略有减弱,但仍维持涨价趋势,而DDR4整体涨幅领先,且大容量价格趋势优于中小容量。由于上游大幅缩减及调整产能,转至生产获利较高的DDR5与HBM,明年上半年DDR4也将率先出现供不应求、价格持续上涨趋势。从下游看,目前R-DIMM领域需求强劲,各容量需求陆续回稳重启拉货潮,现货价格上涨明显。

模组:11月营收强劲,价格涨幅有望持续超预期。(1)内存模块厂十铨11月营收20.54亿新台币,月增28%,年增250%,创历史同期新高。(2)群联电子11月份营收54.07亿新台币,月成长近5%,创历史同期次高。群联整体SSD控制芯片总出货量年成长达30%,其中PCIeSSD控制芯片总出货量年成长近40%。(3)而威刚11月营收达40.95亿新台币,月增8%、年增56.21%。威刚表示,看好明年内存价格将持续正向发展,内存多头市场才正要开始。威刚董事长陈立白表示,现阶段上游的减产计划维持,涨价态度强势,不只第4季的NANDFlash调涨幅度与频率超乎预期,明年首季也预期有相当的涨价空间。三家存储模组厂11月营收均呈现稳步增长态势,且明年指引乐观。

产业链厂商们对涨价趋势均是颇为乐观。

上周全球第四大NANDFlash供应商西部数据对客户发出涨价通知信。在信中,西部数据表示,公司会每周审查硬盘产品定价,预计明年上半年价格将上涨;NAND芯片部分,公司预期未来几季价格将呈现周期性上涨,在当前报价的基础上,累计涨幅或达55%。

存储厂商威刚日前也表示,看好明年内存价格将持续正向发展,“内存多头市场才正要开始”。现阶段上游的减产计划维持,涨价态度强势,不只Q4的NANDFlash调涨幅度与频率超乎预期,明年Q1也预期有相当的涨价空间。

韩国金融投资业界日前一致上调了三星电子和SK海力士两家存储龙头的Q4业绩预期。其中,SK海力士有望结束连续4个季度的营业赤字,今年Q4将实现1000亿韩元左右的盈利;三星电子也有望在明年Q1扭亏为盈。

产业链公司Q3业绩均有所修复,主流、利基存储价格齐涨,持续关注原厂库存去化进程和下游需求复苏节奏对存储价格的影响。

国产替代已经开启。

2023年11月28日,长鑫存储正式推出LPDDR5系列产品。其中,12GBLPDDR5芯片目前已在国内主流手机厂商小米、传音等品牌机型上完成验证。

LPDDR5容量/速率大幅提升,功效显著降低。根据长鑫存储官网消息,其LPDDR5芯片与上一代LPDDR4X相比,容量和速率均提升50%,分别达到12Gb和6400Mbps,同时功耗降低30%。同时,长鑫存储LPDDR5芯片加入了强大的RAS功能,通过内置纠错码(On-dieECC)等技术,实现实时纠错,减少系统故障,确保数据安全,增强稳定性。长鑫存储LPDDR5芯片预计也将赋能更多移动设备,满足数字时代日益增长的存储需求。我们认为,长鑫存储是国内首家推出自主研发生产的LPDDR5产品的品牌。LPDDR5的推出实现了我国DRAM厂商在LPDDR5产品上零的突破,有望助力公司在DRAM领域进一步实现国产替代。

产品已在小米、传音等品牌完成验证,客户导入意愿强烈。长鑫存储的LPDDR5系列产品,包括12Gb的LPDDR5颗粒,POP封装的12GBLPDDR5芯片及DSC封装的6GBLPDDR5芯片。12GBLPDDR5芯片目前已在国内主流手机厂商小米、传音等品牌机型上完成验证。公司产品已成功在国内智能手机品牌终端上导入,一方面说明公司LPDDR5产品成功获得客户认可,另一方面也反映下游强烈的客户导入意愿。随着后续产品进展的持续推进,公司LPDDR5业务有望快速放量,成为公司又一增长点。

随着LPDDR5等产品的量产落地,以长鑫存储、长江存储为主的国内存储IDM厂商有望在24年进入“扩产年”。

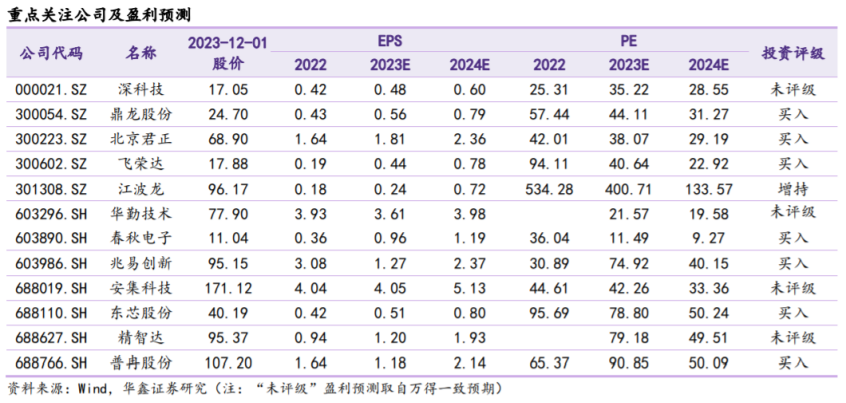

行业周期角度,海外大厂稼动控制下存储供需逐渐改善,主流存储价格Q3起持续回暖,并在Q4带动利基存储价格触底回升,看好产业链细分龙头Q4随库存去化、需求逐步回归迎来业绩底部复苏,看好国内存储产业链周期复苏叠加国产化趋势下的投资机遇。

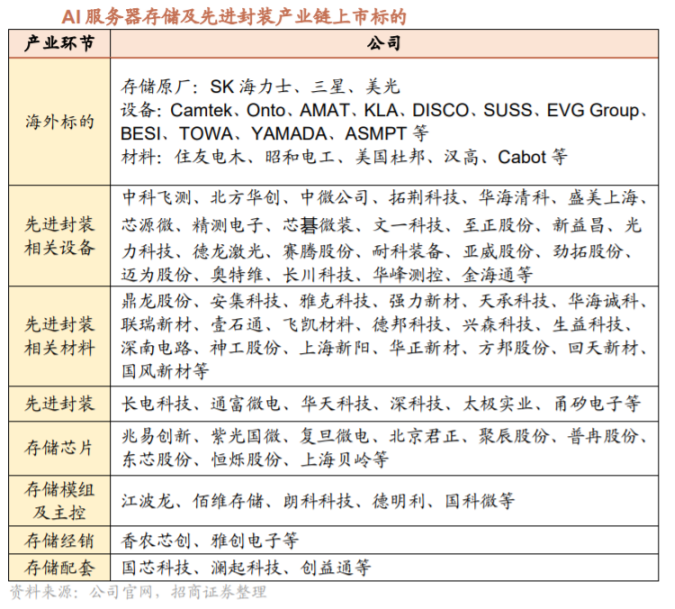

投资机会:

1.存储芯片:兆易创新(NOR+DRAM龙头)、紫光国微、复旦微电、北京君正、聚辰股份、普冉股份、东芯股份、恒烁股份、上海贝岭等;

2.存储模组及主控:江波龙(进军企业级&信创市场)、佰维存储(研发封测一体化)、朗科科技(韶关数据中心逐步落地)、德明利(NAND主控+模组)、德明利、国科微等;

3.存储经销:香农芯创(与SK海力士、MTK联发科等具备长期合作关系,并且公司目前重点布局企业级SSD的研发)、雅创电子(拟收购的WE主要代理SK海力士的存储器,上述产品将作为未来布局的重点方向,目前尚未形成销售额。)等;

5.DDR5配套:澜起科技、聚辰股份等

6.先进封装设备:中科飞测、北方华创、中微公司、拓荆科技、华海清科、盛美上海、芯源微、精测电子、芯碁微装、文一科技、至正股份、新益昌、光力科技、德龙激光、赛腾股份、耐科装备、亚威股份、劲拓股份、迈为股份、奥特维、长川科技、华峰测控、金海通等;

7.先进封装材料:鼎龙股份、安集科技、雅克科技、强力新材、天承科技、华海诚科、联瑞新材、壹石通、飞凯材料、德邦科技、兴森科技、生益科技、深南电路、神工股份、上海新阳、华正新材、方邦股份、回天新材、国风新材等;3.

8.先进封装:长电科技、通富微电、华天科技、深科技、太极实业、甬矽电子等;

HBM篇:

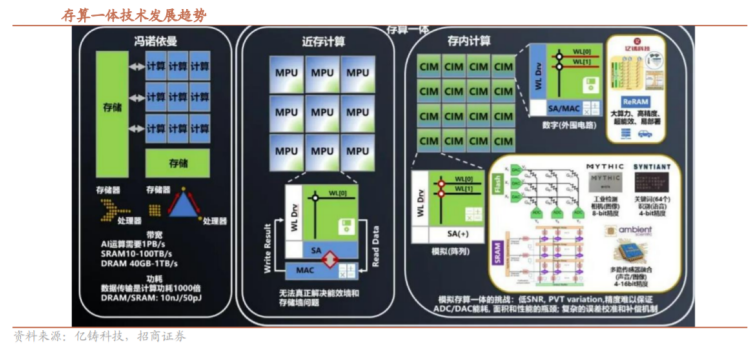

AI服务器用到的主要存储器包括CPU内存、GPU显存和硬盘NAND等,存储器容量和价值量均较普通服务器有数倍提升。

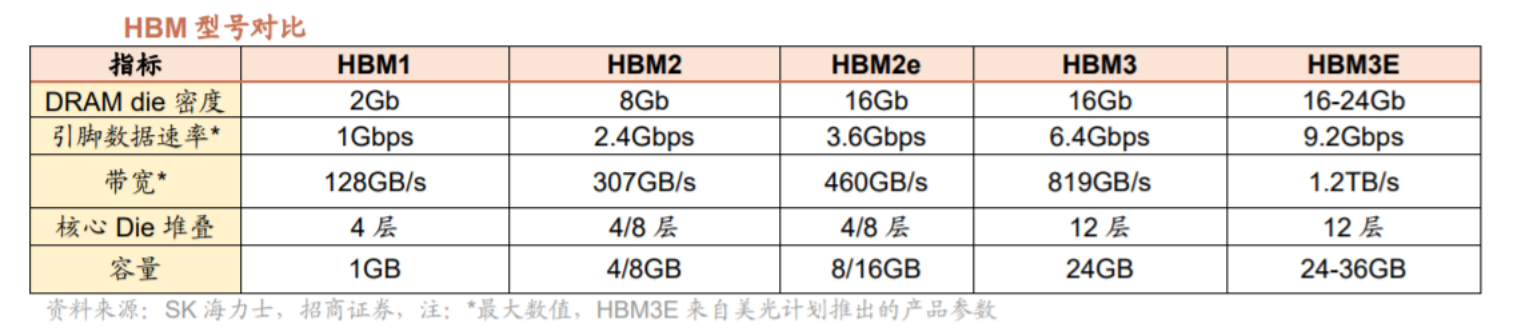

1)DRAM:英伟达训练型AI服务器中的CPUDRAM容量高达2TB,另外单个GPU一般搭载80GB以上的HBM存储器,AI服务器HBM总容量预计超640G,总内存容量相较普通服务器有4-8倍的提升,仅CPU内存价值量预计有5倍的提升,GPU的HBM则为纯增量市场;另外,服务器内存也在不断迭代,目前普通的服务器均多配备DDR4,但最先进的AI服务器已经搭配了DDR5或LPDDR5;2)NAND:AI服务器的硬盘容量高达30TB,相较传统服务器提升2-4倍,另外传统服务器同时使用机械硬盘和固态硬盘(SSD),但AI服务器基本全部使用SSD,整体价值量较普通服务器预计提升10倍左右。

HBM容量、带宽、速度持续升级,训练型AI服务器将带来HBM超百亿美元增量市场。

2024年训练型AI服务器对HBM增量空间预计超百亿美元。

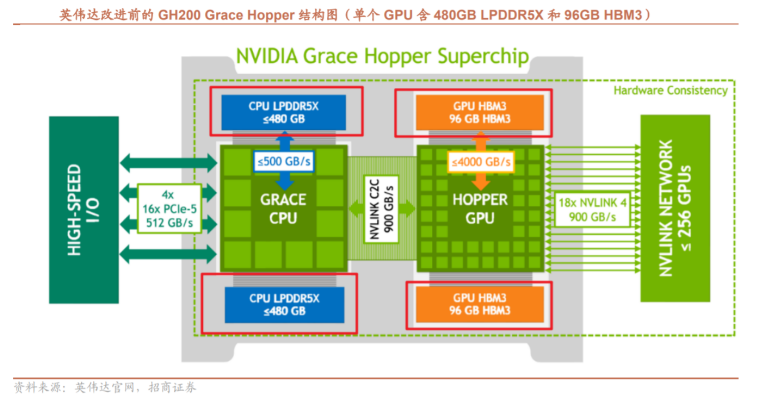

英伟达在COMPUTEX2023大会上公布了GH200GraceHopper,每个GPU使用96GB的HBM3,搭载的HBM容量继续提升。

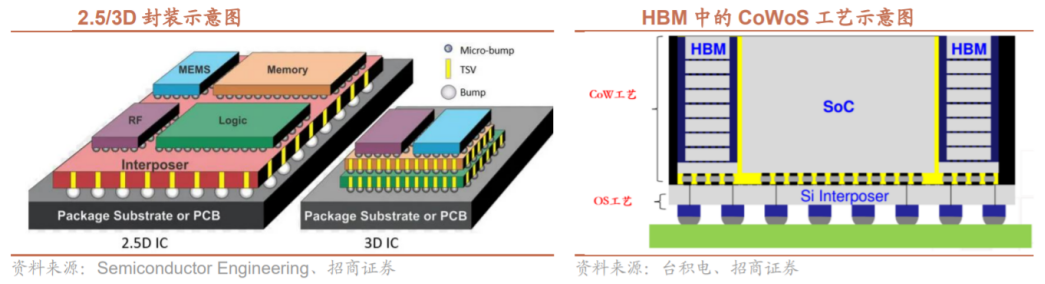

CoWoS用于英伟达AIGPU的整体封装,生成式AI有望推动2024年CoWoS需求翻倍以上增长。HBM和GPU等芯片采用TSMCCoWoS技术进行整体封装,能够减少封装体积和功耗等。

封测设备:

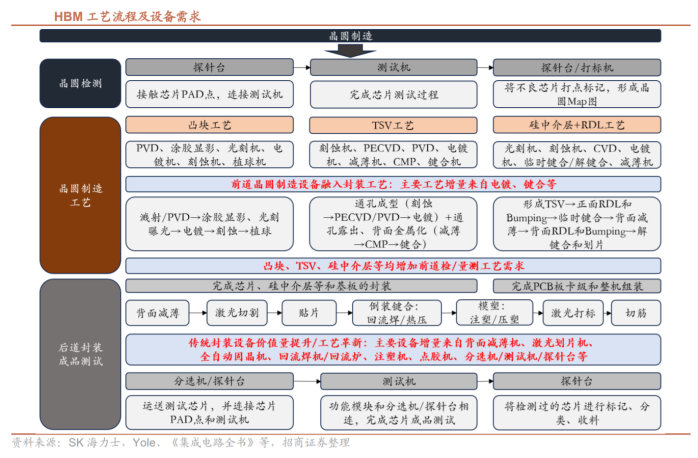

HBM多层堆叠结构提升前后道工艺价值量,量测、电镀、键合等设备需求倍增。

相较传统DRAM,HBM增加了预键合晶圆级测试流程,并针对KGSD增加多种封装级测试工艺。

中科飞测:金属膜厚设备批量出货,纳米图形缺陷检测和关键尺寸量测设备开发顺利。

中微公司:公司等离子体刻蚀设备可用于先进封装生产线,其深硅刻蚀设备PrimoTSV200E、PrimoTSV300E可用于IC3D封装、CMPS、MEMS等,在晶圆级封装、2.5D封装和MEMS系统等领域持续获得重复订单,在12英寸3D芯片的TSV刻蚀工艺上成功验证。

华海清科:基于CMP技术自研12英寸减薄设备,量产机台已发往龙头客户端并获得先进存储、Chiplet封装等多个订单。

至正股份:23H1子公司苏州桔云纳入公司财务报表,新增半导体专用设备业务,其主要面向半导体后道先进封装,主要产品包括清洗设备、烘箱设备、腐蚀设备、涂胶显影设备、去胶设备、分片设备等。

金海通:半导体分选机产品覆盖安靠、长电科技、通富微电等封测客户,三温分选机贡献成长动力。

封测材料:

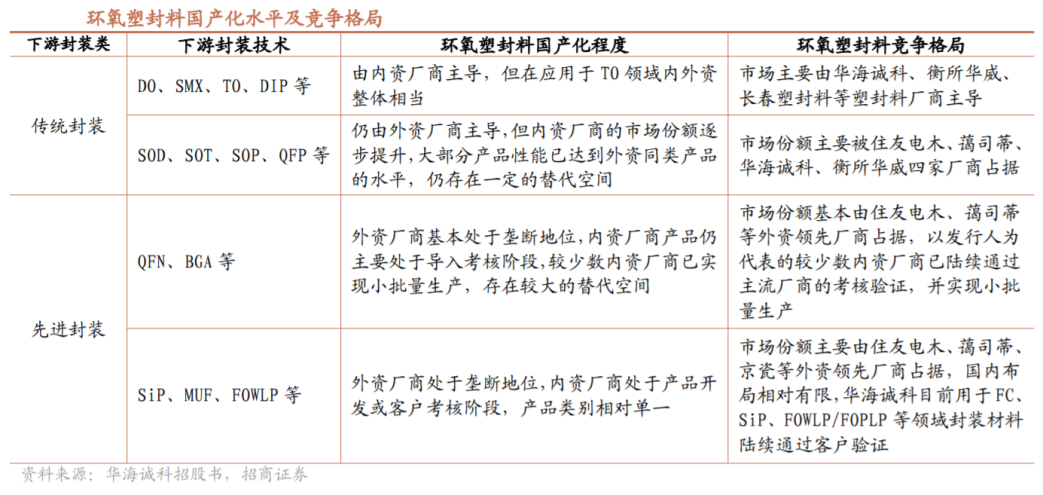

HBM提升EMC、电镀液、PSPI等材料需求,CXL搭配HBM有望突破CPU内存极限。环氧塑封料:用于保护芯片,GMC和LMC及原材料均受益于HBM需求增长。

电镀液:用于形成HBM铜凸块、TSV等结构,全球市场空间约10亿美元;

PSPI:用于HBM的硅中介层,形成RDL的再钝化层聚酰亚胺具有最高的阻燃等级,高端光敏聚酰亚胺主要用作光敏光刻胶和先进封装树脂。

封装基板:用于HBM硅中介层下方,实现内部芯片与外部电路间的电气连接

CXL:能够突破CPU内存极限,未来将越来越多搭配HBM使用。

华海诚科:国内环氧树脂塑封料龙头,电子胶黏剂核心供应商。公司专注于半导体封装材料,主要产品为环氧塑封料和电子胶黏剂,公司已于华天科技、通富微电、长电科技、富满微、扬杰科技、气派科技、银河微电等下游知名厂商建立了长期良好的合作关系,相关产品已在上述部分厂商实现对外资厂商产品的替代。公司EMG-900-ACF(GMC颗粒状塑封料)在重庆矽磐微、合肥矽迈、中科芯、通富微电等客户验证,预计在客户A年底会有批量;68系列(LMC液态塑封料)在通富微电验证,模塑性验证合格,在其他客户处进行可靠性考核。

联瑞新材:产品大量用于先进封装EMC、LMC、底部填充等材料,配套供应HBM全球知名GMC供应商所用球硅和Lowα球铝。公司主营工业粉体材料,公司采用火焰熔融法、高温氧化法、液相法三种主流工艺,生产微米级及亚微米级球形硅微粉,产品广泛应用于芯片封装和基板用环氧塑封材料(EMC)、液态塑封材料(LMC)和底部填充材料(Underfill)、印刷电路基板用覆铜板(CCL)、积层胶膜、热界面材料(TIM)等领域。产品中Lowα微米级球形硅微粉、Lowα亚微米级球形硅微粉主要应用于存储芯片封装等先进封装领域,LowDf(低介质损耗)球形硅微粉广泛应用于各等级高频高速基板。Lowα球形氧化硅主要用于高导热存储芯片封装等高端芯片封装领域。公司部分客户是全球知名的GMC供应商,公司配套供应HBM所用球硅和Lowα球铝。

壹石通:规划建设200吨高端芯片封装用Low-α射线球形氧化铝项目,目前进入产线调试阶段。公司高纯二氧化硅、Low-α的射线球形氧化铝产品主要用于芯片封装领域,公司高纯二氧化硅粉体材料已为日本雅都玛等日韩企业长期稳定供货,其Low-α射线球形氧化铝产品打破海外垄断。根据公司2022年定增项目所做的市场调研,Low-α射线球形氧化铝的存量市场需求大约为1000吨/年,公司定增项目年产200吨高端芯片封装用Low-α射线球形氧化铝项目已经进入产线调试阶段,目前主要客户集中在日韩。

兴森科技:珠海FC-BGA封装基板项目拟建设产能200万颗/月的产线,于2022年12月建成并试产,目前处于客户验证阶段,部分大客户的技术评级、体系认证均通过;广州FC-BGA封装基板项目拟分期建设2000万颗/月的产线,一期厂房已于2022年9月完成封顶,目前处于设备安装阶段,预计23Q4完成产线建设。

封测企业

通富微电:公司多层堆叠NANDFlash及LPDDR封装实现稳定量产,同时在国内首家完成基于TSV技术的3DSDRAM封装开发。公司南通通富工厂三期工程稳步推进,并预计该先进封装生产线建成后,公司将成为国内最先进的2.5D/3D先进封装研发及量产基地,实现国内在HBM(高带宽内存)高性能封装技术领域的突破。

AMD在CES2023展会上推出了下一代面向数据中心的APU产品InstinctMI300,采用Chiplet设计,由13个小芯片组成,晶体管数量高达1460亿个,超越英特尔的1000亿晶体管的PonteVecchio。国内通富微电于2016年收购AMD苏州和槟城两家工厂,多年来一直和AMD形成合作伙伴关系,承担了AMD主要的封测业务,公司此前于投资者互动平台表示,通富有涉及AMDInstinctMI300的封测项目。考虑到AMD未来将更多导入Chiplet的架构设计,通富微电或将持续受益。

深科技:公司于2015年收购金士顿旗下沛顿科技100%股权,沛顿科技主要从事高端存储芯片的封测,在DRAM封测实力较强,产品包括DDR3、DDR4、DDR5、LPDDR3、LPDDR4、LPDDR5、eMCP4等。技术方面,公司具备先进封装FlipChip/TSV技术(DDR4封装)能力,高端3DTSV等技术持续开发;产能方面,深科技孙公司合肥沛顿存储科技于2020年10月成立于合肥市经济技术开发区空港示范区,是沛顿科技在华东地区的运营基地,为国内主要客户提供封装测试、模组组装等全套服务。

太极实业:公司半导体业务主要涉及IC芯片封装、封装测试、模组装配及测试等,子公司海太公司半导体业务目前主要是为SK海力士的DRAM产品提供后工序服务,拥有完整的封装测试生产线与SK海力士12英寸晶圆生产线紧密配套;子公司太极半导体在传统封装工艺(FC)基础上,开发了高阶混合封装(Hybirid,FC+WB)工艺。

甬矽电子:公司全部产品均为QFN/DFN、WB-LGA、WB-BGA、Hybrid-BGA、FC-LGA等中高端先进封装形式,并在系统级封装(SiP)、高密度细间距凸点倒装产品(FC类产品)、大尺寸/细间距扁平无引脚封装产品(QFN/DFN)等先进封装领域具有技术储备;公司通过开展Bumping项目掌握了RDL及凸点加工能力,后续逐步拓展晶圆级封装、扇出式封装及2.5D/3D封装;公司控股子公司甬矽半导体(宁波)拟投资建设高密度及混合IC封测项目,项目总金额预计不超过21.57亿元,预计可新增年产87000万颗高密度及混合集成电路封装测试,具体投向FC-LGA、FC-CSP、FC-BGA及Hybrid-BGA类产品。

AI服务器及HBM配套(Raid、CXL芯片等):

国芯科技:公司基于C*CoreCPU内核C8000的第一代Raid芯片产品,具备多个独立的接口通道、支持连接最多40个机械硬盘或SSD固态存储盘,兼容PCIE标准,目前已经量产流片;另外,目前公司国家重大需求、信息安全以及边缘计算和网络通信等领域有多个SoC芯片正在进行多芯片合封,最多已经实现6颗裸Die的合封,目前正在研究规划合封多HBM内存的2.5D的芯片封装技术。

澜起科技:2022年5月6日,公司宣布发布全球首款CXL内存扩展控制器芯片(MXC),转为内存AIC扩展卡、背板及EDSFF内存模组而设计,可大幅扩展内存容量和带宽,满足HPC、AI等数据密集型应用需求。未来CXL有望搭配HBM使用,HBM需求增长也有望带动CXL用量增长。

创益通:公司主营数据存储互连产品、消费电子互连产品、通讯互连产品和精密结构件,数据存储互连产品主要包括各种型号的高速连接器、高频高速数据线等。

参考资料:

20231211-德邦证券-存储价格周度跟踪:DDR4价格领涨,模组端需求持续走强

20231129-德邦证券-长鑫存储发布LPDDR5产品,国产存储供应链望腾飞

20231204-华鑫证券-电子行业周报:长鑫存储推出国内首款LPDDR5芯片,关注存储行业国产替代机遇

20231123-招商证券-存储行业深度报告AI服务器存储量价齐升,算力需求推动HBM市场数倍增长

投资顾问:王德慧(登记编号:A0740621120003),本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。