【九方周评】周期龙头指数双周报(6.1-6.12)

一、指数两周回顾

两会结束以来,复工复产进一步推进,财政刺激持续落地,本周A股市场走出了过山车行情,而面对5月金融数据超预期且结构性改善等周期利好,大盘本周后期开始改善;股指6月1日大幅高开,11日开盘快速探顶回落呈现缩量下行走势,大盘6月1日低高高走之后,第二周后半周呈现高抛低吸行情。沪指报收2919.74点,本周涨幅-0.38%。科技股本周稳步上扬,热点概念较为聚焦,周期指数这两周微涨3.49%。

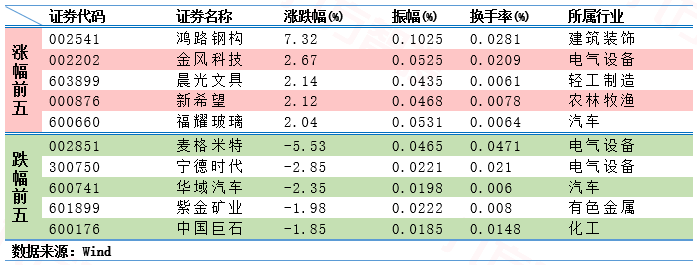

主要周期行业政策利好升温,大部分行业6月迎来行情。从时间上看,周一电气设备、有色金属、机械设备、采掘等行业全线大涨,钢铁、银行行业小幅微振。华盛昌、宜安科技强势崛起,券商题材受创业板结束征求意见持续利好。随后,农林牧渔、采掘和电气设备于周二全线回调,然而,而非银金融、钢铁、化工、机械设备月初维持高位。时至6月11日,汽车和化工受政策不及预期开盘异动,传统周期股开始普遍回调。受5月金融数据超预期提振,非银金融、机械设备周四再度雄起,板块小票集体涨停。最终,随着大盘周三开始回落调整,有色金属、农林牧渔、电气设备等前期高位板块集体翻绿,受中芯国际科创板超速上会拉动,半导体周五集体大涨,电气设备成为接棒领涨周期概念的生力军。

市场情绪波动放大——周初原油、黄金、美元普遍大跌(海外复工需求提升,市场避险情绪降低),经济衰退担忧犹存(美联储预期悲观)

换手率大幅开始走低——市场重回观望情绪(注意后市“戴维斯双击”逻辑)

关注消息面——中美航空障碍是否解决以及实体清单制裁是否加剧

整体来看,周期股方向上资金博弈开始淡化,5月金融数据超预期利好基建,仍需要观察6月地方债发行规模。回顾近期,面对以由OPEC+减产延期,主要矛盾聚焦于海外复工后疫情是否可能二次爆发,海外资金谨慎情绪开始抬头;眼下中美关系依旧成为主要矛盾,6月3日美国交通部宣布16日开始停航中国航班但随后又反悔,5日之前33家实体清单制裁开始。随着月底人大常委会香港国安法可能推进,场内资金在获利回吐之后可能愈发谨慎,盘面上不断上演高低切换。

此外,结合A股基本面动向来看,随着两会政策宣布以及5月主要数据落地,目前处于政策实践期,上市公司业绩影响市场情绪较低。目前各方关注的重点已经转向6月地方债发行规模以及央行是否可能降息以及海外骚乱对外需的影响是否可控。因此,在西方国家普遍游行骚乱导致疫情失控的背景下,市场会淡化国内上市公司基本面的利好,再者外部压力会随着近期北京地区疫情爆发反转发生叠加效应,资金情绪自然也将更加趋于谨慎。

在这种情况下,对逆周期调节政策敏感度较高、大众消费黏性较好且具有较好进口替代性的的优质龙头个股所具备的投资价值优势有望不断凸显。

二、产 业 要 闻

采掘

动力煤、焦炭价格或延续涨势据 Wind,上周六大电厂煤炭日耗 59 万吨,同、环比分别+4、-8 万吨,日 耗仍维持较高水平。我们认为,基建投资强、水泥需求好,工业用电需求 强,且天气转热,生活用电增加,均可提升动力煤需求。库存方面,上周 全国 73 个煤炭港口库存、六大电厂库存环比分别-164、+2 万吨,港口煤 炭库存继续去化,且六大电厂库存仍低于去年同期。我们认为,需求向好、 库存下行,且进口煤压力缓解,后续动力煤价有望继续上行。可关注陕西 煤业、中国神华。据 Mysteel,6 月开始山东将进入限产状态,且徐州 6 月 底前焦企或整合。我们认为后期焦炭供应或受影响,焦炭价格或继续上行。

中矿资源发布可转债发行公告。中矿转债发行规模80,000万元,主体与债项评级为AA-/AA-。中矿转债转股价格15.53元,转股价值100.58元(6月8日收盘价15.62元),对正股及实际流通盘的稀释率为18.53%/24.30%,转股期内稀释作用较强。发行期限为6年,对应票息利率分别为0.5%、0.7%、1.2%、1.8%、2.5%、3.0%,到期赎回价为118元(含最后一期年度利息),面值对应的YTM为3.83%,票息保护较好。按6年期AA-中债企业债到期收益率6.69%(6月8日数据)的贴现率计算,债底为85.26元。下修条款为[15/30,90%赎回条款[15/30,130%],回售条款[30,70%]。

电力设备

欧洲政策持续超预期。欧盟 7500 亿经济复苏计划,绿色电动化为主要方向,德法荷兰希腊已大幅提高电动车补贴,持续至21年底。目前欧洲 主流国家电动车补贴力度最高 9k-1.2万 欧,实现购买平价,预计后续有更多国家跟进,刺激下半年和明 年销量恢复,而之后新车型密集上市接力成为电动车高增长的动能。

5 月国产特斯销辆超预期特斯拉5月销 1.11万辆,环比+205%;产 1.15 万辆,环比持平。1-5 月累计销3.14万辆,市占率 15%;累计产 3.9万辆(库存 0.7万)。4 月由于频繁调价造成需求后延,而因 5月1日起标准版执行新价27.16万,较此前降3.2 万,明显提 振需求。6月长续航版开始交付,且产能新增 30%,预计6 月销量有望达到 1.5-2万辆,Q2国产特斯拉 销 3-3.5万,下半年进一步爬坡,全年预期 15万 辆。20 年 Model 3 国产、Model Y上市,21年欧洲 Model3/Y 投产,22 年皮卡cyber 交付,新车型打开新市场。

国内 5 月电动车产量环比平稳,预计 Q3 将明显回暖。5 月新能源汽车合格证为 7.7 万辆,同比下降 33.1%, 环比微增 5%,恢复较缓慢;前五个月累计 26.5 万辆,同比下降 45.7%。5 月新能源乘用车 7.1 万辆, 同比下降 30.4%,环比增 10%,今年累计 24.3 万辆,同比下降 45.6%。今年上半年国内电动车销量呈现 ToC 端需求迅速恢复、而 ToB 端需求较弱的特点。国产特斯拉、新造车势力等在一二线城市需求大幅 提升,电动车由供给创造的真实需求开始释放

房地产

发改委介绍《海南自由贸易港建设总体方案》。6 月8 日,发改委介绍《海南自由贸易港建设总体方案》:对货物贸易,实行以“零关税” 为基本特征的自由化便利化制度安排;对服务贸易,实行以“既准入又准营”为基本特征的 自由化便利化政策举措。关于海南自由贸易港建设的制度设计的主要内容可概括为“6+1+4”。 “6”就是贸易自由便利、投资自由便利、跨境资金流动自由便利、人员进出自由便利、运 输来往自由便利、数据安全有序流动。“1”就是构建现代产业体系。“4”就是加强税收、社 会治理、法治、风险防控等四个方面的制度建设。

深圳收紧房地产市场。深圳市住房和建设局再发通知,为了准确掌握深圳二手房市场真实交易情况, 为房地产市场发展提供预期研判,要求各房地产经纪机构每月 7 日前上报上一月二手商品房 成交价格等相关信息。此外,各机构须对填报信息的真实性和准确性负责,对于不报、漏报、 瞒报、错报的机构,市房地产主管部门可依法视情况采取约谈、警告、暂停网签权限等处理 措施,并纳入房地产行业诚信系统予以联合惩戒。

海南自贸港注重房地产风险防控。海南省委书记刘赐贵表示,注重房地产风险防控,目前房价总体平稳。早在 2016 年,海南就开始实行“暂停办理新增商品住宅(含酒店式公寓)及产权式酒店用地审批, 暂停新建商品住宅项目规划报建审批”政策;2017 年永久停止 4 个中部市县开发新建外销 房地产项目;2018 年 4 月实行全域限购;2020 年推出安居房、人才房等保障性住房。目前 房价保持总体平稳。

金融

创业板注册制落地,将为市场注入新的活力。6月12日,《创业板首次公开发行股票注册管理办法(试行)》等四部规章出台。明确创业板发行上市审核和注册程序,深交所审核期限为二个月,证监会注册期限为十五个工作日。同时,针对“小额快速”融资设置简易程 序。6月15日起,深交所将开始受理创业板在审企业的首次公开发行股票、再融资、并购重组申请。

国务院发布《关于落实〈政府工作报告〉重点工作部门分工的意见》。中共中央、国务院发布《关于落实〈政府工作报告〉重点工作部门分工的意见》, 其中提出要改革创业板并试点注册制,发展多层次资本市场,《意见》提出由证监会牵 头,6 月底前出台相关政策,年内落地。

北京银保监局关于结构性存款业务风险提示的通知。6月12日,北京银保监局正式发文限制结构性存款规模!2020年以来,辖内部分银行结构性存款业务规模出现一定反弹,增量增速“双高”,加剧了存款市场的非理性竞争,并一定程度上助长了个别企业利用疫情期间低息信贷资金购买结构性存款套利的动机。同时,个别银行在产品设计和宣传销售中仍存在一些不审慎行为。为进一步规范结构性存款业务,维护存款市场良性竞争秩序,防范该业务产生的各类风险,现通知如下。一是严控业务总量及增速。年内结构性存款业务增长过快的银行,应切实采取有力措施,逐月压降本行结构性存款规模,在2020年末,将总量控制在监管政策要求的范围之内。二是确保产品设计审慎合规。各行应严格执行289号文,确保新发行的结构性存款业务在保底收益、行权条件、交易对手等方面满足合规性要求,切实杜绝“假结构”等问题。三是加强资金来源甄别。各行应加强对购买单位结构性存款资金来源的甄别,防止个别企业利用从银行获得的低成本信贷资金进行空转套利。四是切实规范宣传销售行为。这是目前为止第一个对结构性存款明确控量的监管文件。涉及的银行范围包括辖内各国有控股大型商业银行、辖内各股份制商业银行的北京分行以及北京银行、北京农商行等,因此不少国股大行将被纳入到该通知的执行要求内,对12万亿的结构性存款总量将产生比较大的影响。

参考资料:

2020-6-2-华泰证券采掘/煤炭开采Ⅱ行业周报(第二十二周)

2020-6-14-东吴证券电气设备新能源行业周报:特斯拉市值新高引领全球电动化,光伏高效产品需求旺盛

2020-6-14-房地产:核心资产估值泡沫化、北京本地疫情爆发

2020-5-17-国盛证券电气设备行业周报:宁德时代与特斯拉合作进展再超预期,4月光伏组件出口超预期

本报告由投资顾问董冠辉(执业编号: A0740619120001)撰写

免责声明:以上内容仅供参考学习使用,不作为投资建议,此操作风险自担。投资有风险、入市需谨慎。

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧