【风口掘金】龙头业绩超预期!叠加消费旺季来临 医美赛道或迎来大爆发

导语

①爱美客:2023预计实现归母净利润18.1-19亿元,同比增长43%-50%;

②中邮证券:2024医美胶原类、再生类、水光类产品维持高景气度。

事件驱动

爱美客此前发布2023年度业绩预告,预计实现归母净利润18.1-19亿元,同比增长43%-50%,扣非净利润同比增长49%-56%。

中邮证券研报指出,2023年医美行业复苏明显,季度节奏差异大,上游厂家增速远高于下游,行业格局优化;拥有胶原蛋白、再生产品等厂家维持高增长。展望2024年,胶原类、再生类、水光类产品维持高景气度,拥有相关产品布局厂家有望持续提升份额。

行业透视

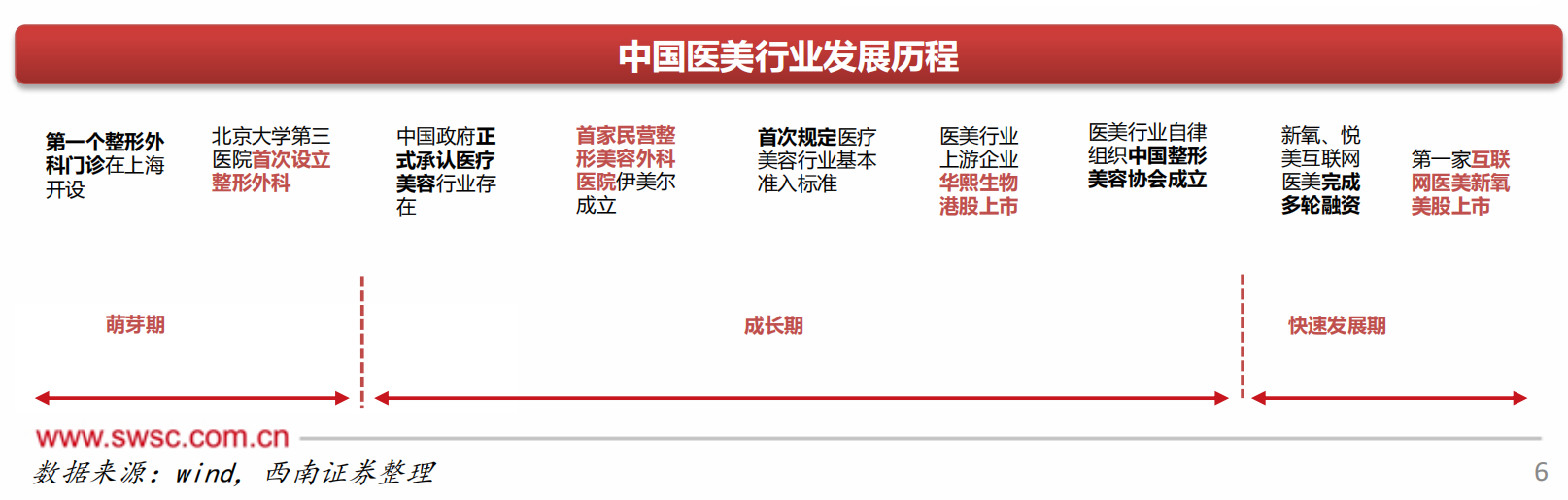

我国医美行业处于快速发展期,非手术医美市场持续增长。通过复盘美国、韩国医美行业展历史:经济发展、政策支持和医美技术进步为医美行业上行三要素,我国医美正行业处于快速发展期。

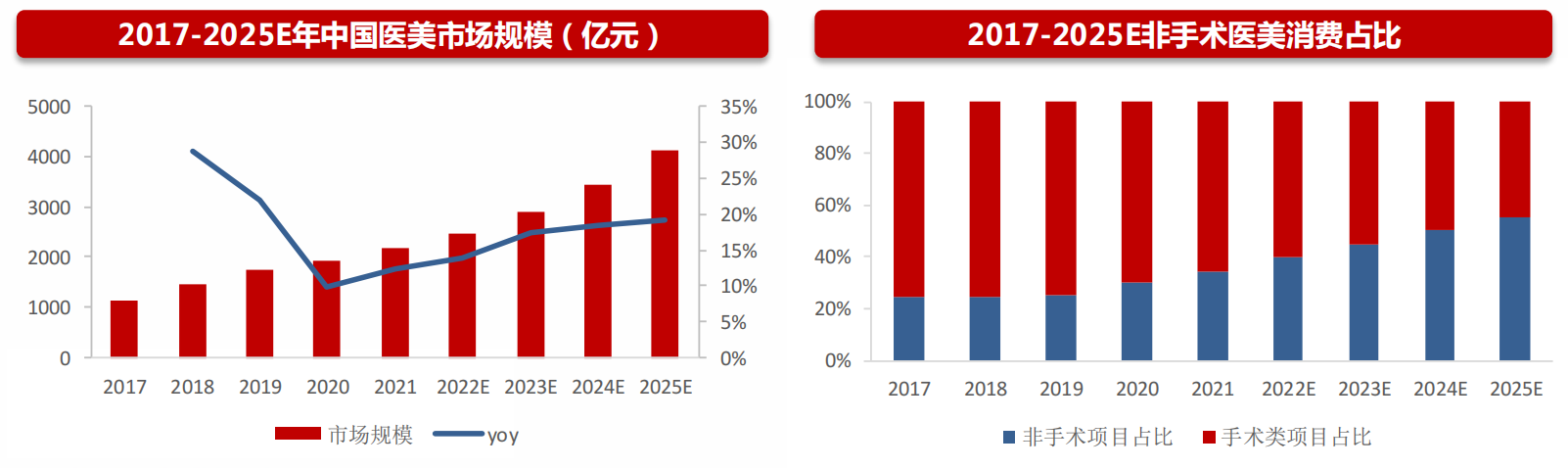

根据艾瑞咨询测算,2021年中国医美市场规模达2179亿元,预计将在2025年达到4108亿元,2018-2021年CAGR为18%。

(来源:西南证券)

此外,2021年非手术类项目市场占比提升至34.5%,预计至2025年将提升至55.5%,非手术医美凭借其安全性高、单价低等优势,近年来市场规模逐年增加,最具增长潜力。

非手术类项目占比持续提升,市场规模逐步扩大。根据艾瑞咨询数据,2017年非手术类项目市场占比为24.6%,2021年提升至34.5%,预计至2025年将提升至55.5%。

(来源:西南证券)

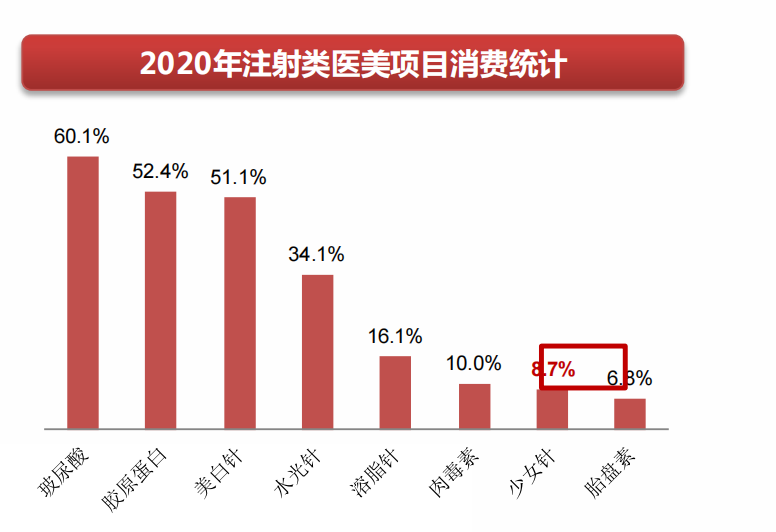

非手术医美中,主要包含注射类医美项目以及光电类医美项目,其中在注射类医美项目中消费最多的仍然是玻尿酸与肉毒素两大材料,其次为胶原蛋白针、再生材料等。

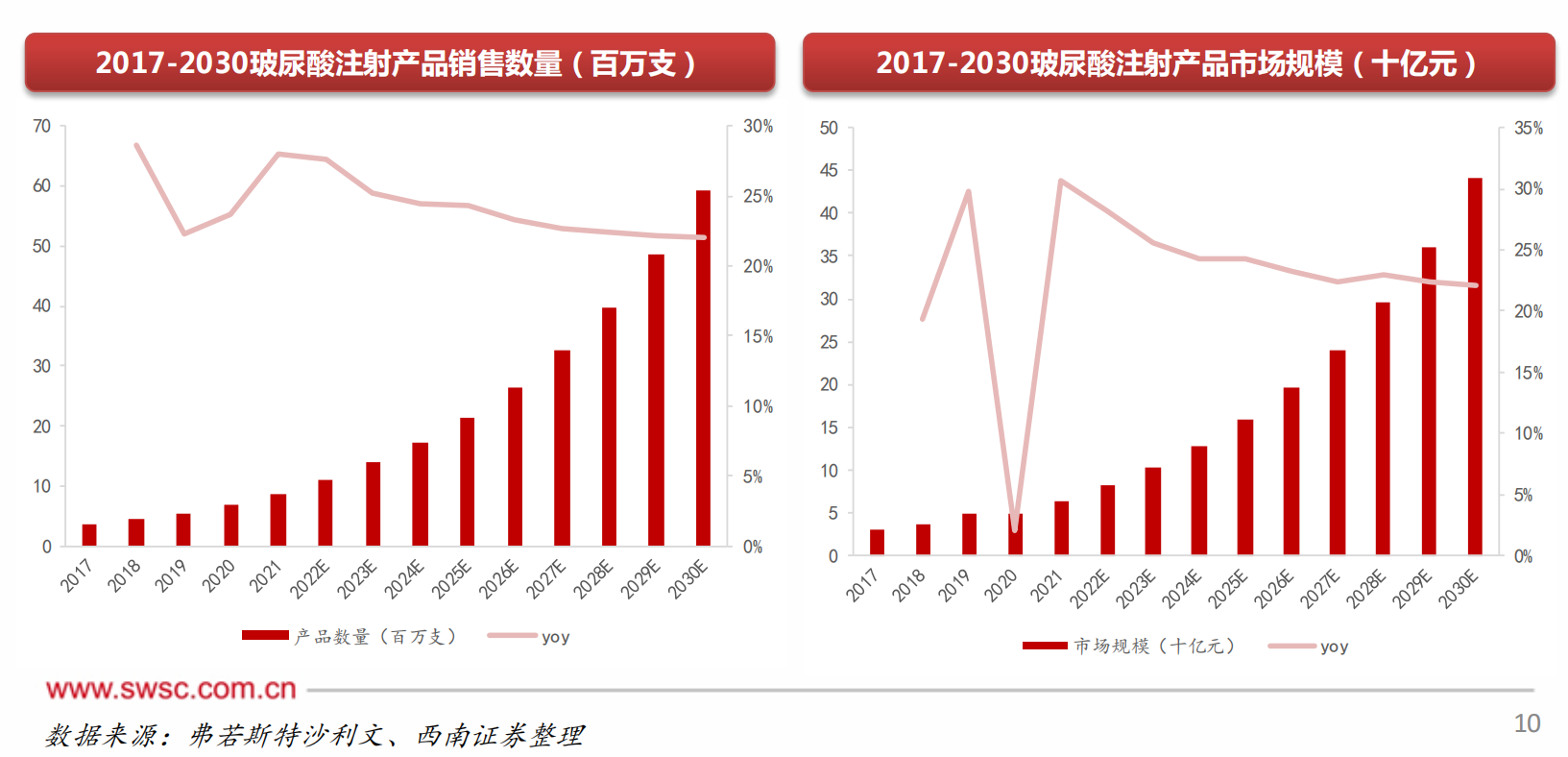

根据弗若斯特沙利文,中国玻尿酸注射产品市场规模从2017年的31亿元增长到2021年64亿元,预计2030年达到441亿元,预计2022-2030GARC达23.4%,玻尿酸医美注射市场火热持续放量。

(来源:西南证券)

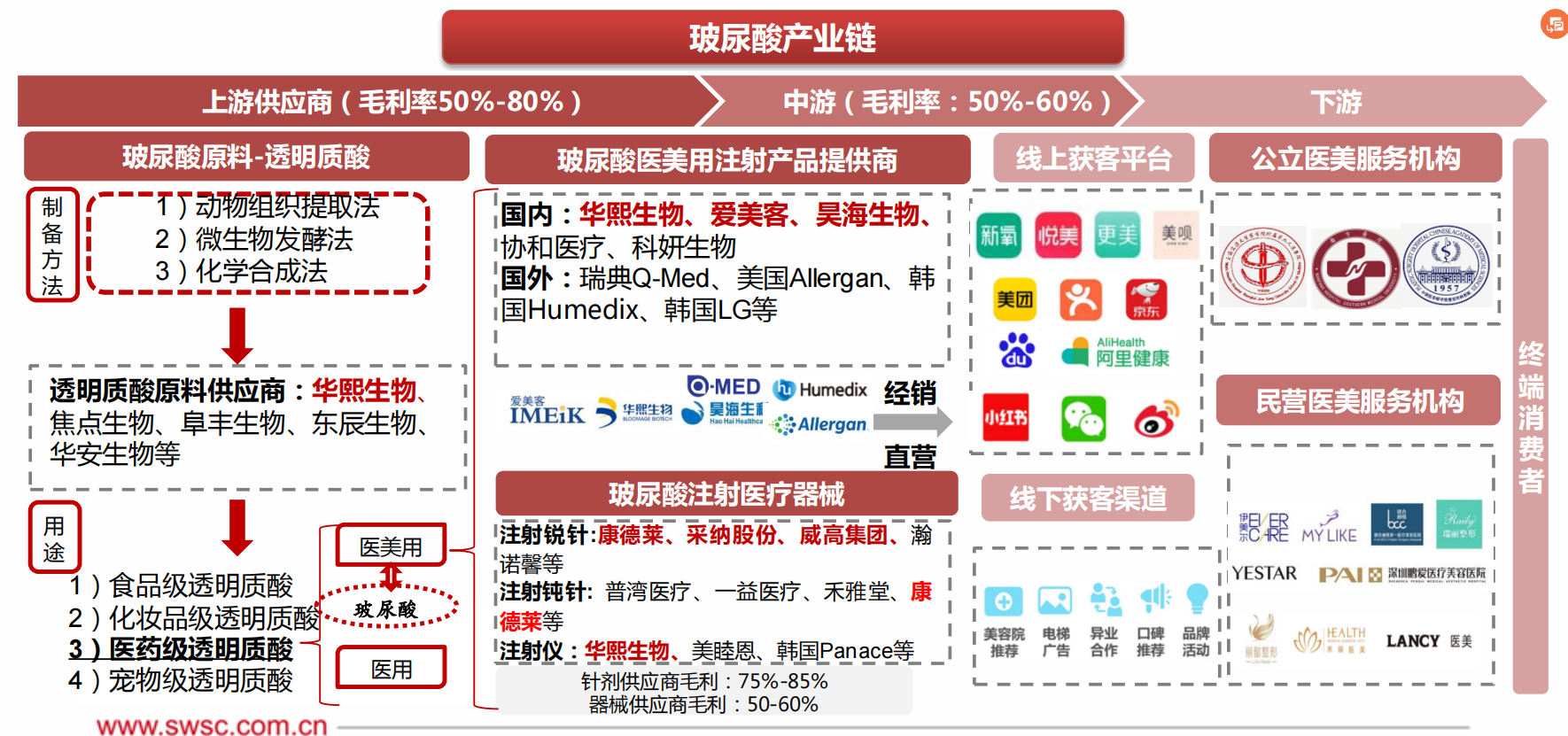

医美上游是产业链价值最高的环节,华熙生物已实现对玻尿酸产业链上游的全面布局。

在医美产业价值链中,稀缺性使医美行业上游掌握核心定价权,上游供应商凭借资质认证与技术优势具备高毛利、高壁垒特征,是产业链中最具投资价值的环节。玻尿酸注射产业链上游可分为透明质酸原料、产品提供商以及玻尿酸注射医疗器械供应商。

其中,华熙生物是全球最大的透明质酸原料供应商,并已实现从原料、产品到仪器的全面布局。

(来源:西南证券)

中游:玻尿酸注射产品供给集中度高,监管持续发力。

玻尿酸注射产品:市场集中度高,仍有国产替代空间。根据沙利文数据,2021年我国玻尿酸医美注射产品市场中,艾尔建市占率为23.8%,其次为爱美客市占率为21.3%,瑞典Q-Med与华熙生物位列第三、第四,行业CR4达62%,市场集中度高;其中国产主流厂商市占率达32.8%,仍有国产替代空间。

中低端玻尿酸注射产品技术门槛不高,医美热潮下出现大量同质化产品。根据药智网数据,截止2023年10月,我国现有经过审批在有效期内的玻尿酸注射产品有59款,均为III类医疗器械,其中国产产品26款,进口产品33款。企业或主攻细分功效,强化填充塑性、除皱淡纹、保湿提亮等不同功效塑造品牌形象,或主攻适应部位,针对唇部、颈部注射等适应症打造明星单品。爱美客公司以大单品模式突出重围,成功打造品牌,2021年市场份额占我国玻尿酸注射市场21.3%

当然,医美市场监管持续发力,玻尿酸注射市场乱象有望得到遏制。

近年来,我国有关规范、整治医美行业的监管政策持续出台。对于“破皮”类注射产品,2022年便已明确纳入III类医疗器械管理。

其中,玻尿酸注射产品、注射针头应属第Ⅲ类医疗器械,水光仪器需符合Ⅱ类医疗器械认证。

下游:医美机构数量快速增长,民营机构处于主导地位。

我国医美机构数快速增长。从2003年的18所增长至2021年的524所,2004-2021年CAGR20.6%,2000年中国加入WTO后经济快速增长,医疗美容等消费升级型需求提升,医美机构数量经历快速增长期。

医美机构中民营机构占主导地位。根据头豹研究院数据,中国医疗美容机构中2020年民营机构数量占比达82%,处于主导地位。

(来源:西南证券)

需求端:对标成熟市场有成长空间,消费者偏好变化驱动产品放量

消费者偏好:消费者更加注重自然和安全性。

再生填充行业:对标成熟医美市场,我国胶原再生品类尚有10倍成长空间。从2020年我国注射类医美产品市场结构看,由于缺少合规产品,胶原再生品类占比仅为1%。相比于较成熟的台湾、韩国市场,尚有10倍成长空间。从艾瑞咨询调研数据看,2020年少女针消费率已达到8.7%。随着合规产品上市,2022年,再生材料表现优异,消费率提升31.5%,市场接受度表现良好。

医美消费主体为80后、90后,其审美和需求逐渐发生变化,越来越注重自然和安全性,倾向于选择新型治疗材料,推崇自体胶原治疗项目。童颜针以微针注射形式进行,对皮肤组

织损失较小,同时其主要成分PLLA能够刺激自体胶原蛋白产生,PLLA也能与人体相容并被分解为二氧化碳和水,具有生物相容性和可降解性。相较于玻尿酸填充等更为安全和自然。

投资策略

首创证券认为,医美行业政策继续完善,轻医美领跑市场,龙头企业强者恒强。2023年初至今指数下跌8.14%,跑赢沪深300指数0.06pct。医美行业政策继续完善,细分赛道成为监管新风口,行业内牌照齐全、产品矩阵完善、在研产品丰富、研发实力强劲的医美龙头企业将受益。

中国医美市场进入稳定发展阶段,轻医美领跑医美市场扩容,城镇居民人均可支配收入稳步提升,医美消费意愿稳中有升,用户初次体验医美年龄关口前移,医美需求年轻化。

2023年1-9月医美板块营收365.67亿元,同比+12.30%;归母净利41.37亿元,同比+30.98%。其中,锦波生物、爱美客、昊海生科营收增速领先;仅Q3单季度,医美板块实现营收119.92亿元,同比+3.64%,归母净利13.98亿元,同比+23.05%。

医美板块中,锦波生物业绩表现突出,营收及归母净利高速增长,盈利能力提升显著;爱美客营收及归母净利增速放缓,维持高盈利能力。费用端整体优化,其中锦波生物费用控制良好,研发费用率居于榜首,研发壁垒高筑。

爱美客濡白天使与如生天使有效互补联动,后续有望恢复高增长态势;锦波生物两年获得两个III类医疗器械牌照,具有胶原蛋白赛道先发优势,持续加大研发投入,后续发展动力强劲;江苏吴中多元化布局医美领域,内延外购深化胶原蛋白赛道布局,成长空间广阔。

国货美妆龙头双十一表现亮眼,各公司不断完善产品布局,优化业务结构,加大渠道布局力度;医美板块监管继续完善,长期来看利好行业内牌照齐全、产品矩阵完善、在研产品丰富、研发实力强劲的龙头企业。建议关注:1)化妆品板块:珀莱雅、贝泰妮、丸美股份、水羊股份;2)医美板块:爱美客、锦波生物、华东医药。

个股精选

爱美客:挖掘细分市场需求,做医美行业先行者

国内生物医用软组织修复材料领域的创新型领先企业,是国内首家获批生产透明质酸钠面部软组织填充材料的公司,目前已拥有五款获国家药监局批准的III类注射用透明质酸钠系列产品,是国内产品线最为全面的同类型企业。

昊海生科:医美占比持续提升,新品放量超预期

昊海生科2016年切入医美业务,布局玻尿酸产品,医美产品已成为收入核心。

医美板块中新品2023H1迅速放量:公司医美产品主要为玻尿酸产品,包括三大品牌,主打引流以及基础市场的海薇,中高端市场的姣兰,以及主打高端市场的海魅。

华熙生物:专注玻尿酸20年,四大业务协同发展

专注透明质酸二十余年,成就行业龙头。已从单纯的原料供应厂商转型升级为全产业链布局的行业龙头。从公司2023H1来看,除透明质酸原料业务(18.4%)外,下游终端已布局功能性护肤品业务(63.9%)、医疗终端业务(15.9%)。

参考资料

20231124-首创证券-医美化妆品头部企业稳健,盈利能力提升

20231207-西南证券-医美专题系列一:医美注射类产品之玻尿酸、肉毒素

20231225-西南证券-医美专题系列二:医美注射类产品之再生材料

免责声明:【九方智投-投顾-何龙涛-登记编号:A0740622100005;以上代表个人观点,仅供参考,不作为买卖依据,据此操作风险自担。投资有风险,入市需谨慎】

免责声明:以上内容仅供参考学习使用,不作为投资建议,此操作风险自担。投资有风险、入市需谨慎。

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧