新能源一季报总结:特高压未来业绩兑现的确定性较高!

截至4月26日,光伏、风电、储能、特高压都已经披露过半。

光伏行业兑现度较高,部分公司延续了2022年的高增速,风电、储能和特高压行业的业绩出现分化。整体节奏与我们之前的判断大致相同,本文梳理上述相关行业的一季报情况。

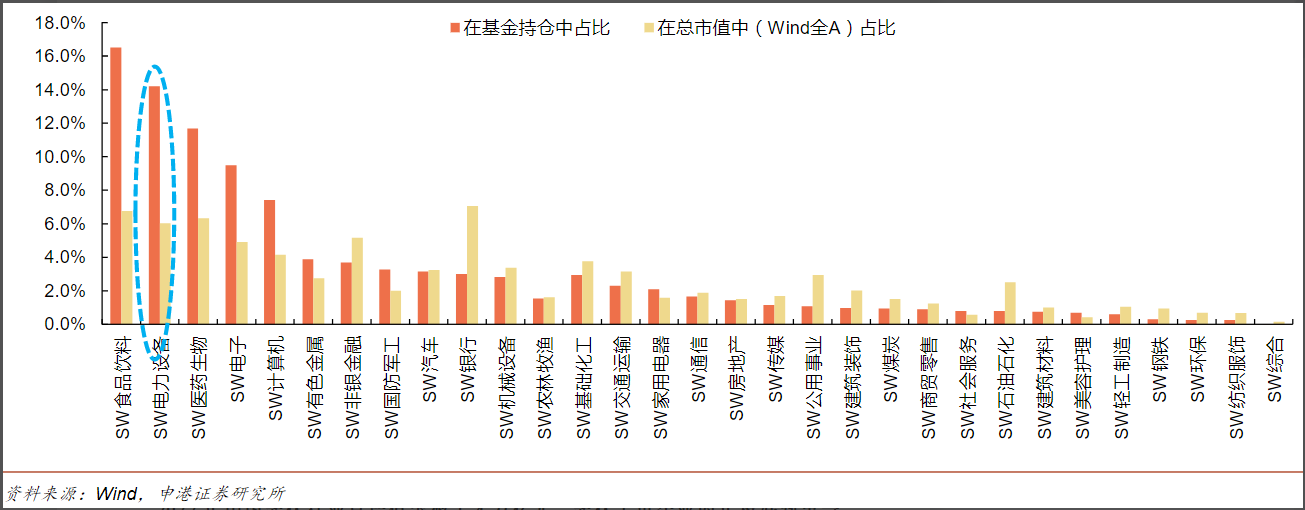

首先看下机构持仓情况,2023Q1,基金持仓总市值约3万亿,环比减少40%,持有电力设备行业市值约4215亿元,环比减少42%,约3080亿元。基金配置电力设备行业比例约为14.1%,环比减少0.55pct;2023Q1电力设备基金配置比例,位列31个申万一级子行业第2位,仅次于食品饮料行业。

电力设备行业仍是基金重要超配行业。2023Q1,A股总市值约为94.6万亿,电力设备行业市值约为5.7万亿,占比约为6%,环比下降0.4pct.,行业市值占比位于31个申万一级子行业中第4位。

2023Q1基金超配比例约为8.2%,环比几乎无变化,超配比例居全行业第2。由此看来,机构仍有调仓空间。

各行业在基金持仓中占比VS在总市值中占比

光伏Q1继续超预期,出口+装机数据反转

2022年中国光伏行业总产值突破1.4万亿元,光伏上市企业的年报好到出奇,不仅如此,当硅料价格暴跌后,二级市场股价大跌之际,光伏企业一季度也交出了好到出奇的季报业绩,延续高景气。

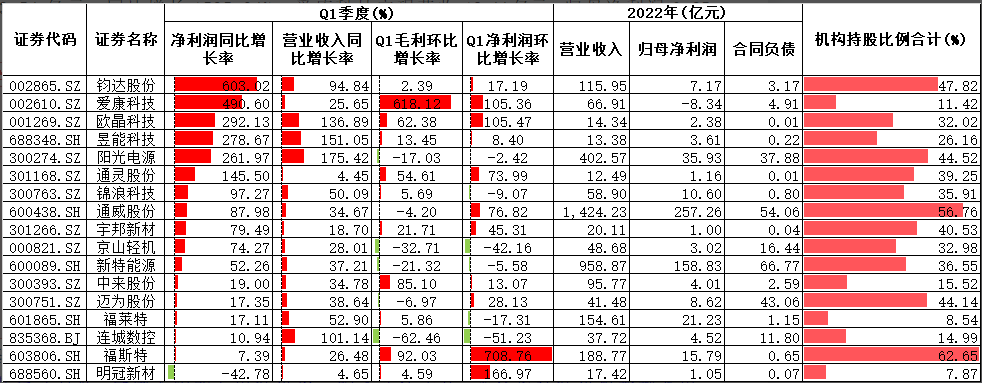

结合目前各个上市公司发布的一季报,阳光电源实现营收125.8亿元,同比增175.42%;净利润15亿元,同比增长266.90%。通威股份实现营收约332.4亿元,同比增长约34.67%;净利润约86亿元,同比增长约65.6%。钧达股份实现营收39.67亿元,同比增95%;净利润3.54亿元,同比增长1535.94%。爱康科技实现营收12.44亿元;归母净利润0.35亿元,同比增长242%。晶盛机电预计一季度净利润8-9亿元,同比增长80.86%–103.47%。

光伏行业一季报情况(截至2023年4月26日)

基本面上,一季度光伏表现非常强劲

截至3月底,全国太阳能发电装机容量约4.3亿千瓦,光伏累计装机也超越水电,成为全国第二大电源。其中1-3月太阳能发电新增装机量33.66GW,同比增长154.81%。仅在3月份,新增太阳能发电装机容量就高达13.29GW,是去年同期的466%35GW)。同时,1-3月份,全国太阳能发电新增522亿元,同比增长177.6%,在全国主要发电类型新增投资中位列第一。

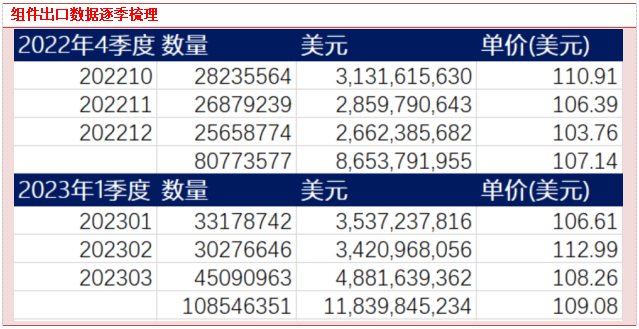

出口方面,根据海关数据,“已装在组件内或组装成块的光电池”这一项,今年2月份均价最高,每个光伏板的均价达到113美元。今年一季度光伏板出口均价为109.08美元,较上一季度环比还涨了1.81%。

海外光伏组件价格受到经销商合同提前签订、海运在途等影响,可能较国内市场有所滞后。另外,欧洲等分布式光伏市场对于高溢价产品的接受度更高,可能也是一个重要因素。

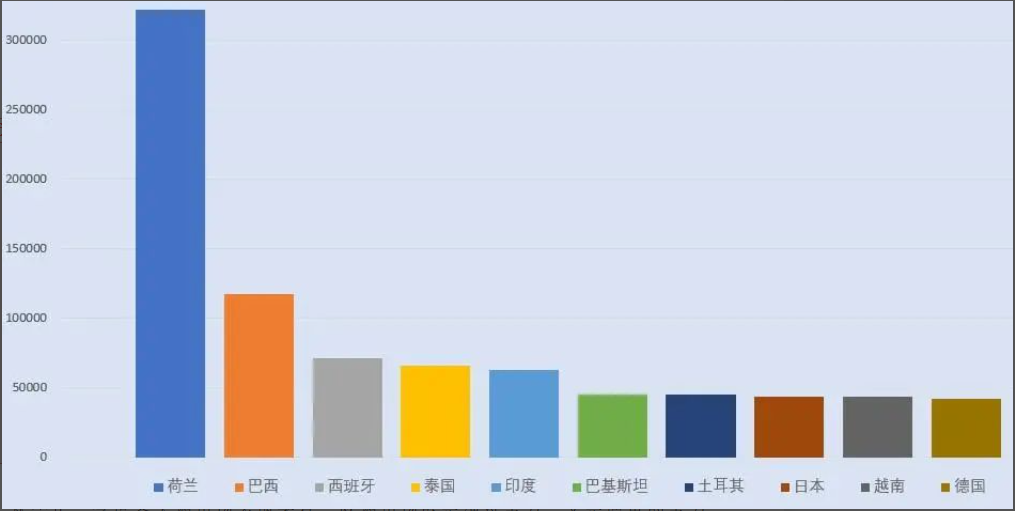

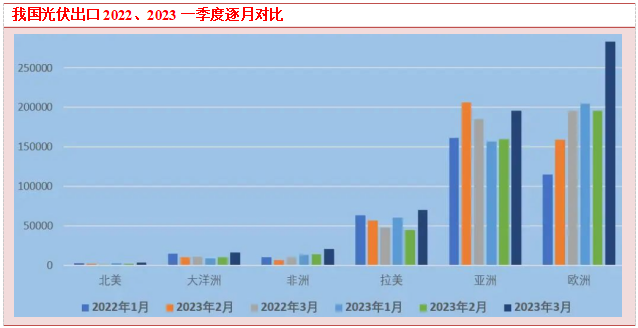

出口区域变化上,欧洲市场的强劲表现,其他各大洲市场表现相对平平。

具体国家来看,今年一季度,我国光伏产品出口的前十个国家分别是荷兰32.19亿美元、巴西11.77亿美元、西班牙7.09亿美元、泰国6.55亿美元、印度6.29亿美元、巴基斯坦4.538亿美元、土耳其4.537亿美元、日本4.34亿美元、越南4.32亿美元、德国4.24亿美元。

印度出口下滑造成了亚洲数据下滑剧烈。根据海关统计数据,2022年一季度,我国对印度光伏产品出口高达28亿美元,今年则陡降至6.29亿美元。去年4月开始,印度对进口太阳能电池征收25%的基本关税,对来自中国的组件征收40%的基本关税。

土耳其是世界第四大光伏组件生产国,年产能为7.96GW,仅次于中国、越南和韩国,一季度,我国对其出口的组件和硅片加起来不过3000万美元,电池出口额达4.2亿美元。此外,土耳其也是个光伏装机的大市场。据统计,土耳其目前光伏累计装机量为8.3GW,目标是到2030年达到30GW。土耳其的平均日照时间为7.5小时,屋顶光伏的潜力估计为20GW。

我国光伏产品出口的前十个国家

分地域来看,欧洲三月份异军突起,继续保持高增,但持续性存疑。

从今年一季度各大洲市场表现来看,欧洲市场既是绝对主力,又是增量的主力。海关数据显示,今年1-3月,我国对欧洲光伏产品出口分别为20.49亿美元、19.54亿美元和28.31亿美元,合计68.35亿美元,占一季度出口总额的46.84%。另外,去年一季度,我国向欧洲出口光伏产品合计55.23亿美元。今年一季度比去年同期增长了23.76%。

根据PVInfoLink数据,2022年欧洲虽然从我国进口了高达86.6GW的光伏组件,比上年增长了116%,但去年新增的光伏装机容量却只有41GW,主要是人手紧缺。这也就是说,欧洲至少还有40多GW的组件处于库存状态。

风电、储能、特高压业绩分化,基本面向好

特高压——交流侧业绩表现由于直流侧

增量:西北风光大基地、省间电力现货交易有望催生特高压外送通道的需求;

存量:提高存量线路利用率(2021年新能源输电量仅占输电容量30%左右),部分风光大基地围绕存量线路(结合存量煤电)去选址。

我们认为,目前在运和在建的特高压通道可以基本满足第一批大基地的外送和消纳需求,但根据第二批大基地的规划,在运和规划的线路已无法满足二期项目的装机和外送需求,外送通道资源趋紧,因此“十四五”期间线路规划(新增5条线路规划)和相关投资有望增加。

结合目前各个上市公司发布的一季报,平高电气净利润同比增逾2倍,国网英大中元股份、恒华科技净利润同比翻倍以上,未来有望延续增长。

特高压一季报情况(截至2023年4月26日星期三)

储能——电芯业绩向好,聚焦降本核心受益环节

2023年第一季度中国共计94个储能项目有了实际进展,进入并网/投运、在建、完成EPC/储能设备采购等实施阶段,总计规模达14.64GWh,其中并网项目达到2.4GWh,是近年来并网/投运规模最大的一个季度。

3月国内储能总招标量达到12GWh,其中项目容量6.4GWh,项目储备充足,需求无虞。政策上国内电力现货、容量电价、储能租赁等继续推行为大储不断打开收益空间。硅料下降为光伏打开更大配储增量空间,电芯、PCS等价值量占比较高,业绩确定性较强。

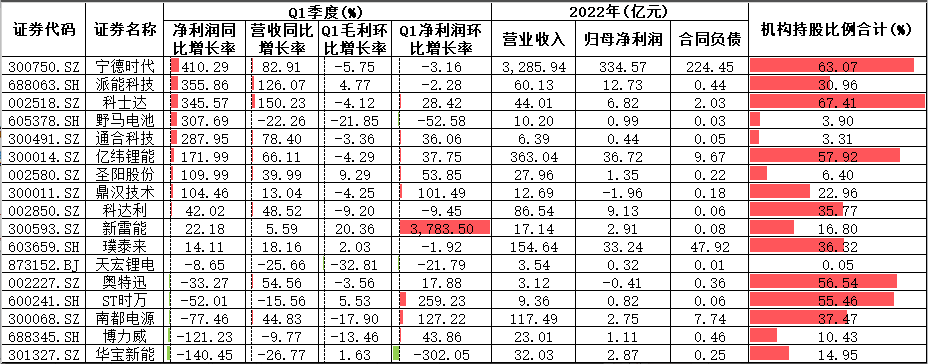

结合目前各个上市公司发布的一季报,宁德时代、派能科技、科士达、野马电池、通合科技、亿纬锂能净利润同比均收获100%以上的增长。

储能一季报情况(截至2023年4月26日星期三)

风电——交付大年,业绩逐季兑现,基本面渐进式上升

国家能源局发布了1-3月份全国电力工业统计数据,1-3月份,全国新增风电装机1040万千瓦,同比增长250万千瓦,3月风电装机量比去年同期显著改善,随着三北地区解冻,二季度风电装机有望放量。去全年风电招标量104GW,今年的风电装机预计超过70GW,风电新增装机有望延续高增态势。

2023年一季度,新增风机招标量23.6GW,同比增长20%,其中陆风招标20.9GW,海风2.7GW。3月陆风中标量5.0GW,中标均价1953元/kW(含塔筒),相较2月中标价继续下探;海风中标量551MW,中标均价3580元/kW(含塔筒),维持稳定。

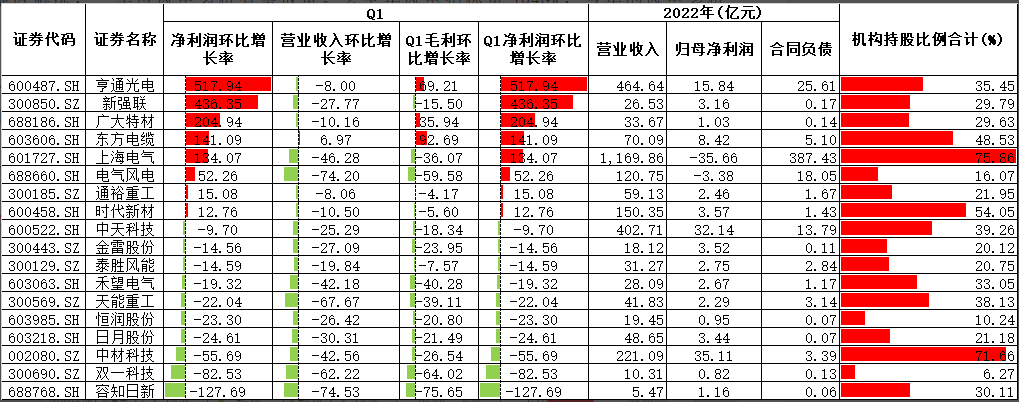

结合目前各个上市公司发布的一季报,亨通光电、新强联、广大特材、东方电缆、上海电气以及电气风电的净利润环比均收获50%以上的增长。

风电一季报情况(截至2023年4月26日星期三)

小结

新能源行业中,光伏处在行业景气度的高位区间,风电、特高压两个行业在周期开始的位置,其中风电是受益于去年的招标高峰期,今年的交付量较为确定,特高压是受益于风光大基地的配储政策,有着明确的并网时点,未来业绩逐季兑现的确定性较高。

参考资料:

20230424-申港证券-电力设备行业研究周报:电新行业2023Q1基金持仓分析

本报告由研究助理协助资料整理,由投资顾问撰写。投资顾问:于鑫(登记编号:A0740622030003)

免责声明:以上内容仅供参考学习使用,不作为投资建议,此操作风险自担。投资有风险、入市需谨慎。

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧