国内光学龙头——水晶光电

水晶光电创建于 2002 年,成立之初投产数码相机用 OLPF,2005 年成为索尼国内独家供应商;2009 年设立晶景光电研发微投影模组,进军新型显示领域;2014 年收购夜视丽布局反光材料,同年入股日本光驰,成为第一大股东,进军高端装备产业;2016年投资以色列Lumus,加快虚拟显示领域发展。

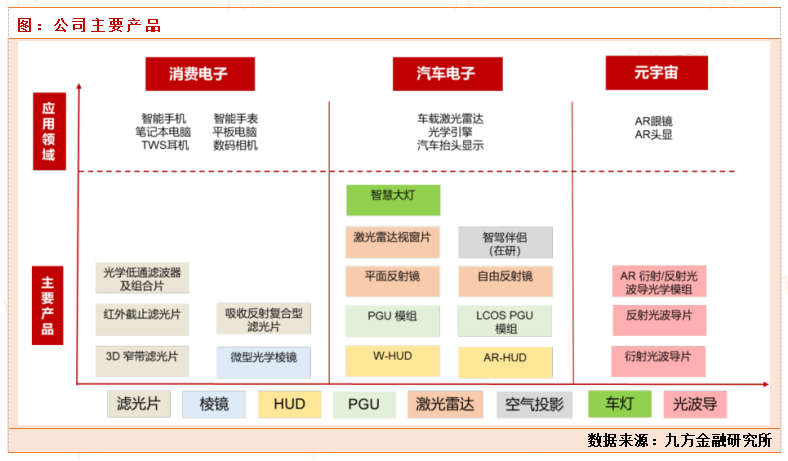

2019 年公司推出“5+3”战略,其中薄膜光学面板业务于 2022 年成为重要营收支柱,光学元器件产品微棱镜于 2023 年实现量产突破,车载光电领域 2023 年实现国内领先。公司以滤光片业务起家,不断扩充消费电子领域产品矩阵,并通过投资、收购等举措拓展业务范围。

2022 年智能手机等消费电子产品需求放缓,公司入局汽车电子、元宇宙新领域,寻找产业“第二增长曲线”。目前公司滤光片产品仍为主要营收来源,探索拳头产品新方向,将微棱镜、AR-HUD 等打造成为新的增量空间。公司前十大股东共计持股 23.8%,实际控制人叶仙玉先生通过星星集团有限公司间接持股 7.6%,第一大股东星星集团与其一致行动人杭州深改哲新企业管理合伙企业分别持股 8.9%与 5.3%,股权结构较为分散。叶仙玉基本不参与公司经营管理,经营决策权交给林敏等管理团队。

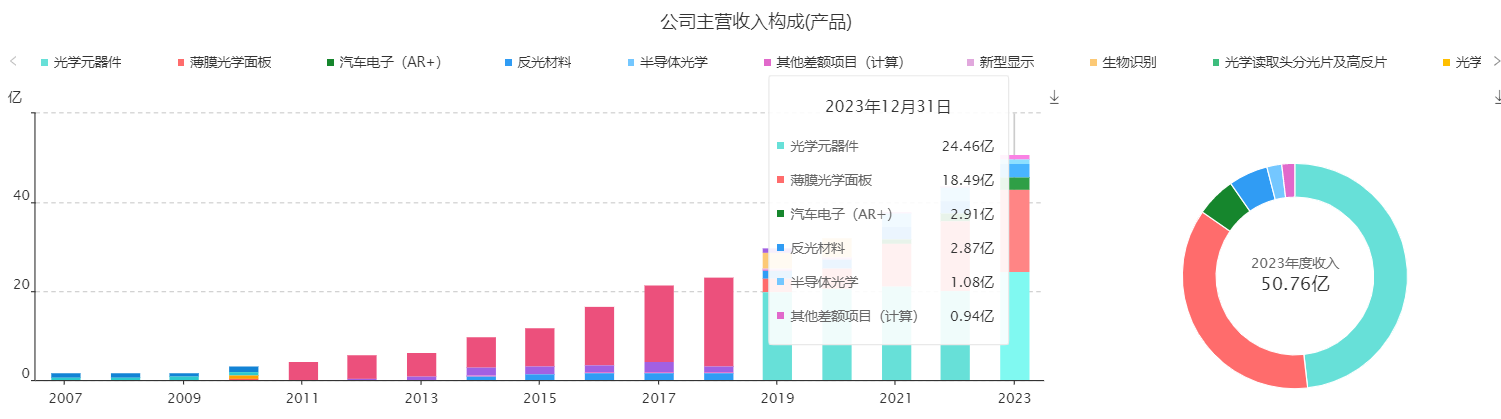

公司2023年实现营收50.76亿,其中光学元器件24.46亿,占比48.16%,是公司主要业务,主要是滤光片业务。

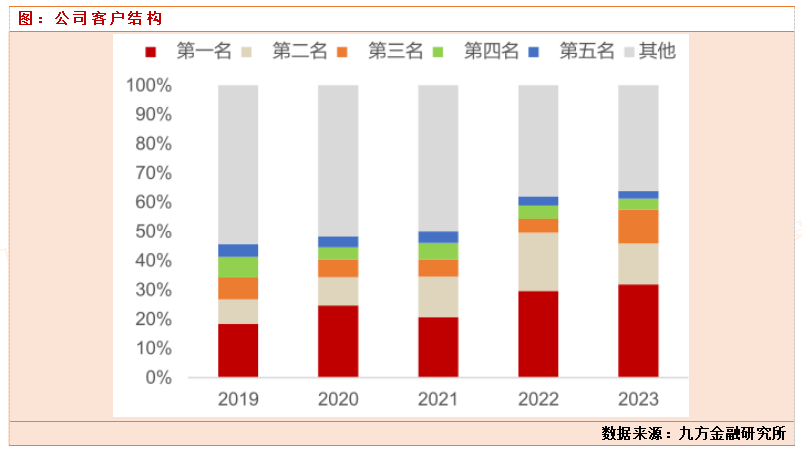

公司积极开拓海外市场,稳步推进与北美、韩系大客户的业务合作,对于前五大客户的销售额总计占销售总额的 64%,其中排名首位的大客户销售额约 32%。主要包括苹果,三星,华为,oppo,VIVO,小米等。苹果:水晶光电为其供应光学零组件产品,如滤光片、微棱镜、薄膜光学面板、四重反射棱镜、高端滤光片等。三星:作为全球知名的智能手机制造商,三星也是水晶光电的重要客户,水晶光电为其提供高质量的光学元器件。华为:水晶光电为华为提供滤光片和微棱镜等产品,在华为的潜望式摄像头供应链中发挥着重要作用,还为华为 mate 系列机型主要供应诸多光学成像和半导体光学相关的光学元器件产品。

图:公司收入结构

数据来源:九方金融研究所

滤光片业务

手机摄像头,主要由图像传感器,镜片,滤光片,对焦马达,棱镜等结构构成,其中主要成本是图像传感器,占比30-50%。滤光片占比5-10%的价值成本。

吸收反射复合型滤光片为红外截止滤光片升级产品,通过涂覆具有减反射效果的胶层显著提高透光率以减少边缘色差,产品单价与毛利率较传统红外滤光片更高。公司目前是国内量产吸收反射复合型滤光片的龙头企业。

2024 年,全球红外截止滤光片市场规模在60亿元左右, 2023 年全球智能手机出货量为 11.65 亿台,手机平均搭载摄像头数量为 3颗,红外截止滤光片 ASP 取 1.15 元/片,市场规模为 60亿元。预期2024 年全球智能手机出货量有望回升至 12.7 亿台。随着AI智能趋势,AI手机快速放量,叠加传统换机周期的到来,预期2025年全球智能手机已经保持较高的增长,预期将会升到13亿台以上。红外截止滤光片厂商主要集中于中国、日本与韩国,以中小企业为主,2023年 CR5 高达 76%,其中公司市占率 21%,是行业龙头。

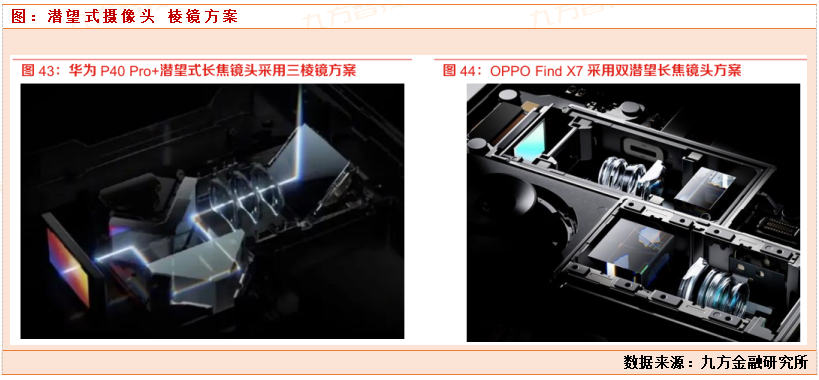

2020 年华为发布的 P40 Pro+手机,其潜望式摄像头采用了三棱镜方案,长焦光路 5 次反射,消除了光路在距离上的限制,并缩小镜头体积;2023 年华为 Mate 60 系列手机配备 1200 万像素潜望式长焦摄像头,支持 5 倍光学变焦;OPPO Find X7 系列推出首个双潜望长焦镜头方案;2023 年苹果 iPhone 15 Pro Max 手机首搭潜望式摄像头,其潜望式摄像头采用了体积更小的微棱镜方案,四重反射棱镜设计,可实现 5 倍光学变焦以及 25 倍数字变焦。目前高端智能机基本都采取潜望式镜头。棱镜是潜望式镜头关键元器件,目前多种方案应用于市场。棱镜是影响潜望式摄像头关键的元器件之一,影响跌落稳定性、镜片数量等;潜望式镜头最初采用单棱镜方案,随着对于更高倍数焦距的需求提升,同时考虑到手机的轻薄化需求,手机厂商优化棱镜方案,采取三棱镜或微棱镜新方案。公司2023年中,棱镜产品顺利量产,并且开始送样大客户,苹果公司。这块新增业务将大幅后增公司未来几年的收入和利润,也补齐了光学业务的短板。

微棱镜产品,23年6月,首次在客户的新机种中使用,随着微棱镜产品在客户中渗透率的提升,叠加公司在安卓系中持续推广潜望式棱镜以及其对多重反射棱镜的采用,预期未来几年时间,随着棱镜渗透率的逐步提升,公司凭借技术领先优势有望取得较高市场份额。安卓系智能手机已采用公司三角棱镜的潜望式镜头方案,微型棱镜模块的技术工艺较三角棱镜更加复杂,未来北美大客户微棱镜需求会有所上升,安卓系也会考虑采用多重反射方案,微棱镜产品发展空间广阔。

光学成像元器件业务是公司经营“ 压舱石” ,2023 年,公司光学元器件业务实现营收约 24.5 亿元,占整体营收额的 48%左右。今年以来,公司光学这块,除了滤光片业务保持稳定增长,棱镜业务开始大幅放量,2024年中报,公司实现营收,光学这块12.45亿,同比增长54.46%。保持较高的增速。因为2025年,消费电子景气度继续上行,我们认为公司光学业务也将保持较高的增速,有望继续保持30%以上的增长。

薄膜光学面板业务

2023 年公司薄膜光学面板业务实现营收约 18.5 亿元,同比增长 18%,占整体营业收入额约 36%,是公司第二大主营业务发展基石。公司薄膜光学面板业务方面,产品质量、良率具有竞争力,公司深耕北美大客户(苹果)业务,经过 5 年努力,逐渐成为大客户的主力供应商之一。公司手机摄像头盖板产品规格覆盖终端新机型,并获得独供机会;拓展平板侧按键项目成功取得标的;积极开拓产品在智能穿戴、智能家居、无人机、扫地机器人、运动相机等领域的应用。手机行业复苏以及 AI 手机带来生物识别器件新要求,有望带动公司薄膜光学面板业务发展。安卓系高端手机的镜头尺寸展现出越来越大的趋势,摄像头的表面处理难度随之提高,在耐划伤和硬度上,公司具备差异性技术优势,未来会逐步开拓新技术。我们认为2025年,公司这块收入将保持稳定的增长。

研究小结:公司2024 年前三季度,公司实现营业收入 47.10 亿元,同比增长 32.69%;实现归母净利润 8.62 亿元,同比增长 96.77%。单三季度来看,公司实现营收 20.55 亿元,同比增长 21.19%,环比提升 56.91%;实现归母净利润 4.35 亿元,同比增长 66.99%,环比增长 75.30%。

公司实现这么好的利润,主要是公司2023年棱镜产品实现突破,2024年北美客户放量的逻辑。在AI人工智能趋势下,消费电子景气度回升,苹果放量贡献增长。苹果手机采用潜望式镜头模组,未来为公司所供应的微棱镜产品带来量增。同时未来公司的棱镜产品,将有望拓展至更多手机厂的旗舰机当中。

根据 Counterpoint Research 研究机构数据,大客户新产品上市前三周销量同比上一代增长 20%,其中 Pro/Pro Max 系列销量同比增长 44%,这也带动微棱镜产品出货。此外,薄膜 光学面板和涂覆片产品在大客户处有升级需求,给公司提供了份额提升机会。

安卓系客户拓展接力成长。华为和三星的旗舰手机均搭载了潜望式长焦镜头,我们预计潜望镜头将越来越成为安卓系旗舰机的标配。

我们看好公司与北美大客户产品合作的广阔空间,公司在消费电子、车载光电、AR/VR 领域所构建的持续增长动能,2025年是消费电子大年,AI技术的导入,整个消费电子行业都将迎来一轮新的景气周期,公司作为光学行业的绝对龙头公司,拥有苹果和华为,三星三大顶级客户,一定会受益于本轮景气周期的扩张。预计2024-2026年营业收入 66/80/90 亿元,归母净利润10.87/13.55/15.75 亿元。对于目前320亿市值,估值在30倍左右,因为2025年是AI智能手机消费大年,我们认为公司有望保持30%以上的收入增长,净利润在13-14亿左右。给2025年40倍估值,我们看市值到500亿左右。

参考文献:

20241104-国信证券-水晶光电(002273):前三季度利润增长97%,核心大单品保持核心供应地位

投资顾问:胡祥辉(登记编号:A0740620080005),助理投资顾问:杨凡雷(登记编号:A0740123080020),本报告中的信息或意见不构成交易品种的买卖指令或买卖出价,投资者应自主进行投资决策,据此做出的任何投资决策与本公司或作者无关,自行承担风险,本公司和作者不因此承担任何法律责任。

免责声明:以上内容仅供参考学习使用,不作为投资建议,此操作风险自担。投资有风险、入市需谨慎。

推荐阅读

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧