业绩翻倍喜提3连板!主力抢筹军工绩优龙头

中报季来袭,军工值得期待!

根据以往经验,军工板块在7、8月份都有一波大涨行情。

军工2.0时代,业绩制胜!

2019年以前,军工行情主要来自于“情绪”,牛市来了,炒军工;“重组概念”,炒军工;情绪带动的军工行情,总是大涨大跌,波动很大,投资者容易被套;但2019年之后,我们看到随着军工指数上涨,军工估值并没有大幅提升,说明市场赚的是军工业绩的钱。(股价=估值*盈利)

军工中报预计延续高景气!

从一季报看,军工板块持续延续了规模放量下净利率提升的趋势;其次,主机厂22Q1合同负债与预收款总额同比增长252.2%,目前处于订单饱满阶段;

近期,资金开始抢筹军工优质龙头!贵绳股份:资金抢筹下,股价5天4板;春兴精工:资金抢筹下,股价3连板。

按照此逻辑,今日重点分析三只中报有望翻倍的军工产业链个股。

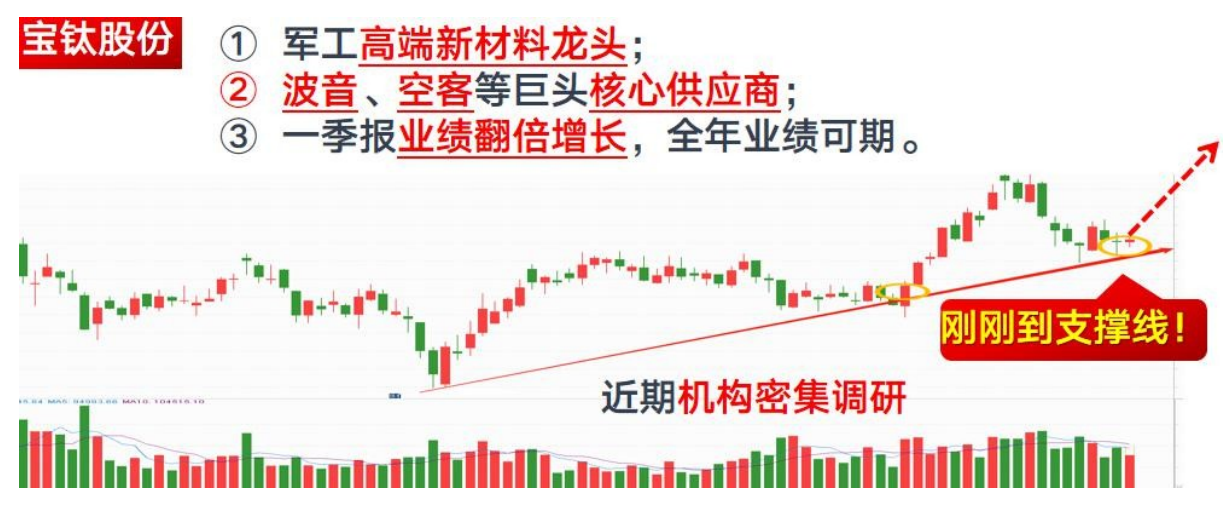

宝钛股份:

军工高端材料龙头,涉及军机、航发、导弹三大高景气赛道,波音、空客等巨头核心供应商,一季报翻倍,需求持续高增长,看好全年业绩。

公司是我国最大的以钛及钛合金为主的专业化稀有金属生产科研基地,目前已形成成熟的购、产、销一体的生产经营模式。主导产品钛材年产量位居世界同类企业前列,钛合金熔炼技术、熔炼用中间合金制备技术、加工成型技术、无损检测技术等方面处于国内领先水平,达到国际先进水平。

镁锭价格影响钛材成本及工艺,化工及军工行业市场潜力巨大。根据有色金属网数据,全流程企业生产1吨海绵钛需要补充镁锭0.15吨左右,半流程企业需要补充镁锭1.1吨左右。但由于电解MgCl2消耗的能源很大(约占总能耗的28%~34%),因此镁锭短期价格决定海绵钛价格走势,但长期价格却能影响海绵钛的生产方式。

化工领域,化肥、纯碱、氯碱及石油化工等对耐腐蚀材料需求的提升,有力推动了钛材市场的发展,2020年销售量已破4.5万吨。航空航天领域,装备升级换代及民用客机逐步交付,钛材年均需求已突破万吨。随着技术的突破及相关政策的落地,医疗器械、海洋工程及电力领域也将逐步释放钛材的需求。

全球来看,国内海绵钛及钛材产量均处于前列,高端钛材领域国内企业竞争力略逊色于海外企业。国内钛材行业经过近十年的结构调整和转型升级,已形成以宝钛集团、西部超导、湖南湘投金天钛金属股份有限公司和西部材料等国有大型企业为代表的一线龙头企业。

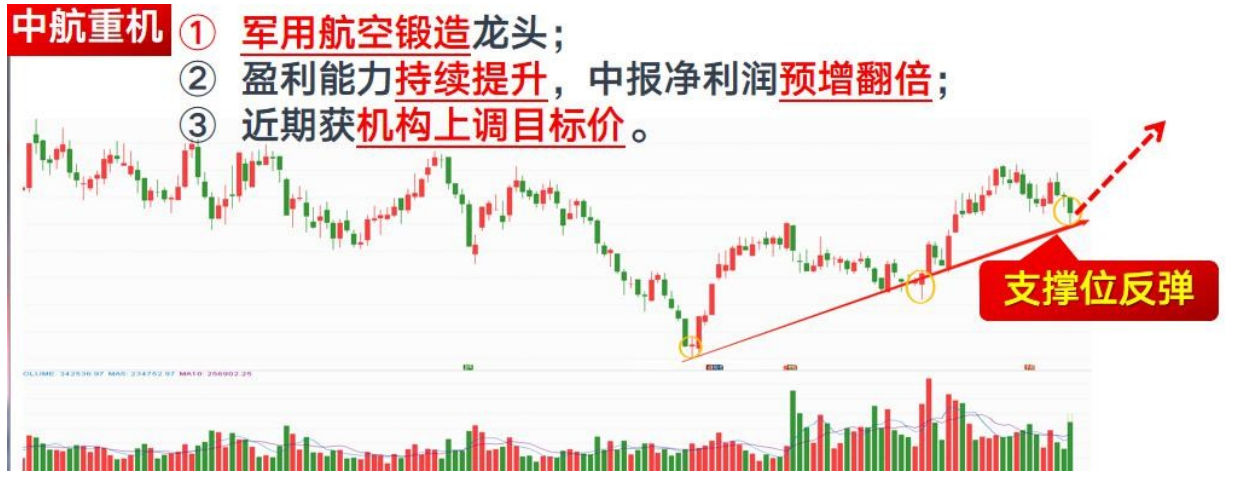

中航重机:

军用航空锻造龙头,盈利能力持续提升,中报净利润预增翻倍超预期,近期获得机构上调目标价。

公司2022年Q1实现营业收入20.65亿元,同比+15.65%,营业收入实现持续稳定增长,主要原因为市场订单增加,公司交付能力提升。实现归母净利润2.08亿元,同比+174.95%,实现超预期增长,主要原因为成本费用增幅小于营业收入增幅,利润率得到提升。实现扣非净利润 2.06亿元,同比+185.53%。

2022年Q1公司实现销售毛利率28.55%,同比+4.14pcts;期间费用方面,期内公司发生销售费用(0.17亿元,-21.52%),管理费用(1.47亿元,+6.04%),财务费用(0.07亿元,-71.87%),研发费用(0.57亿元,+10.39%),期内公司期间费用率11.04%,同比-2.27pcts,创历史新低,公司提质增效工作成果显著。受此影响,销售净利率达到10.95%,同比+5.15pcts,公司盈利能力显著提升。公司有望迎来产品结构优化带来的产能利用率提升(小批量、多品种影响产能调配),同时叠加新品爬坡后规模效应下边际成本下降(包含了固定成本的分摊减少及因制造升级带来的可变成本下降),盈利能力在放量的基础上未来或将进入持续改善轨道。

公司作为航空锻造龙头企业,生产飞机机身机翼结构锻件、航空发动机盘轴类和环形锻件、航天发动机环锻件、中小型锻件,或将充分受益于锻件需求扩张趋势。为了迎接军用航空器武器装备换装和国产民机发展的双驱动高景气周期,公司分别于2018年和2021年募集资金13.27亿和19.1亿元,用于先进锻造、民用航空环形锻件、关键液压基础件配套、高效热交换器、航空精密模锻和等温锻造生产线项目建设,以提高公司航空精密模锻件研制、生产配套能力,实现公司产业转型升级,满足国内军用飞机、商用飞机及国际商用飞机大型精密模锻件市场需求。随着公司募投项目在 2022-2025年陆续完工达产,公司生产能力将得到提升,进一步巩固并加强公司在锻造领域的行业龙头地位。

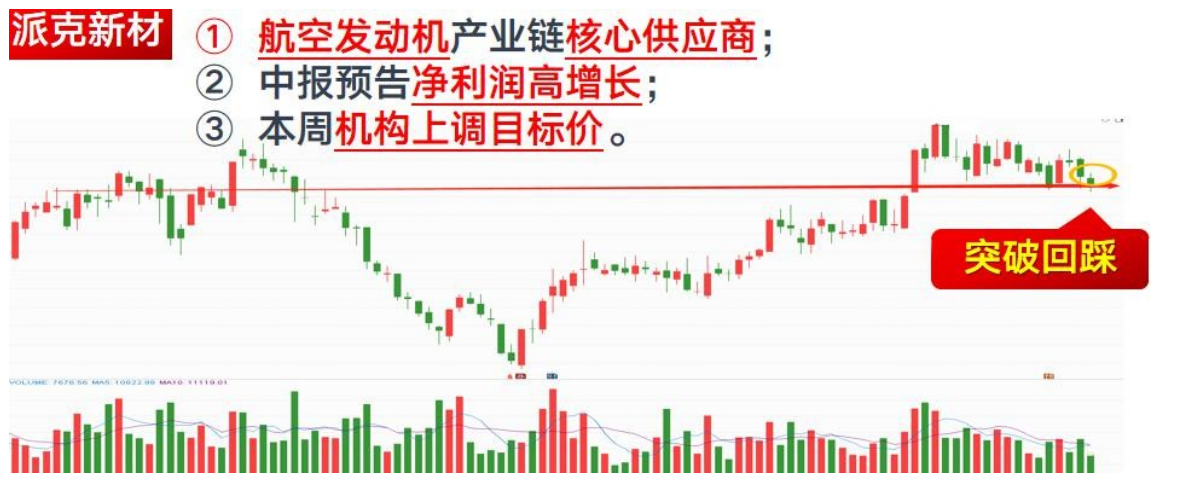

派克新材:

航空发动机产业链核心供应商,中报预告净利润高增长,本周机构上调目标价。

公司发布2022年半年度业绩预增公告,期内预计实现归母净利润2.29亿元,同比+62.17%;预计实现扣非归母净利润2.19亿元,同比+67.15%。我们认为,公司业绩实现高速增长,主要系下游航空、航天行业景气度向好,市场订单量充足,公司产能持续快速提升,对应锻件业务快速放量所致;同时,考虑到当前航空发动机、航天市场需求持续提升,公司民品风电业务产能逐渐释放,预计全年公司业绩有望实现超预期增长。航空发动机产业进入高景气周期,主机厂外协比例提升,公司有望实现持续高速增长;

公司充分受益于“十四五”国防军工高景气周期,航空发动机产业链进入全面列装+换装阶段,预计终端需求在“十四五”周期有望实现稳定增长。公司作为目前已批产型号环锻件主要供应商,有望充分受益于此进程,同时考虑到主机厂外协比例持续提升,预计“十四五”阶段对应业务排产或持续加快。

实战化训练+备弹量提升驱动,导弹产业需求快速提升。军队实战化训练深入实施,消耗加大驱动导弹产业获得高成长弹性。公司导弹用锻件产品主要用于导弹发动机机匣、导弹外壳等。我们认为,随着我国实战化训练的深入实施,导弹等消耗类武器装备使用周期将出现缩短从而获得高成长弹性,公司对应业务有望充分受益于此进程。

定增扩产实现业务横/纵向延伸,行稳致远业绩有望持续释放。公司拟募集资金不超过16用亿,于航空航天用特种合金结构件智能生产线建设项目,实施主体为公司全资子公司无锡派鑫航空科技有限公司。我们认为,本次扩产是公司在环形锻业务基础上,对横向(模锻等)及纵向(机加等)业务的进一步延伸,产能投产后,对应产品预计有望伴随国防军工产业及风电、光伏等新能源行业发展或实现快速放量。

参考资料:

20220530-宝钛股份-钛谷中崛起的“中国钛”-华安证券

20220506-中航重机-2022Q1归母净利+174.95%,盈利能力持续提升-天风证券

20220713-派克新材-预计归母净利润同比+62.17%实现高速增长,定增扩产业务实现横/纵向延伸-天风证券

免责声明:本文由投资顾问:杨军辉(登记编号:A0740619080002)进行编辑整理,仅代表个人观点,任何投资建议不作为您投资的依据,您须独立作出投资决策,风险自担。

请您确认自己具有相应的权利能力、行为能力、风险识别能力及风险承受能力,能够独立承担法律责任。所涉及个股仅作案例分析和学习交流,不作为买卖依据。投资有风险,入市需谨慎!

免责声明:本页所载内容来旨在分享更多信息,不代表九方智投观点,不构成投资建议。据此操作风险自担。投资有风险、入市需谨慎。

推荐阅读

相关股票

相关板块

相关资讯

扫码下载

九方智投app

扫码关注

九方智投公众号

头条热搜

涨幅排行榜

暂无评论

赶快抢个沙发吧